辽宁两家银行进入破产程序!为何波澜不惊?券商:包商之后无包商

2022-08-29 15:39:50 10秒看完全文要点

10秒看完全文要点

8月29日消息 8月26日,银保监会网站披露的两则批复显示,银保监会已原则同意辽阳农村商业银行股份有限公司、辽宁太子河村镇银行股份有限公司进入破产程序。批复称,银保监会要求上述两家银行应严格按照有关法律法规要求开展后续工作,如遇重大情况,及时向银保监会报告。

截图来源:银保监会网站

截图来源:银保监会网站

不过,相较于此前包商银行破产,辽宁两家银行破产似乎没有激起什么水花。天风固收对此解读称,虽然目前银行尤其是中小银行仍面临一定经营压力,央行作为最后贷款人,其明确表态是可靠的,对此要有信心。央行分类施策、精准拆弹,同时处置时会考虑避免风险传染,银行类金融债总体信用风险依然可控。

进入破产程序前 两银行已完成相关承接工作

当日辽宁省银保监局也发文《辽宁省依法依规处置高风险农商行 净化全省金融生态环境》。文章称,过去一段时期,辽阳农商行等个别机构违法违规经营,出现重大风险,严重破坏地方金融秩序。在中央有关部门的支持下,辽宁省坚决依法依规推进辽阳农商行等风险处置,严肃市场纪律,净化金融生态。

在有关各方共同努力下,7月2日,沈阳农商行承接了辽阳农商行及太子河村镇银行的人员、网点和存款,各营业网点正常展业,各项业务正常办理。

辽阳农商行及太子河村镇银行全部资产负债已依法理清并得到妥善处理,存款人和其他债权人利益得到了充分保障。

截图来自:辽宁省银保监局官网

值得注意的是,银保监会8月12日举行的通气会上曾指出,辽宁全省累计处置中小银行不良资产3250亿元,依法依规推进辽阳农商行、太子河村镇银行处置工作,辽阳农商行、太子河村镇银行全部资产负债均已依法理清并得到妥善处理。

7月17日,银保监会有关部门负责人曾公开表示,在有关各方共同努力下,辽阳农商银行风险处置已率先取得新的突破。

该负责人称,目前,辽宁省正在持续推动地方中小银行深化改革、化解风险。建立健全地方金融企业党的领导体制,全面加强党的领导,选优配强地方法人银行领导班子。

上述负责人还表示,通过发行地方政府专项债等多种方式补充地方法人银行资本金,改造股权架构,强化公司治理,转换经营机制。持续稳步实施中小金融机构并购重组计划,推进地方法人银行重组整合,提升发展动能,增强御险能力。

推动多渠道补充资本 严查中小银行背后监管腐败

7月21日,银保监会新闻发言人、法规部主任綦相出席国新办新闻发布表示,截至6月末,银行业保险业总体运行稳健,风险抵御能力持续增强,银行业资本和拨备水平、保险偿付能力充足,有序推进高风险中小银行和保险、信托机构风险处置。支持地方政府发行专项债补充中小银行资本,拓宽资本补充渠道。继续加大不良资产处置力度,上半年处置不良资产1.41万亿元,同比多处置2197亿元。

7月25日,银保监会召开全系统2022年年中工作座谈会暨纪检监察工作座谈会。其中,会议指出,要稳步推进银行业保险业改革化险工作。支持地方政府发行专项债补充中小银行资本。深入推进农信社改革。推动中小银行不良贷款处置支持政策措施落地实施。

会议强调,要始终保持惩治金融腐败的强大力量常在,严肃查处高风险中小银行保险机构背后的监管腐败问题。驰而不息纠治“四风”,对顶风违纪的,从严从快查处。督促各级党委做好以案促改,同步补齐思想短板和制度漏洞,持续强化党风党纪教育,认真落实清廉金融文化建设指导意见,着力营造清正廉洁氛围。

值得注意的是,近日中国银保监会曾认真听取全国两会代表委员对中小银行改革化险的意见建议。会议指出,下一步,银保监会将按照座谈会精神,进一步梳理代表委员的意见建议,会同有关部门认真研究吸收,与地方党委政府密切合作,稳妥推进中小银行改革化险,强化重点领域风险防控,推动多渠道补充资本;持之以恒做好中小银行监管工作,督促中小银行机构深化改革,加强风险管理和内部控制,持续增强服务实体经济能力。

为何未对市场造成影响 包商之后无包商

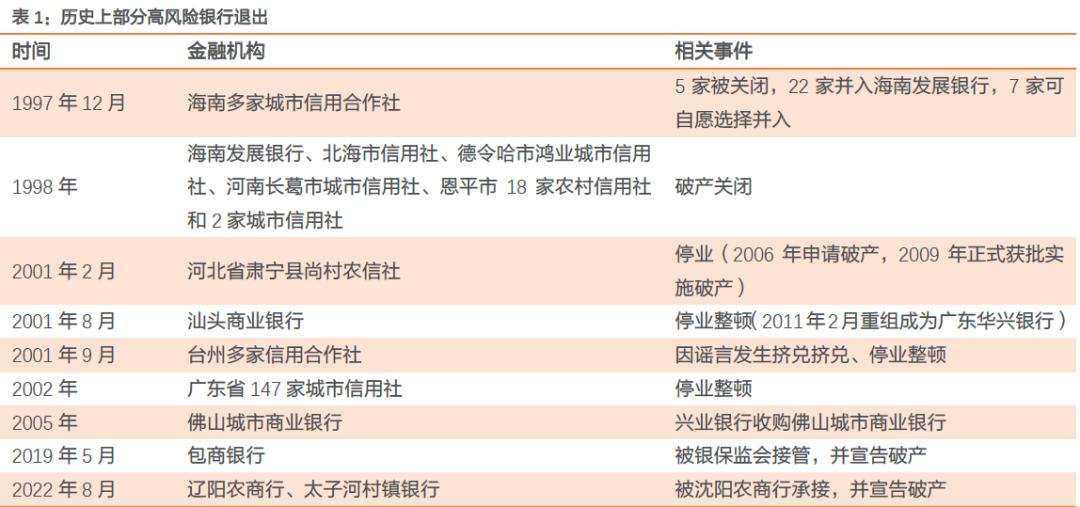

回顾历史上有哪些银行破产,除辽阳农商行和太子河村镇银行外,1998年以来具备一定规模的银行破产事件,只有海南发展银行和包商银行。

天风宏观研报指出,辽阳农商行成为包商之后第二家进入破产程序的银行。其共性特征在于:民营实控、股东存在重大违法违规、经营存在重大问题导致资不抵债。

包商事件以来,央行已精确处置多起中小银行风险,包括以收购承接方式处置包商银行风险,有序打破刚性兑付;以“地方政府注资+引战重组”的方式处置恒丰银行风险;以“在线修复”方式化解锦州银行风险。

回顾三家中小银行的风险处置,分类施策是充分考虑了各机构的不同特征,才相应采取了不同处置方式,实现了风险的有序稳妥化解。

总结来看政策对中小金融机构的风险处置方式:

一是对于出现流动性风险但资可抵债的金融机构,在其提供合格且充足的抵质押物的前提下,尽量推动“在线修复”,存款保险基金或中央银行可提供流动性资金支持;对于资不抵债的机构,原则上应严肃市场纪律,实施市场退出。

二是要考虑系统性影响,对于具有系统性影响的金融机构,即使其已资不抵债,实践中也难以“一破了之”,要权衡好防范系统性风险和防范道德风险之间的关系。

三是要考虑外部约束,外部约束包括对风险底数的掌握程度、处置时的市场状况以及地方政府的重视程度。金融风险处置需充分发挥地方政府作用,压实其属地责任。实践表明,往往地方政府越主动担当、责任压得越实,处置效果越好、进展越顺利。

包商之后,总体上中小银行处置以在线修复为主,辽阳农商进入破产处置的前提虽与包商类似,但是破产处置的前提还是在于其已无存续金融市场债券和同业风险可控。

综合来看,此次辽阳农商行进入破产程序事件未对市场造成影响,政策对此类中小金融机构的风险处置经验已非常丰富,虽然目前银行尤其是中小银行仍面临一定经营压力,央行作为最后贷款人,其明确表态是可靠的,对此要有信心。

央行分类施策、精准拆弹,同时处置时会考虑避免风险传染,因此,还是坚持“包商之后无包商”对的基本判断,银行类金融债总体信用风险依然可控。