侯文斌:世界最大规模IPO是否会流产?

金融界网站 2018-07-24 16:16:44

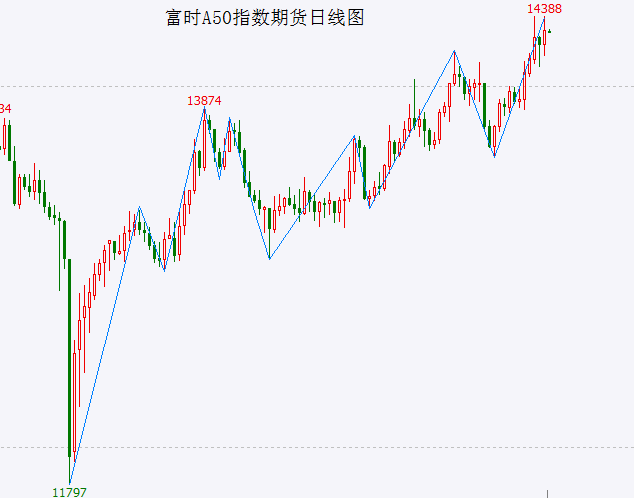

自2016年2月附近纽约商交所原油价格跌至26.05美元的低点,布伦特原油期货价格跌至每桶27.11美元的低位以来,原油价格一直处于较低水平。

由于油价低企导致页岩油产量下降,加上国际石油OPEC计划减产,原油价格处于低位。作为主要产油国之一的俄罗斯,利用利卡特尔和精心安排的产量配额,主导了价格的回升。随着在几个月后的经济增长有所改善,油价开始回升。

与此同时,世界主要石油生产国的政治变更与原油价格触底的时间一致。2015年1月,在同父异母的兄弟阿卜杜拉国王去世后,萨勒曼国王接管了沙特阿拉伯的王位。在登上王位后,萨勒曼国王任命他的儿子穆罕默德•本•萨勒曼•阿尔沙特为沙特阿拉伯新任国防部长。国王之星的三十岁儿子冉冉升起。

2017年6月21日,国王将他的儿子阿尔沙特提升为王位第二顺位继承人王储。

2015年1月,阿尔沙特被任命为新成立的经济发展理事会主席。萨勒曼国王和他的儿子决定,他们在王国的政治目标将是把国家政治与传统宗教分开,使经济现代化。沙特阿拉伯面临来自中东、伊朗等主要敌人越来越大的压力,他们没有与宗教狂热的神权政治作斗争,而是开始让沙特阿拉伯更符合西方商业和社会惯例。

他们战略的一个重要部分是使沙特经济多样化,不再完全依赖石油收入。沙特阿拉伯是世界上领先的低成本原油生产国。经济多元化的一个组成部分是出售Aramco的股票,该公司是全球领先的石油生产和精炼公司。

不切实际的目标

出售Aramco股份的想法引起了世界各地投资银行家和金融机构的注意。沙特国王和王储表达了出售公司5%股份并为沙特主权财富基金筹集资金的愿望。然后,该基金将投资于世界各地的企业,使经济多样化,摆脱对能源大宗商品的依赖。

在过去几年的几次采访中,王储提出了这样一种观点,即Aramco的估值超过1万亿美元,之后,他将这一数字提高到了2万亿美元。随着5月底布伦特原油价格升至每桶80.50美元的高点,纽约商品交易所WTI原油价格升至每桶75美元的高位,阿尔沙特很可能认为至少价值2万亿美元。以这样的估值进行5%的IPO,将为沙特主权财富基金筹集1000亿美元。

然而,一段时间的尽职调查发现,皇室意见与机构尽调后的相对客观估值相差较大,认为沙特阿美公司的估值大约在4000亿美元左右。

王储可能将尽职调查的结果视为侮辱,因此沙特人不在考虑在美国进行交易,而是选择了沙特国内的Tadawul。然而, Tadawul的IPO都将极大地限制股票的流动性。

影响沙特阿美作为一家上市公司估值的因素有很多。首先,沙特阿拉伯和伊朗之间持续的敌对行动破坏了中东的稳定。伊朗扩张性的愿望是增加其在该地区的影响范围,沙特希望使其经济现代化,并使该地区摆脱德黑兰神权统治的威胁,这导致也门爆发了一场代理人战争,这场战争仍在继续。

此外,沙特及其在海湾国家的盟友对卡塔尔的封锁,是这两个中东大国之间问题的又一反映。沙特和伊朗之间的非正式战争对沙特阿美石油公司的生产、提炼和后勤路线构成了明显而现实的威胁。因此,该地区的不确定性可能导致Saudi Aramco估值大幅缩水。

另一个影响全球最大石油公司估值的问题是历史。Aramco代表阿拉伯裔美国石油公司。该公司由标准石油公司和三家合作伙伴建立,他们后来成为德士古、埃克森和美孚,于1944年发现了沙特王国的石油储量。沙特阿拉伯逐渐买断外国股东的股份,到1980年,它更名为沙特阿美公司(Saudi Aramco)。上世纪70年代,阿以战争引发了对美国的石油抵制、英国美国、加拿大、日本、荷兰和沙特阿拉伯参与了禁运,这是导致1973年美国能源危机的主要原因之一。

战争结束后,石油价格的上涨促进了沙特经济的增长。20世纪70年代的能源危机导致美国寻求能源独立。尽管抵制行动发生在近半个世纪前,但可能发生的政治变化可能会影响Aramco的投资者,从而进一步降低该公司的估值。

尽管有许多其他原因导致估值低于阿尔沙特的预期,包括会计惯例、储量估算,以及未来几年来自其他形式的清洁能源的竞争,但最近沙特阿拉伯的清理行动可能会降低沙特阿拉伯石油公司的估值。王储领导了对王室和政府高层人士财富的重新分配。没收财富的举动可能会让Aramco的潜在投资者感到紧张,因为这是稀释少数股权价值或干脆没收股权的先例。

风险太大

对Aramco IPO进行尽职调查的银行可能会向王储提交一份数据,该数据在涉及该公司估值时低于1万亿美元的水平。尽管将全球规模最大的IPO推向市场所带来的潜在费用和利润,可能导致最终规模超过机构预计的4000亿美元,但仍远低于阿尔沙特希望看到的规模。

如果对Aramco进行估值过高的投资,可能会促使投资者持有这家公司的股票,而这家公司几乎没有上涨空间,也没有下跌空间。虽然对全球金融机构来说,达到王储的数字风险太大,但对王室来说,出售过低的资产的风险太高,因此王室将注意力转向了国内市场。

近几个月来,在Tadawul上市的可能性似乎有所下降,而通过IPO出售Aramco 5%股份而获利1,000亿美元或更多的希望也已破灭。然而,在2017年5月,王储穆罕默德找到了另一个资金来源,利用主权财富基金。

沙特从另一个渠道获得现金。

2017年5月,作为2030年愿景的一部分,王储宣布将在沙特打击腐败。尽管王储的行动可能会进一步降低Aramco在IPO中的潜在估值,但考虑到他不会从基于尽职调查结果的售股中获得他最初预期的回报,这一举动是经过深思熟虑的。因此,资金从其他渠道流入主权财富基金。

沙特之所以乐于同意在2016年提高原油价格的产量配额,原因之一是AramcoIPO的可能性。油价上涨可能会导致这家全球领先的石油生产商和炼油商的估值上升。但意想不到的是,自2016年2月能源大宗商品价格处于低点以来,沙特阿美的估值没有上涨。

然而,通过2017年的大清洗,在其主权财富基金中,沙特在生产配额和保持原油价格尽可能高的战略方面面临着压力。

尽管俄罗斯与伊朗结盟,但他们与美国和俄罗斯的关系似乎正在改善。然而,俄罗斯现在是该地区的缓和力量,这是普京在2016年努力让欧佩克(OPEC)在产量配额方面确立的立场。

原油价格已上升,现金正以更快的速度流入沙特。与此同时,阿尔沙特成功地通过此次清洗,在没有出售Aramco一股的情况下为沙特主权财富基金提供了资金。

Aramco2018年和2019年不会进行IPO,因为估值低于阿尔沙特的预期,而且他找到了另一个资金来源,为自己的多元化基金提供资金。如果这位33岁的王储能够继续让王国现代化,我不会低估未来几年的IPO潜力,因为未来几年的估值可能会更接近他的公允价值理念。