ATFX:中美CPI构成比较,及7月美国CPI数据前瞻

金融界 2022-07-13 18:01:28

宏观面:

消费是市场经济的核心,物价是消费旺盛还是疲软的标准。物价持续上涨,则消费力旺盛,商品供不应求,企业有投资扩产的动力。物价持续下降,则消费萎靡,商品供应过剩,企业将收缩产能,高失业率随之出现。中国和美国都会定期公布消费者物价指数,但两国的数据不能简单的做横向比较,因为两者构成存在很大区别。

▲ATFX供图

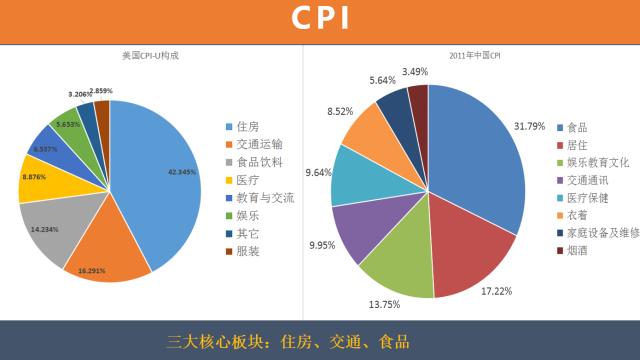

美国的CPI有两项内容,一种是统计工资收入者的CPI-W,另一种是统计所有劳动者的CPI-U,后者覆盖面更广,更受市场关注。CPI-U当中,权重最高的是住房,占比42.34%,其次是交通运输和食品饮料,分别占比16.29%、14.23%。三个类目合计占比72.86%,基本决定了CPI数据的涨跌。中国的CPI构成,根据2011年的数据,食品占比31.79%,居于主导地位。其次是居住,占比17.22%,这里的居住并不包含房价,主要是指租房价格。第三位的是娱乐教育文化,占比13.75%。三个类目总计占比62.76%,基本决定了中国CPI数据的涨跌。可以看出,中国和美国的CPI的前三个类目没有重合,自然不应该将两者拿来简单比较。

美国6月公布的CPI增速为8.6%,处于历史极值。主要驱动因素是高企的燃油价格、二手车价格和农产品价格。恶性通胀的恐慌之下,美联储采取激进加息政策,十年期美债的收益率最高接近3.5%,远超市场预期。不过,6月14日至今,十年期美债的收益率已经大幅下跌,最新值2.96%。美元指数却依旧在恶性通胀的情绪下高歌猛进,最高达到108.57。考虑到债券收益率已经接近天花板价格,美元指数当下的上涨预计缺乏持久性。当然,这一论断需要美国CPI数据的配合。如果7月公布的CPI同比增速确如市场预期的那样再创新高的话,十年期国债收益率还将继续上行,美元指数也能继续冲击110整数关口。

美国CPI拐点的出现,并不依赖于美联储加息与否,而依赖于俄乌冲突何时结束、OPEC+何时超量扩产、粮食危机何时解除。对于这三大因素来讲,我们尚未观察到任何显著改变的迹象。我们预计,7月份公布的CPI数据还将进一步走高,至今年底,CPI有可能冲上9%高位。

需要提醒的是,6月美原油价格累计下跌7.55%,国内成品油价格也已经两次下调。这意味着影响美国CPI不断走高的主要因素——油价,已经迎来了拐点。据公开消息,美国一加仑普通汽油平均价格在6月中旬创下历史新高,有史以来首次攀升至5.00美元。从那以后的几周内价格略有下降,到7月4日平均跌至4.77美元。如果7月份美原油继续下跌,极有可能带动CPI-U数据出现拐点。

ATFX分析师团队简明观点:6月的CPI还能冲一冲,7月CPI有可能迎来拐点。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。