三季度经济数据点评:国内三季度GDP超预期回升

金融界 2022-10-25 09:24:45

来源:东海期货研究

数据要点:

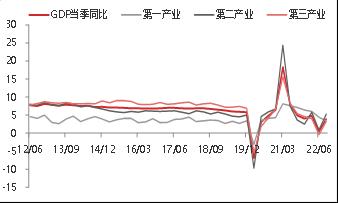

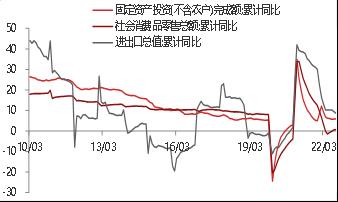

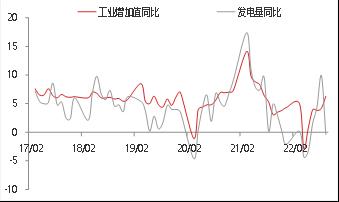

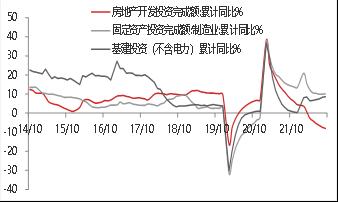

中国三季度GDP同比增长3.9%,预期3.4%,前值0.4%;中国三季度GDP快速回升且大幅超出市场预期。中国9月份,社会消费品零售总额同比增长2.5%,预期3.3%,前值5.4%,较8月下降2.9个百分点。9月份,全国规模以上工业增加值同比增长6.3%,预期4.5%,前值4.2%,较8月份回升2.1个百分点。中国1-9月固定资产投资5.9%,预期6%,前值5.8%,较1-8月回升0.1个百分点,略不及市场预期;其中,9月房地产开发投资同比增长-12.1%,较前值收窄1.7个百分点,商品房销售面积同比增长-16.2%,较前值收窄6.4个百分点,商品房销售额同比增长-14.2%,较前值收窄5.7个百分点;9月制造业投资同比增长10.7%,较前值上升0.1个百分点;基建投资同比增长10.5%,较8月回落3.7个百分点。

9月经济数据整体不及市场预期。三季度GDP同比增长3.9%,好于市场预期的3.4%与前值0.4%。但是9月消费增长2.5%、工业增加值同比增长6.3%、固定资产投资5.9%,仅工业增加值超预期,消费和投资等需求端均不及市场预期。9月由于疫情影响,消费活动大受影响,消费需求大幅回落;投资方面,由于稳经济接续政策加快落实,基建投资保持高增,制造业继续维持较高增速;但是房地产投资依旧拖累较大。整体来看9月经济不及市场预期。短期利空股市和内需型大宗商品。目前需求端,国内经济短期由于房地产市场环比改善、基建持续发力以及稳经济政策加快落实,整体需求有所回升。供给端,短期由于国内进入开工旺季,工业生产逐步回升,整体供应端有所回升。短期国内商品供需端均有所回升,且稳地产以及稳经济政策加快落地实施,内需型大宗商品短期有一定的支撑。此外由于美国持续放缓,美联储官员表态或将减缓加息幅度,美元短期回调,贵金属、有色和能源化工等外需型大宗商品短期有一定的支撑。

国内三季度经济数据整体超预期回升。今年以来,面对复杂严峻的国内外形势和疫情、俄乌冲突等多重超预期因素冲击,国家坚持“动态清零防疫措施”,实施一揽子稳经济刺激措施,高效统筹疫情防控和经济社会发展,国民经济顶住压力持续恢复,三季度经济恢复向好,明显好于二季度。前三季度国内生产总值870269亿元,按不变价格计算,同比增长3.0%,比上半年加快0.5个百分点。分产业看,第一产业增加值54779亿元,同比增长4.2%;第二产业增加值350189亿元,增长3.9%;第三产业增加值465300亿元,增长2.3%。分季度看,一季度国内生产总值同比增长4.8%,二季度增长0.4%,三季度增长3.9%。其中市场预期三季度GDP同比增长3.4%,好于市场预期。

工业生产超预期回升。9月规模以上工业增加值同比增6.3%,预期4.5%,前值3.9%,较8月份回升2.4%。分三大门类看,9月份,采矿业增加值同比增长7.2%,制造业增长6.4%,电力、热力、燃气及水生产和供应业增长2.9%。由于9月极端高温天气影响结束,电力需求下降以及增产保供政策的延续,采矿业保持高增,但是电力、热力等工业增加值快速下降;此外,制造业由于旺季来临,生产有所加快。10月之后虽然随着开工旺季来临,稳经济政策逐步落地,工业生产将进一步回升;但是需要注意10月疫情反弹对工业生产的影响。

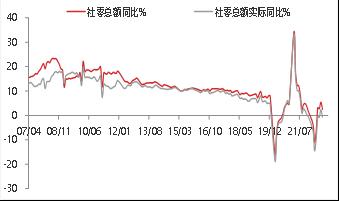

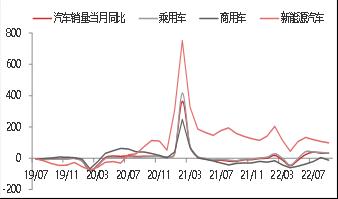

汽车消费支撑整体消费超预期回升。9月份,社会消费品零售总额同比增长2.5%,预期3.3%,前值5.4%,较7月上升2.7%。主要由于汽车、日用品以及石油制品等大幅回升所致;其中8月汽车销量同比增长32%,销售额同比增长15.9%,较上月上升6.2%;但是由于房地产市场迟迟未能恢复,家用电器、音像器材类、建筑装潢材料等房地产相关消费仍旧乏力,拖累消费增长。目前来看,消费复苏方向不变,但国内疫情阶段性反弹会对消费复苏产生一定的干扰;但是汽车、家电等促消费政策逐步落地,对消费有一定的支撑。此外,还需关注收入增速放缓和消费倾向降低两个因素对消费的压制作用。

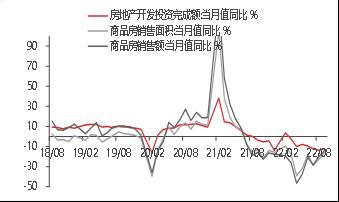

固定资产投资增速小幅回升,但略不及市场预期。1-9月固定资产投资5.9%,预期6%,前值5.8%,较1-8月回升0.1%,小幅不及市场预期。其中,制造业投资仍旧保持相对高景气水平;地产投资整体仍旧较弱,继续下行;基建投资持续发力,整体继续大幅回升。

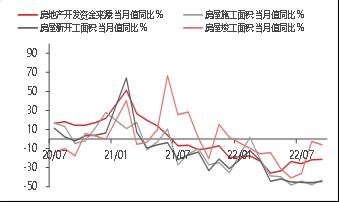

房地产投资和销售有所收窄。9月房地产开发投资同比增长-12.1%,较前值收窄1.7个百分点,商品房销售面积同比增长-16.2%,较前值收窄6.4个百分点,商品房销售额同比增长-14.2%,较前值收窄5.7个百分点,房地产投资和销售降幅有所收窄。房地产开发资金来源方面,9月当月同比增长-21.3%,较上月收窄0.4%。新开工面积同比增长-44.4%,较前值收窄1.3个百分点,施工面积同比增长-43.2%,较前值收窄4.6个百分点,竣工面积同比增长-6.0%,较前值扩大3.5个百分点。目前虽然房地产资金来源方面,房地产企业融资逐步回暖,但是销售回款压力较大,房地产资金来源压力仍旧较大。房地产竣工情况由于国家“保交楼”政策的推进落实有所好转;但是施工和新开工仍旧较差。目前房地产市场整体仍旧较为疲软,房地产景气水平整体较差,但有所改善。但是目前房地产企业融资政策继续放松,10月下旬证监会允许部分存在少量涉房业务但不以房地产 为主业的企业在 A 股市场融资;9月以来房贷利率持续下调;此外,国家及地方保交楼加快推进,部分城市继续放开限购以及鼓励购房,稳地产政策持续加码出台。预计未来随着断贷风波影响减弱、国家及地方性房地产政策的持续放松,房地产市场将继续修复。

基建投资继续回升。9月份基建投资(不含电力)同比增长10.5%,较8月下降3.7%;但基建投资(电力)同比增长16.3%,较8月上升0.9%,基建投资继续保持较高增速水平。随着开工旺季来临,基建资金短期较为充裕,项目开工加快,加快形成实物工作量,基建投资延续回升趋势。此外,国家在3000亿开发性金融工具落实到位的基础上再增加3000亿元以上资金投入基建,且新增5000亿地方专项债额度,10月底前发行完毕。基建资金来源问题缓解,后期基建投资大概率保持高位运行。

制造业投资增速仍旧相对较高。9月制造业投资同比增长10.7%,较8月回升0.1%,继续维持较高景气水平。一方面由于去年低基数效应所致;另一方面国家大力发展投资高科技行业,高科技行业整体维持高景气水平,通用设备、专用设备、以及高技术产业投资依旧保持较高增速。未来一方面随着制造业企业利润增速下滑,未来企业资本开支意愿可能减弱;另一方面,目前国外需求增速整体呈回落趋势,国内外逐步进入去库存阶段,制造业投资动力可能进一步减弱。因此预计后续制造业投资增速可能继续呈回落趋势。

对大宗商品的影响。目前需求端,国内经济短期由于房地产市场环比改善、基建持续发力以及稳经济政策加快落实,整体需求有所回升。供给端,短期由于国内进入开工旺季,工业生产逐步回升,整体供应端有所回升。短期国内商品供需端均有所回升,且稳地产以及稳经济政策加快落地实施,内需型大宗商品短期有一定的支撑。此外由于美国持续放缓,美联储官员表态或将减缓加息幅度,美元短期回调,贵金属、有色和能源化工等外需型大宗商品短期有一定的支撑。

图1三季度GDP数据

资料来源:WIND,东海期货研究所整理

图2经济三大驱动力累计同比数据

资料来源:WIND,东海期货研究所整理

图3工业增加值当月同比增速数据

资料来源:WIND,东海期货研究所整理

图4固定资产投资累计同比数据

资料来源:WIND,东海期货研究所整理

图5制造业投资当月同比数据

资料来源:WIND,东海期货研究所整理

图6基建投资当月同比数据

资料来源:WIND,东海期货研究所整理

图7房屋新开工/施工/竣工数据

资料来源:WIND,东海期货研究所整理

图8房地产开发投资及销售数据

资料来源:WIND,东海期货研究所整理

图9 社会消费零售总额同比

资料来源:WIND,东海期货研究所整理

图10汽车消费当月同比数据%

资料来源:WIND,东海期货研究所整理