油轮运价12月报:油轮运费震荡上行,短期关注制裁实际演绎

行业资讯 2022-12-10 10:18:02

来源:能源研发中心

摘要

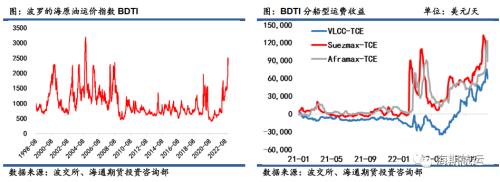

11月份原油轮运价回顾:运费震荡上行,市场行情向好。11月波罗的海原油运价指数BDTI均值为2126.95,环比上涨31%,同比上涨170%,在11月22日达到2496,创下2005年来新高。在旺季发货量增加和俄油禁令期逼近同频共振下,中小型船运费曾突破10万美元/天,大型VLCC船也涨幅喜人。目前运价高位回落主要受制裁落地前租家处于普遍观望中,交易节奏有所放缓。

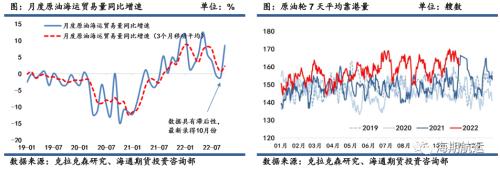

原油轮海运需求变化:欧洲替代需求延续和中国海运进口强劲,11月份贸易热度不减。全球原油轮7天平均靠港量基本维持在近3年上方。一方面欧洲急于在期限令前尽可能多囤俄油以及进口其他替代供应持续增加,全面提升了运费涨幅空间。另一方面,中国海运进口需求保持强劲,自俄罗斯、美国、巴西等地进口需求呈现增长,支撑了VLCC运费上行动力。

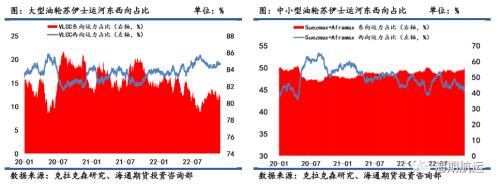

原油轮运力供给变化:VLCC东向运力供应偏紧,原油轮航速加速上行。11月份原油轮订单仅相当于船队运力的3.7%,为历史最低水平。原油轮航速为11.41节,环比上涨1%,自7月以来持续上行,预示市场行情向好下船东增加船舶周转效率。VLCC苏伊士移动东运力占比依旧处在低位,西向中小型船运力整体偏紧,船东挺价信心充足。

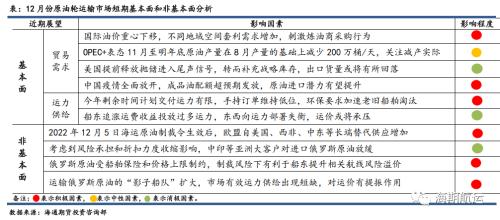

后市展望:欧洲12月5日海运制裁俄油生效落地,叠加价格上限机制以及保险禁令共振,将使得油运市场考虑更多的运输风险,包括俄油船队的合法性、船东的信誉风险、贸易商的法律风险等等,届时油运市场将在变局中迎接新挑战,而这无疑增加航线贸易和船队运营的“复杂混乱”和“低效运行”。同时中国疫情全面放开将对市场形成促进作用。后续仍需观察俄罗斯原油实际出口及船队运输情况。预计油轮运价将维持在相对高位,运费收益依旧较为可观。

一、2022年11月原油轮运价回顾:运费震荡上行,市场行情向好

2022年11月波罗的海原油运价指数BDTI均值为2126.95,环比上涨31%,同比上涨170%,在11月22日达到2496,创下2005年来新高。在旺季发货量增加和俄油禁令期逼近双重驱动下,除直接受益的中小型船运费保持坚挺外,超大型油轮VLCC运费也呈现持续上涨行情。目前运价高位回落主要受11月底感恩节后市场交易冷清,叠加前期欧盟制裁时点逼近,租家控制出货节奏,普遍观望欧盟制裁情况,致使基本面向租家倾斜,运力供给呈现过剩态势,短期需关注制裁实际演绎。

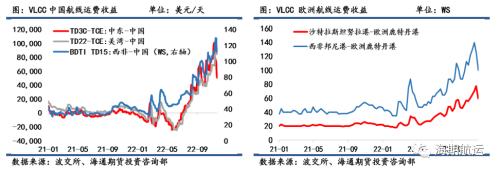

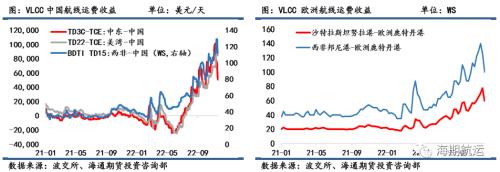

从细分船型和航线来看,对于大型原油轮,11月货盘被快速消化,中东、美国、巴西等地发运量维持高位,叠加美湾市场暴风雨等恶劣天气,以及东西向运力失衡等积极因素同频共振,推动运费保持高位。11月份VLCC船型TCE均值为56468美元/天,环比大增62%,同比去年-7776美元/天实现由负转正,延续了三季度以来的高景气风向。中国进口航线来看,标杆航线中东-中国TD3C均值录得78956美元/天,相比去年2343美元/天的水平增幅将近34倍,创下2020年下半年以来的历史最高值,即期报价WS创下月均111.97的高位值。欧洲进口航线来看,沙特拉斯拉努拉港-欧洲鹿特丹港WS平均为68.13,环比上涨30%;西非邦尼港-欧洲鹿特丹港WS平均为129.25,环比上涨28%。市场行情表现优越,背后主要在于成本削减、供需发力、市场信心充足三方面同频共振。

成本层面来看,国际油价单边滑落触底80美元/桶关口,持续削弱了船东燃油成本支出,盈利能力得到大幅改善。贸易层面来看,11月份伊拉克、科威特等中东国家出口增加,美国原油出口节奏加快,巴西原油发货维持高位,而其主要进口需求来自亚欧买家,长航线经济性激发炼油商对VLCC的成交兴趣。运力层面来看,由于欧洲强劲的进口需求,多数船只压载大西洋市场,造成东西向市场运力不均衡,成为推涨VLCC运费强劲上扬的重要因素。消息情绪来看,虽然此前OPEC+宣布决定11月起将大规模减产200万桶/天,且12月4日产油例会上维持减产政策不变,对市场情绪存在负面影响,但相比欧盟禁令俄罗斯原油海运消息的持续影响,市场也更为乐观看待制裁前带来的运费提涨。

对于中小型原油轮,俄罗斯原油出口溢价和欧洲进口需求强劲推动运费弹性充足,叠加Bahri Week交易周驱动,船东情绪表现积极。11月份Suezmax TCE均值为98962美元/天,环比上涨54%;Aframax TCE均值为88712美元/天,环比增长56%,期间两种船型一度涨超10万美元/天。对于欧洲而言,一边是弃近求远转向美国、中东、西非、南美等外来供应,运距拉长下中小型船吨海里需求增加;一边是急于在最后制裁期限前尽可能多地交付更多俄油,加剧了运力需求。反映到航线收益上,SuezmaxTD20西非-欧陆航线收益均值为76611美元/天,环比上涨54%; Suezmax伊拉克Basra-法国Lavera航线收益均值为WS 101.88,环比上涨16%;Aframax TD25美国-英国航线收益均值为79452美元/天,环比上涨51%。

对于俄罗斯而言,一是运送至欧洲地区,据悉在北欧国家中,鹿特丹仍是俄罗斯海运原油在该地区的唯一目的地。在欧美制裁影响背景下,俄罗斯原油发货仍具备一定的风险溢价,船东在波罗的海/黑海区域内运输俄油挺价意愿充足。Suezmax TD6俄罗斯新罗西斯克港-意大利奥古斯塔港航线收益均值为121313美元/天,环比上涨54%;Aframax TD17俄罗斯普里莫尔斯克港-英国威廉港航线收益均值为WS 232.5,环比上涨2%。二是运往至亚太地区,据Refinitiv数据预估11月份亚洲地区进口俄油近1.19亿吨(2910万桶/天),较10月份2560万桶/天大幅上涨,其中中国、印度和韩国增长最快,提升了始发港中小型船的运力需求。因而,对中小型船而言,贸易格局重塑推升吨海里需求上行的逻辑不变,愈发临近欧盟制裁落地时间点,中小型船运价维持足够弹性。

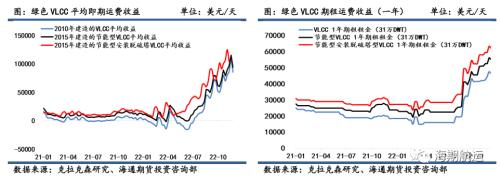

安装脱硫塔为船东带来的绿色溢价喜人。11月份高低硫油价差均值为248.9美元/吨,环比收窄了70美元/吨左右,但价差仍处在较高水平,有利于抬升绿色船舶溢价空间。2015年建造的节能型安装脱硫塔VLCC平均日收益为108789美元/天,较未安装脱硫塔的同类型船舶盈利多出1万美元/天,刷新近2年来的历史月度纪录。期租市场也相应呈现出愈低耗愈高价态势。1艘31万载重吨配备脱硫塔的VLCC(2015年建造)租金创下2021年以来最高水平至60063美元/天,环比增长9%,同比增长95%。一旦VLCC市场出现好转迹象,绿色效益更高的船只将会获得更为理想的规模回报。

二、原油市场需求变化

1.原油供需:原油海外出口维持高位,市场交易需求衰退风险,11月国际油价低位震荡

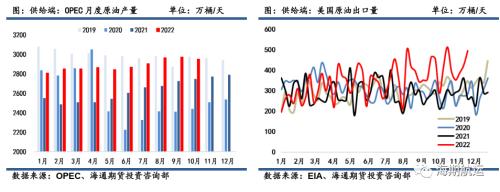

供给:主要供应国出口维持高位。OPEC方面,最新月报数据显示10月OPEC总产量为2949万桶/天,环比减少21万桶/天,但供应仍处高位态势。美国方面,由于战略石油储备SPR持续释放(已创下1984年3月16日当周以来最低),布伦特/WTI价差一度扩大至8.1美元/桶,美国出口增长表现超预期强劲。11月25日当周美国原油出口一度飙升至494.8万桶/天,为油运市场提供充足的货量支撑。

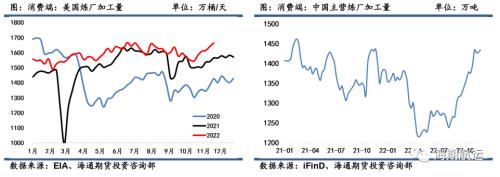

消费:主要消费国需求放缓而转向炼化出口。美国方面,国内通胀抑制消费需求而增加海外销售,11月美国炼厂加工量低位回升,11月25日当周录得1663.8万桶/天,环比10月初上涨6%,创近2年来历史高位。中国方面,国内疫情发散影响消费而转向炼油出口,在新投放的两个产能建立和成品油超额发放带动下,主营炼厂加工量呈现走高态势,11月25日当周录得1428.7万吨的高位水平。

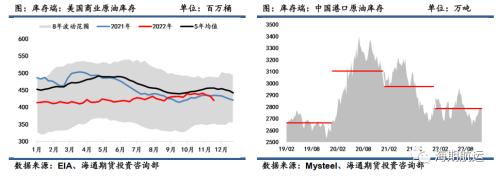

库存:原油库存维持低位。美国方面,因海湾沿岸炼油厂利用率增加至历史高位,近期美国原油库存出现下滑迹象,11月25日当周录得419.08百万桶,环比下降1258万桶,较10月初下降5%,创下2019年6月以来最大单周降幅。中国方面,由于国内消费需求受疫情影响,叠加原油进口量增加,下游库存呈现小幅累库迹象,但整体仍处在库存低位水平。

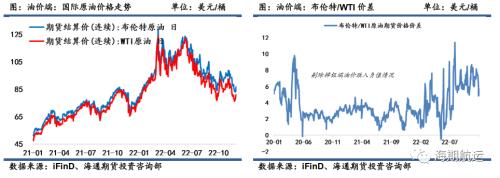

油价:海外出口高位和消费需求不振预期下,11月国际油价低位震荡。自6月中旬以来国际油价惯性回落,11月份油价处于低位震荡中。Brent均值为91.12美元/桶,环比减少2.6%;WTI月度均值为84.39美元/桶,环比减少3.0%。自7月底布伦特对WTI期货价格价差扩大至11美元/桶创下2020年4月以来的最大差距后,10月份两者价差有所收敛,但仍徘徊在7美元/桶附近的历史高位水平,意味着布伦特相对WTI溢价,WTI成为全球性价比最高的原油,有利于形成进出口买卖套利。

2.原油轮海运贸易:欧洲替代需求延续和中国海运进口强劲,11月份贸易热度不减

据克拉克森数据显示,10月份原油海运贸易量同比增速为8.6%。更高频的靠港量数据明显体现了11月份全球原油海运贸易活动繁忙,全球原油轮7天平均靠港量为164艘,基本与10月份靠港量增加3.1%,几乎稳当在近3年上方。

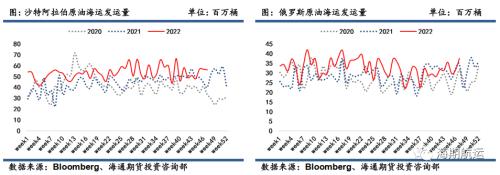

欧洲原油进口需求延续发酵。在中小型船运力需求上,欧洲急于在期限令前尽可能多囤俄油以及进口其他替代供应持续增加,提升了运费涨幅空间。据Refinitiv船运数据显示,俄罗斯11月对欧盟出口的海运乌拉尔石油比重降至25%以下(此前是最大消费地区),而美国、挪威、埃及、伊拉克、巴西和安哥拉已成为关键的替代供应国。以伊拉克为例,今年7月-11月对欧洲的原油出口同比增加了20%以上。而11月俄罗斯原油出口震荡走高,11月超过75%的乌拉尔海运石油出口到欧盟以外国家,印度是主要进口国,占总量的40%左右,对中小型船运力需求起到提振作用。

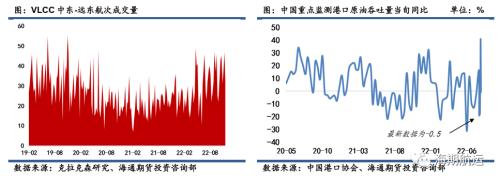

在大型船运力需求上,由于美国、中东部分地区等发往欧洲货量增多,刺激更多的VLCC转运需求,大小船联动齐涨。因Brent-WTI价差维持高位,欧洲炼厂积极采购美油以填补库存空间,且也加大自中东地区进口,因而使用VLCC进行STS转运比例也有所增加。相关机构统计,相比今年6-8月STS转运次数均值,9-11月几乎翻了一番。目前大西洋市场已经成为油运需求关键领域,吸纳了市场上较多的VLCC压载,相应增加了VLCC运营机会,规模经济性得到较大发挥。出货节奏加快而船舶周转率低效下,船东坚挺VLCC运费提价信心。

中国原油海运进口强劲。出于两个新的炼化一体化项目(盛虹石化和中石油广州石化)上线和成品油配额超发以及能源安全储备考虑,中国海运原油进口维持强劲,为VLCC市场营造了积极环境。据中国港口协会最新数据显示,11月上旬、中旬、下旬,重点监测港口原油吞吐量同比分别为+15.5%、+7.9%、-0.5%,吞吐量同比涨幅间接反映了中国原油进口需求韧性。中东-远东航次成交指标也趋于向好,11月份中东-远东航次累计成交154,同比上涨44%,侧面佐证了中东-远东运费提振依据。据路孚特船运评估数据预测,11月中国原油进口总量达1216万桶/天(4976万吨),环比上涨19%。其中自俄罗斯进口190万桶/天(海运抵港93.5万桶/天),环比涨幅4%;自沙特抵港172万桶/天,环比降8%;自巴西抵港80.2万桶/天,环比上涨127%;自美国抵港26.1万桶/天,环比上涨42%。VLCC是从事中国原油进口的主流船型,全球近75%的VLCC货量运往中国。自俄罗斯(波罗的海/黑海)、美国、巴西等长航程发货地进口增多,背后支撑了VLCC市场行情向好。

三、原油轮运力供给变化:VLCC东向运力供应偏紧,原油轮航速加速上行

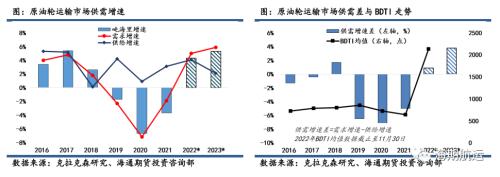

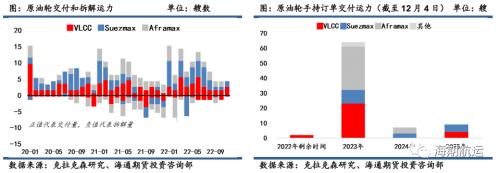

原油轮运力增速温和。运力交付方面,10月共交付4艘新船,累计运力106万载重吨,包括3艘累计运力达90万吨级的VLCC船;1艘运力16万吨级的Suezmax船;0艘Aframax船。运力拆解方面,共拆解0艘船。整体运力来看,11月份净运力增长4艘,计入全球原油轮船队共2269艘,合计4.51亿载重吨,同比增长3.5%。截至11月份,原油轮订单仅相当于船队运力的3.72%,为历史最低水平。根据手持订单交付计划,预计剩余时间计划交付1艘VLCC,合计运力约30万吨。2023年集中交付大批造船订单后,新增运力或将十分有限(当然造船产能大部分已经被集装箱订单占用)。

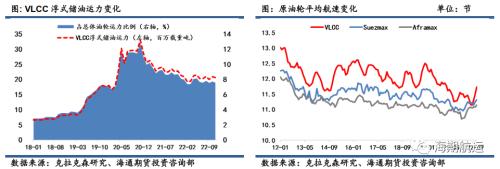

VLCC浮式储油运力小幅降低,市场景气时原油轮航速加速上行:11月份全球原油轮有102艘船舶被当做浮仓运力,其中VLCC浮仓规模为67艘,合计运力为2063万吨,环比下跌1.7%。目前全球普遍通过削减库存满足消耗,补库通道尚未完全打开。10月份原油轮平均航速为11.41节,环比上涨1%,自7月以来整体稳步上行。其中VLCC平均航速为11.51节,环比上涨2%。市场行情向好时,为匹配需求意愿船东尽可能加快船舶周转,航速变化也是衡量市场风向的重要指标。

东向大型油轮运力占比仍处低位,西向中小型船供应偏紧:11月份VLCC苏伊士以东运力占比均值为81.64%,过去3年为82.64%,仍处于较低水平。大西洋市场贸易热度不减,多数船只压载西方海域执行运输任务,造成东部吨位出现错配短缺,标杆航线TD3C大幅上涨。而苏伊士以西Suezmax和Aframax中小型油轮合计平均运力投放为712艘,比例均值向40%靠拢,整体运力供应呈现偏紧态势。船只运力动态投放一般追随市场行情变化而变化。

四、原油轮运价后市展望

11月原油轮市场整体回顾:延续三季度以来运价重心上移趋势,在国际油价大幅回落和美国不断释放战略石油储备背景下,欧洲强劲采购需求和中国原油进口增加推高海运贸易活动,VLCC运力错位短缺,大小船联动效应发酵,推动运价维持高位态势。

12月份展望来看,贸易需求端,中国疫情全面放开、印度表示仍继续采购俄油等利好消息或将进一步支撑贸易需求。例如中国超预期发放成品油配额,而欧洲柴油短缺形成跨区套利,有望形成中印等买家积极进口原油炼化销往欧洲市场。在全球库存维持低位和油价持续滑落下,补库需求仍是关键的催化因素。但仍需警惕OPEC+维持减产政策不变以及美国抛售战略储备进入尾声等负面影响。

运力供给端,虽然价格上限机制对俄油出口产生的实质性效果较小,但关键的制裁措施在于船运保险禁令(位于欧洲的国际船东保赔集团承保世界上将近90%的船舶),将对俄油寻找船运出口形成屏障,或将进一步扩大“影子船队”运输规模,加剧市场有效运力供给的缺陷。同时土耳其国家要求油轮出具新保险证明使得部分原油轮被堵在土耳其水域,造成海域拥堵效应。船运保险的复杂化或将在货量降温下对运价起到一定的外部支撑作用。

综合来看,随着12月5日欧洲制裁海运俄油生效落地,叠加价格上限机制和保险禁令共振,将使得油运市场考虑更多的运输风险,包括俄油船队的合法性、船东的信誉风险、贸易商的法律风险等等,届时油运市场将在变局中迎接新挑战,而这无疑增加航线贸易和船队运营的“复杂混乱”和“低效运行”,吨海里增加的本质推动仍然见效,全年运价中枢上移确定。