热点解读纯碱:土耳其地震影响有限,重点仍在于新增产能投放

行业资讯 2023-02-13 10:15:00

来源:美尔雅期货研究院

土耳其作为世界纯碱主要出口国之一,本文从世界纯碱贸易格局及土耳其纯碱资源分布角度上分析得到此次地震对纯碱发展影响有限。

我国属于纯碱净出口国,但从总量上看出口仅占产量的6%左右,预计在国内新增投产装置落地之前,短期的事件扰动较难改变国内供需偏紧的格局,5月前纯碱现货或难以跌价。

一

全球纯碱贸易格局

1、全球纯碱产销分布

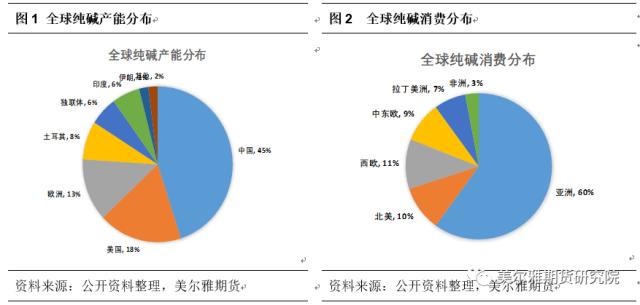

全球纯碱产能7200万吨左右,主要分布在亚洲、欧洲、北美等地。亚洲是纯碱产能最集中区域(其中中国占比45%、土耳其8%及印度6%)。北美纯碱产能占比近20%,基本自于美国。欧洲是氨碱法发源地,其生产工艺全部为氨碱法,占全球产能近20%。

进入21世纪,中、欧、美三大经济体快速发展,地产和汽车大力增长刺激玻璃需求,带动全球纯碱消费量快速增长。近些年中、欧等地对新能源产业的支持,使得光伏玻璃、碳酸锂等成为纯碱新的需求增长点。目前亚、欧和北美三地占全球纯碱消费量80%以上,其中亚洲占比近60%,集中在中国(占比43%,全球最大纯碱消费市场)、印、韩、日,东南亚约占5%。欧洲纯碱需求量仅次于亚洲,占比超过20%,部分需要依赖于进口。北美需求占11%左右,且集中在美国,而美国产能占比近20%,因此美国剩余部分用来出口。

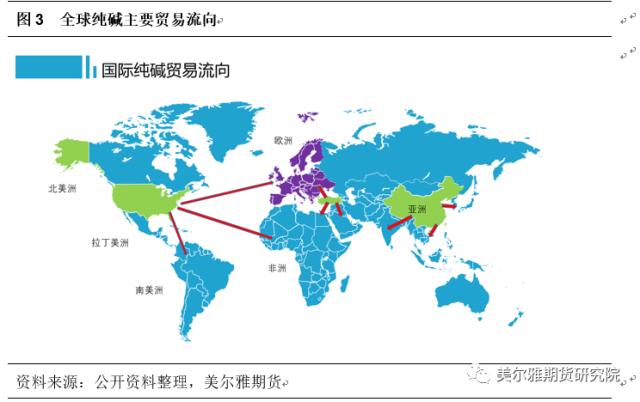

2、全球纯碱贸易流向

从全球纯碱贸易流向来看,纯碱主要出口国是美国、土耳其、中国等,而欧洲、东南亚、南美、非洲是主要纯碱进口地区。美国纯碱除了自用主要流向南美、亚、非、欧等地,土耳其纯碱主要流向亚、非、南美,中国纯碱主要流向东北亚、东南亚、非、澳等地区。

二

中国纯碱贸易格局

1、中国属于净出口国家

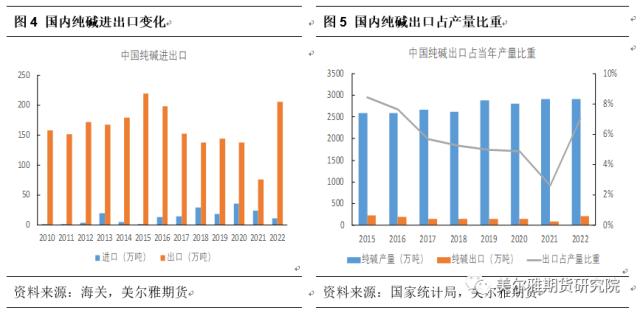

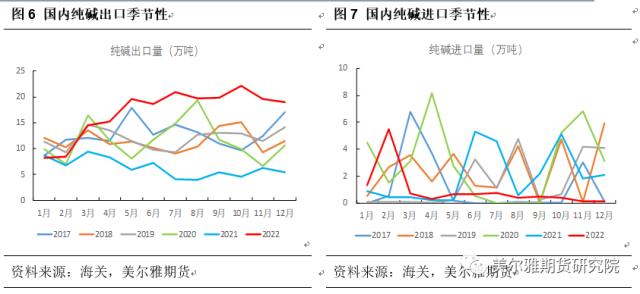

正如上文提到中国是纯碱主产区及主需区(产能占45%,需求占43%左右),部分用于出口,从近几年进出口上看,国内每年出口在150万吨左右,进口20万吨,属于净出口国家,每年出口占当年产量5%左右,进出口变化主要是根据内外价差决定,2022年出口205万吨左右,同比2021年增长171%,从5月出口量基本稳定在20万吨左右。2022年主要口地是越南、泰国、印尼等东南亚国家,南非、尼日利亚等非洲国家,巴西、哥伦比亚等南美国家。主要进口国是美国、土耳其及中东个别国家。

从供需角度上看,2023-2025年计划新增产能超过1100万吨,其中最主要是远兴能源天然碱共计780万吨,从纯碱主要下游上看,中国玻璃产量约占全球一半,另外近些年随着光伏的发展,光伏玻璃将成为国内纯碱需求增长点(国际上约 80%的光伏组件采用中国的光伏玻璃),总体而言,未来中国纯碱在世界地位或将进一步提升。

2、2022年国内纯碱出口大增原因

(1)俄乌事件助推能源价格上行,海外纯碱上涨中国纯碱出口存优势

欧洲纯碱产能占全球20%左右,天然气是欧洲基础化工品的主要动力来源,2022受俄乌冲突事件影响,欧洲天然气价格较全球新冠肺炎疫情之前上涨近10倍,2022年上半年,欧洲天然气价格达到30美元/百万英热单位,到8月一度超过70美元/百万英热单位而后回落,在欧洲氨碱法成本中,天然气占比达到35%左右。2022年上半年欧洲氨碱法成本折算成人民币后增加了800多元/吨,以进口美国天然气算生产成本则增加了600多元/吨。2022年全世界能源价格的普遍上行,导致纯碱生产成本提升,进一步推高国际纯碱价格,同时也大幅降低了美国、土耳其等地天然碱低成本优势。

以去年中国出口平均单价最贵的单月来看,2022年8月中国纯碱出口平均单价421美元/吨。美国出口到东南亚的国际市场短单价格达到420~450美元/吨,长协到岸价为300~350美元/吨。其中长协单加上关税等费用折合人民币也近3000元/吨,短单接近4000元/吨。但我国纯碱出口无需缴纳关税,且有出口退税优惠,与国际市场相比有近1000元/吨的优势。

(2)2022年其他事件助推国内纯碱出口增加

2022年初美国遭受了暴风雪侵袭,美国纯碱出口大约44%通过西岸港口,36%是通过德克萨斯州出口,此次暴风雪导致美国花费半年左右时间运输效率才恢复至正常,与此同时2022年全球纯碱需求出现明显回升,美国出口出现延迟带来的时间成本明显提升,使得部分国际纯碱买家此时选择进口中国纯碱。

从2021年开始,印度就以国际市场价格上涨、运费提升等理由,延迟履行纯碱交付合同。如此前孟加拉国50%纯碱进口来自印度,2022年印度国内供应趋紧,纯碱出口基本停滞,使得部分以印度为进口源的国家转向中国,2022年孟加拉国是我国出口第三大国。

除此之外,我国纯碱出口主要以东南亚为主,由于美国、土耳其运输问题,我国也增加了南美和非洲的出口量。

三

土耳其地震对国际纯碱贸易影响预计有限

2017年土耳其卡赞天然碱项目竣工,国内三家纯碱厂家总产能达到530万吨,使得土耳成为继中国和美国之后的全球第三大纯碱生产国。疫情后的产线扩充使得土耳其国内纯碱生产总产能接近600万吨左右。作为全球第二大纯碱出口国,出口至西欧、东南亚、非洲三地占其出口总量的70%,因其天然碱成本低、距离短、价格等优势,出口份额也在不断提升。

2022年2月6日,土耳其发生两次7.8级地震,多地建筑被夷为平地,目前土耳其、叙利亚两国已有上万人遇难,由于土耳其地处安纳托利亚断层带,地震是土耳其最频繁的自然灾害之一,此次地震发生在东安纳托利亚断裂带。土耳其碱矿主要地带位于安卡拉盆地贝帕扎里,工厂更是集中在首都安卡拉周边城市,预计此次地震于纯碱生产预计影响有限。另外由于国际纯碱贸易长协价格较为固定,价格也很难受到短期突发事件影响波动。预计只会影响到新成交的零散订单。

四

国内纯碱格局变化在于新增投产

天气、地震等自然灾害对国际纯碱贸易影响相对短暂,随着美国和土耳其运输完全恢复,中国获得南美、非洲等部分出口份额或将下降,从国内纯碱出口月度数据可以看到,出口至巴西、哥伦比亚、尼日利亚等国的纯碱在四季度环比有下滑,东南亚暂时保持正常。而全球能源价格上升导致的纯碱生产成本增加问题将持续周期较长,2023年能源价格或难以有较大回落。

但从2023年开始,国内纯碱供需格局将逐步转向宽松,主要在于远兴等新增产能的投放,国内纯碱上涨的大周期或暂时告一段落,但美国和土耳则大概率难以接受以低价出口至东南亚地区,因此预计我国出口至东南亚纯碱仍将保持高位,但出口价将逐步降低。

整体来看,我国虽然属于纯碱净出口国,在国际纯碱贸易格局上占有一定席位,再多因素影响下2023年纯碱出口下滑将是大概率事件,但以总量上看,国内总出口量约占产量的5-6%,年度出口下滑1-2%也仅有30万吨左右,平均到每月影响量不到2万吨,在新增投产装置落地之前,出口的减少预计较难改变短期的供需偏紧的格局,目前碱厂及下游玻璃厂库存均低是现实表现,在当前高价以及远月弱预期下,下游玻璃厂确实不会有太高囤原料意愿,但仅维持刚需下也能保证碱厂订单充足,所以总体来看,今年重点还是在于上游新增投产的进度,5月前可能纯碱现货难以跌价。