糖史演义:原糖紧张贸易流延续 国内减产背景下惜售心理涌现

行业资讯 2023-03-06 09:48:00

来源:CFC农产品研究

本周内外糖市继续维持强势。各类利多消息涌现,03合约交割量偏低、印度产量和出口量的缩减、巴西燃料税的恢复、迪拜糖会贸易商一致的看涨心态、国内减产糖厂存惜售心理,国内外看多情绪升温;05合约最高冲上21美分/磅,郑糖突破6000元/吨。

关注焦点:

1、 交割数量偏低印证着当前紧张的贸易流:原糖03合约交割量11519手即58.5万吨,不足去年的一半;

2、 关注新的预期差:巴西是否能够如期出口缓解趋紧的贸易流;

3、 上中下游心态的分歧:广西减产催生糖厂的挺价心态,基差贸易商前期大量套盘当前现货难出,淡季糖价高企下游采购意愿偏低。

03合约合约交割量不足去年同期的一半,贸易流紧张的话题继续交易

根据ICE公布的交割数据显示,原糖3月合约到期的原糖交割量为11519手,即约58.5万吨,数量远低于去年同期的134万吨,也低于过往五年的均值水平;其中用于交割的糖接近99%为巴西糖。偏低的交割数量印证着当前紧张的贸易流。

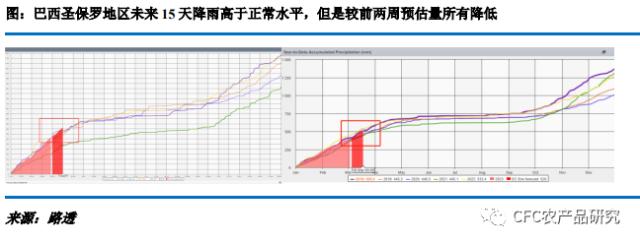

需要关注定价重心的转移和新的预期差。目前大家将太多“缓解紧张贸易流的期许”压在巴西身上,一方面22/23季度遗留了月800-900万吨的甘蔗,因此23/24榨季巴西提前开榨的预期强烈,一方面由于去年巴西降雨的充沛23/24榨季的甘蔗生长情况良好,且当前制糖较制醇的收益更加明显,下个榨季巴西糖产量预计也将增加,因此巴西糖若能够正常的流出,那么对于多头无疑是一大打击。但谨防一旦巴西出口放量的预期落空或再次出现类似于“印度增产落空的价格反弹”,从当前监测到的信息来看,根据模型预测,目前巴西中南部的降雨量偏多,未来2周巴西中南部降雨量或是正常情况的1.5-2倍,降雨过剩的影响已经在大豆收割缓慢上得以体现;如果3月降雨量持续维持高降雨量那么巴西提前开榨的预期可能落空;由于降雨过度导致巴西推迟开展的例子有很多,比如去年巴西由于3月-4月的降雨量过度,导致巴西22/23榨季推迟了半个月,同时过量降雨或导致港口停泊时间增加,巴西出口速度放缓;而目前根据路透的模型预估,未来两周(到3月18日)巴西圣保罗地区的降雨量将较去年同期有所降低,但仍然高于均值水平,需要持续关注后续的天气模型,如果降雨依然偏多或导致原糖短期继续交易贸易流紧张的话题,进而使原糖的拐点后移。

上中下游心态的分歧和博弈点

广西干旱导致减产以成为市场较为一致的预期,根据走访调研,广西产量落在550万吨的可能性较大,但仍有下调的可能性。减产的背景和库存水平下衍生出上中下游当前不同的心态,也成为后市郑糖能否继续突破的关键。

站在广西国产糖厂的角度——销售进度加速,库存较低,存惜售心理:根据调研了解,22/23榨季初期由于预售量较多叠加减产,广西糖厂的收榨和去库进度快于往年,这也与近期公布的广西产销数据相符:截至2月28日,2022/23年榨季广西全区已有40家糖厂收榨,同比增加35家;共入榨甘蔗3969.79万吨,同比减少158.78万吨;产混合糖504.11万吨,同比增加7.71万吨;产糖率12.70%,同比增加0.68个百分点;累计销糖214.16万吨,同比增加46.22万吨;产销率42.48%,同比提高8.65个百分点。2月单月产糖146.56万吨,同比增加14.8万吨;2月销糖54.5万吨,同比增加19.44万吨;月度工业库存289.95万吨,同比减少38.51万吨。

目前市场正处于传统的消费淡季,但随着疫情之后生活逐渐逐渐回归正常化,糖厂普遍看好后市(旺季)消费,在对未来消费看好、自身库存压力不大的背景下,糖厂存在挺价惜售的心理;若今年下半年消费如期回暖,那么终端只能被迫接受高价。

站在加工糖的角度——进口成本窗口全线关闭,预计供应压力后置:目前原糖价格持续处于高位水平,此前03-05合约的高价差在03合约交割之后通过05升贴水报涨的方式收敛,15%关税的进口成本已经突破5600元/吨,50%关税的进口成本涨至7000元/吨以上,正规途径的糖源进入国内市场非常艰难;接下来随着广西逐渐收榨,定价权将逐渐向加工糖转移,也就意味着国内和国外的关联度将更加紧密;原糖呈现出Back结构,此外若巴西如果能顺利开榨,6-7月将迎来巴西的出口旺季,远月原糖价格压力高于近月,也意味着远月的进出口成本低于近月,因此正规糖源的供应时间预计后置。

持续的高内外价差存在的风险:若内外持续高的内外价差,即内盘上涨幅度不及外盘,但是国内由于缺口需要进口弥补,那么高糖价预计将吸引糖浆和糖粉的大量进口,最终导致廉价的糖源进口比例增加,相对压低原本高企的郑糖估值。

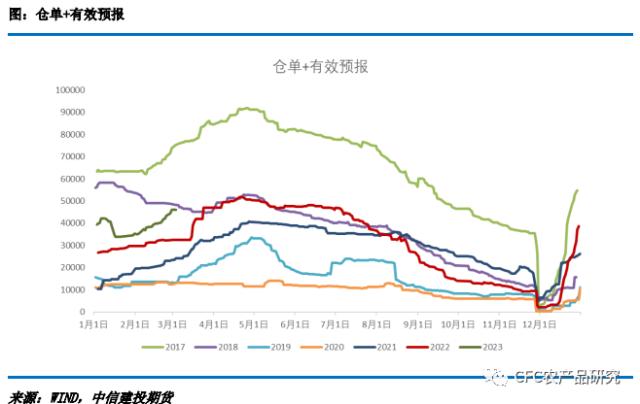

站在贸易商的角度——基差贸易商前期大量套盘当前现货难出:春节之前基差商大量从糖厂买货并套盘,贡献了糖厂的大量销糖量,但是春节之后郑糖并没有回头,同时春节之后又进入传统的消费淡季,下游对于当前的高价接难度偏低,基差走弱没有给到基差商出货的机会,导致了目前大量库存积压在中端,与之相对应的是增加的仓单。可能出现的转机或在五一节的节前备货,若现货需求能够增加,那么基差或有走强的可能性,给到基差贸易商解套的可能性。

站在终端的角度——当前接货意愿偏淡,但存在被迫接受价格的可能:上个榨季结转库存和前一年持平,均为近七年以来的绝对高位水平,部分终端在本榨季初期消化了大量陈糖库存,同时今年糖厂初期预售了价格相对低的新糖,给了终端补库的机会;而目前进入了传统的消费淡季,对于当前高企的价格,下游的接难度偏低,近期出现了产销价格倒挂的一幕;接下来上游和下游博弈的点在于,下半年将进入传统消费旺季,库存逐渐被消化后将有补库的需求,若原糖依然处于高位水平,正规渠道进口糖难以进入市场,那么短期将存在供需错配的可能性,下游被迫接受高价糖,但是风险在于若糖价持续高涨,或引发糖浆对于白糖使用的替代。

对于后市,我们在此前提到03合约交割是一个验证贸易流的指标,而目前03合约交割后原糖仍然强势,意味着短期贸易流紧张的问题仍未得到缓解,而后需要关注巴西的降雨情况、能否提前开榨以及港口拥堵的情况;国内在减产的背景下,糖厂惜售心理明显,预计期现价格短期延续涨势,但是能否持续上涨仍将取决于外盘的方向和宏观环境。