工业硅:需求端增减尚不明确

行业资讯 2023-03-16 09:33:04

来源:紫金天风期货研究所

观点小结

核心观点:震荡西北的输出支撑供给整体保持稳定。下游多晶硅维持高产;有机硅产量预计伴随3月中下旬检修计划的开启而减少,同时当前企业低价出货,或可期待供应端压力减轻后的新一轮生产,但仍需关注终端的恢复情况;硅铝合金订单略有好转但增量有限,关注汽车行业降价与补贴对上游订单的拉动作用。整体而言,工业硅供给高位稳定、库存居高,但需求端增减尚不明确,短期内价格预计区间震荡。

月差:中性主力月距离当月较远。

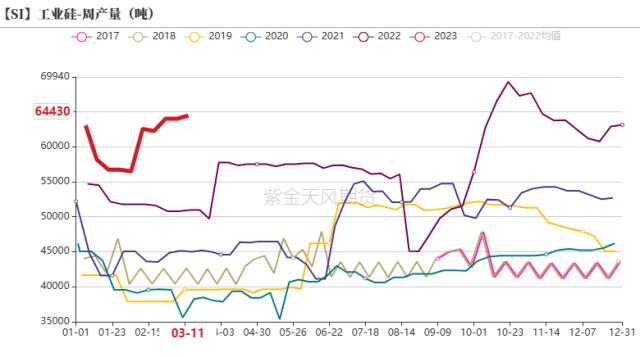

产量:偏空上周产量增加0.04万吨至6.44万吨,环比增0.7%。

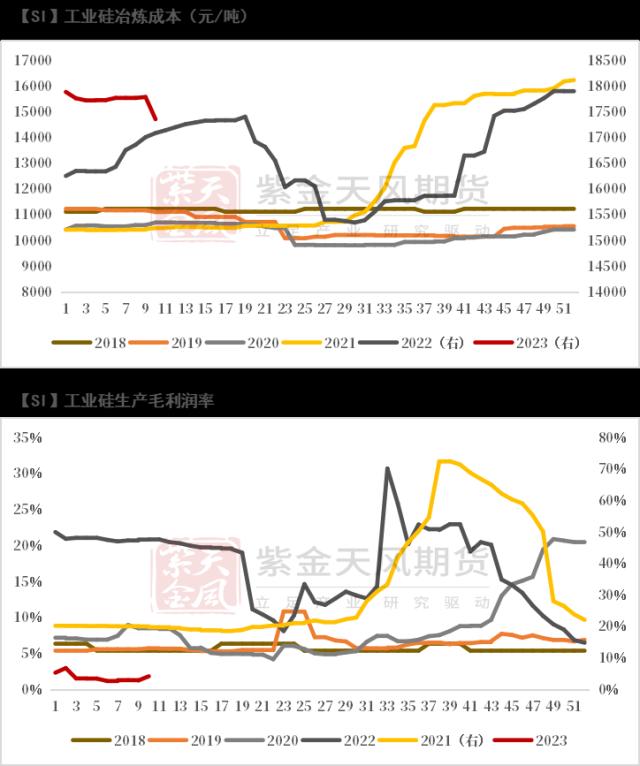

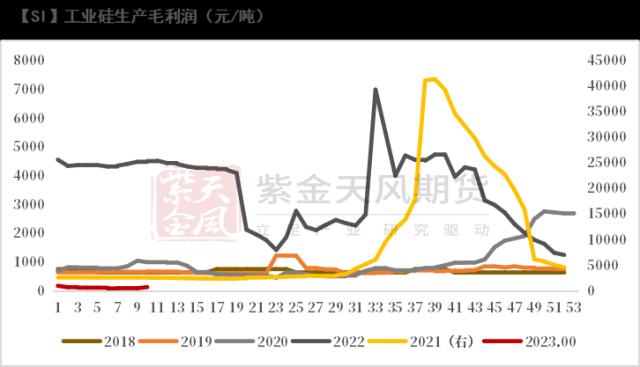

利润:偏多上周毛利润、毛利率分别环比增234元/吨、1.32个百分点至785元/吨、4.32%。

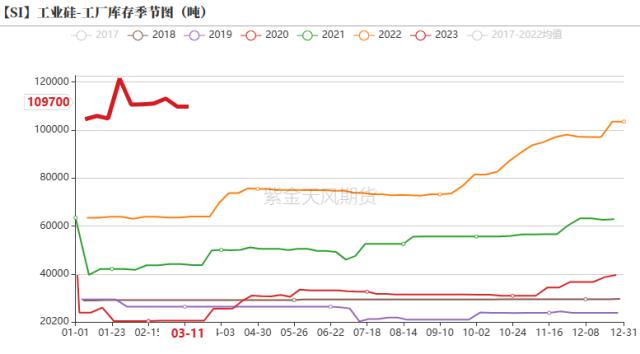

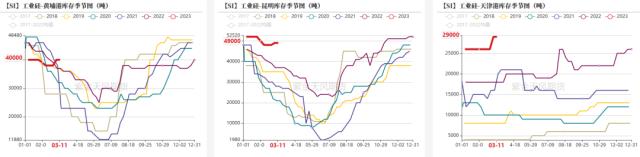

库存:中性上周工厂库存、市场库存环比持平分别为10.97、11.8万吨。

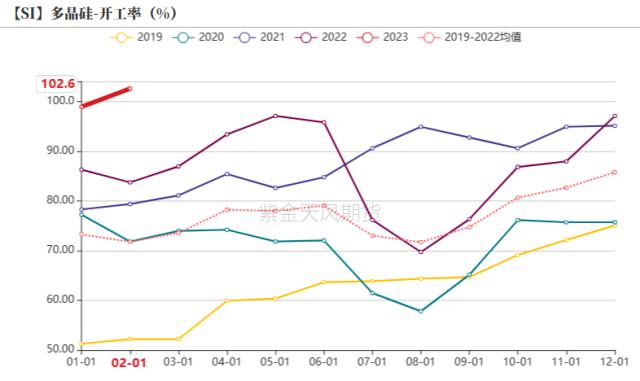

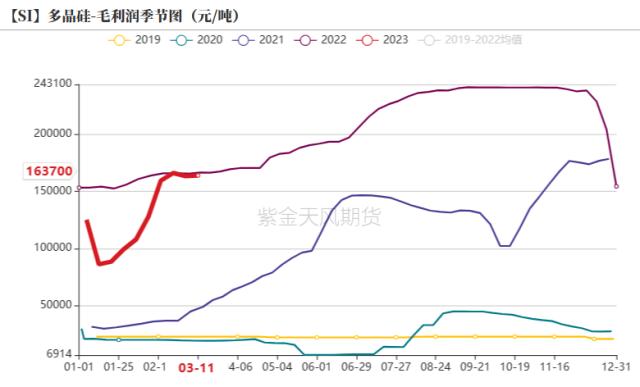

多晶硅利润:偏多上周毛利润为16.37万元/吨,毛利润率为75.19%,小幅上涨。

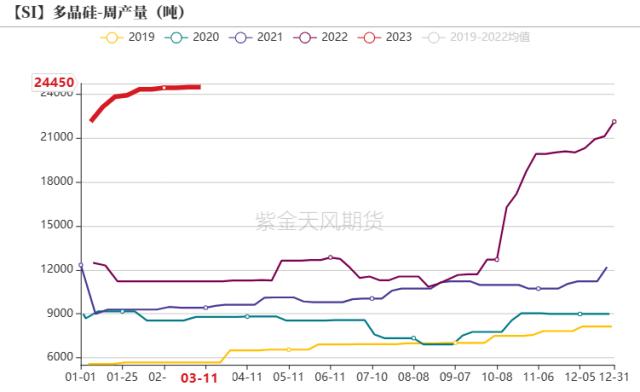

多晶硅产量:中性上周多晶硅产量环比持平为2.45万吨。

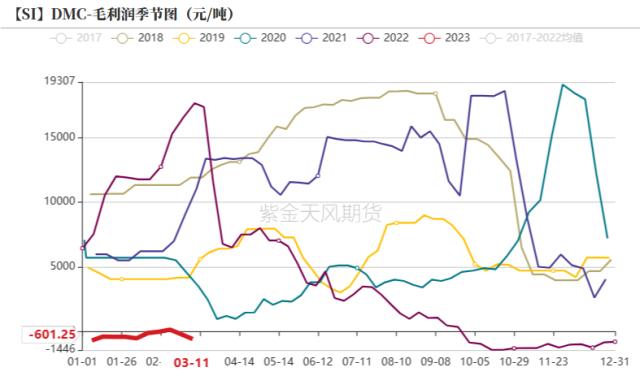

有机硅利润:偏空上周DMC生产毛利润和毛利润率分别环比降370元/吨和2.19个百分点至-601元/吨和-3.51%。

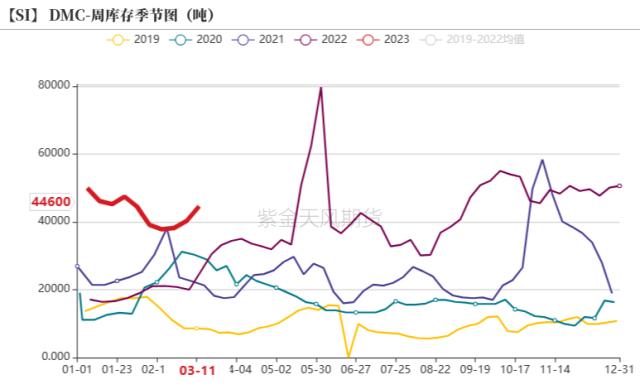

有机硅库存:偏空上周DMC库存增0.43万吨至4.46万吨,环比增10.67%。

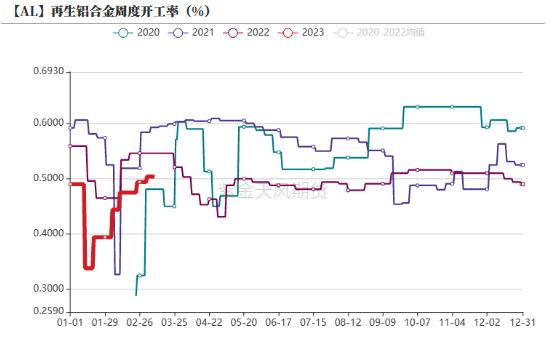

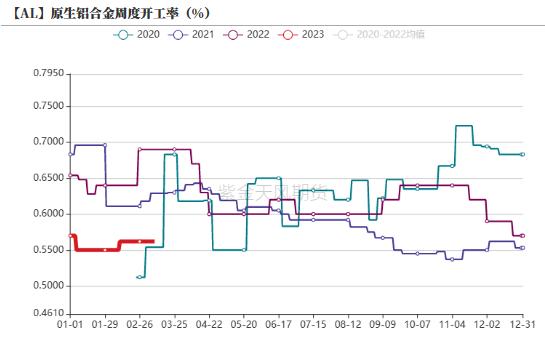

硅铝合金开工率:偏多上周再生铝合金开工率增加2.9个百分点至47.5%、原生铝合金开工率环比持平为56.2%。

平衡&展望

上周总结:上周期价于周五跌破17000元/吨,在工业硅供给过剩的现状和成本下行的预期下,市场整体持看空态度。现货交投冷清,报价下行。供给方面,上周产量小幅增加,西北的输出使得供给整体稳于高位,但仍需关注产成品质量对于后续交割的影响。需求方面,当前多晶硅生产利润居高不下,产量维持高位;有机硅企业开始降价抛量,尽管下游采购需求有所减弱、同时持买涨不买跌的态度,但行业已处于亏损状态,若成本端没有松动,价格也难以持续大幅下行,预计后续采购也将提上日程,且部分装置在三月中下旬有检修计划,进一步利于去库,短期内对工业硅需求将随着检修启动而降低,后续有机硅或能调整供需格局,重新拉起对工业硅需求,关注终端行业恢复情况;上周再生铝合金开工上升,主因终端消费略有回暖,带动硅铝合金订单增加,但整体增量有限,考虑到降价、新能源相关补贴政策推行,汽车消费或将提升,但具体落地情况仍待观望。整体来看,工业硅供给预计高位稳定,需求端增减尚不明确,但由于工业硅库存居高,短期内价格预计将持稳运行。

平衡表调整说明:根据有机硅三月中下旬检修计划调低有机硅产量,相应调低耗硅量。

工业硅:西北输出支撑供给

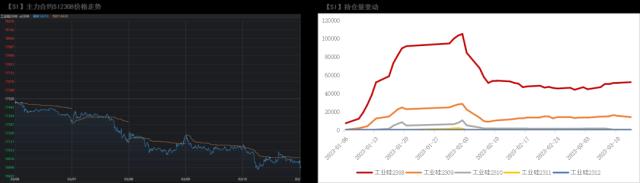

期价跌破17000元/吨

上周期货价格跌破17000元/吨,主因市场在供需失衡、下游消费不乐观的背景下普遍对硅价持看空态度,且丰水期工业硅有成本下行预期,也加剧了看空情绪。

SI2308价格开于17490元/吨,收于16960元/吨,周内高点17520元/吨,低点16865元/吨,周跌幅3.03%。

数据来源:同花顺;wind;紫金天风期货研究所

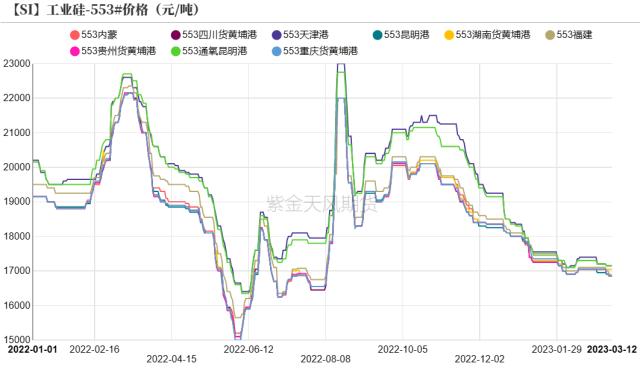

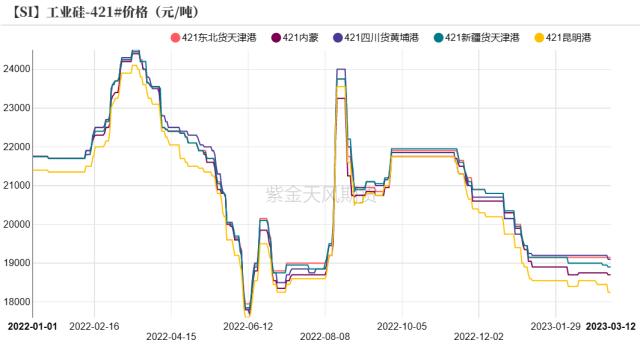

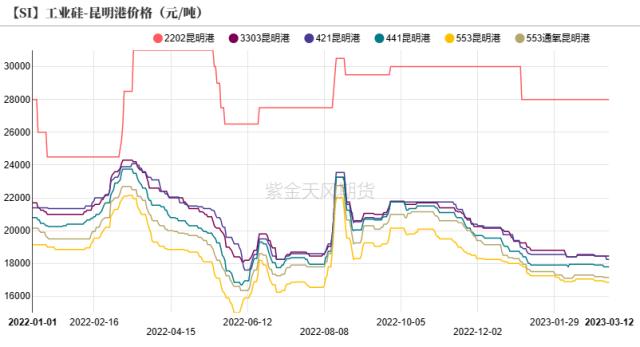

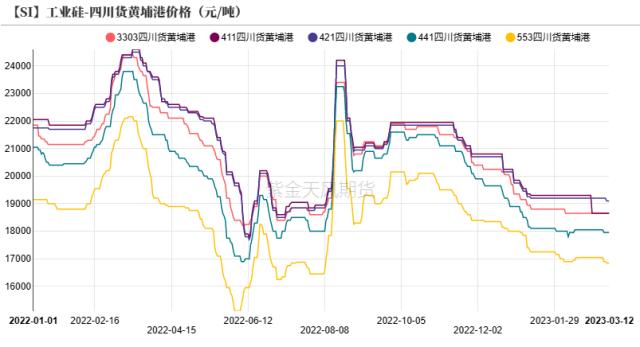

现货价格下调

上周市场交投冷清,报价下调。

553#通氧昆明、553#四川货黄埔港、441#四川货黄埔港、421#昆明、421#四川货黄埔港分别下调50、200、100、200、100元/吨至17150、16850、17850、18250、19100元/吨。

数据来源:百川盈孚;紫金天风期货研究所

西北供给强势

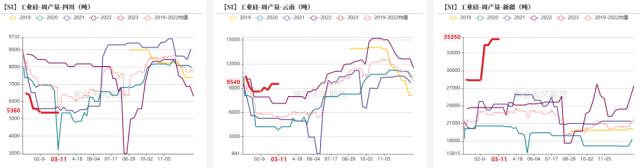

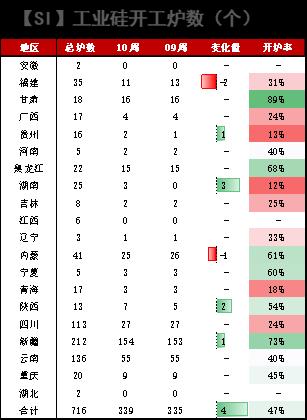

上周福建、内蒙古开炉数分别减少2、1个,贵州、湖南、陕西、新疆开炉数分别增加1、3、2、1个。上周产量增加0.04万吨至6.44万吨,环比增0.7%;分产区看,云南、新疆、四川周产量环比持平分别为0.95、3.54、0.54万吨。

总产量位于历史高位,分产区来看,四川、云南产量已经表现为传统的枯水期低产,其中四川产量低于历史同期,开炉率也达到24%的低位,供给增量主要由新疆贡献。

由于新疆产能的扩张,即便后续枯水期云南、四川出现被动减产,但供应提量局面基本不会改变。

而考虑到后期期货交割工作的推进,关注点可逐步从“量”转为“质”,包括地区产出牌号、产品质量等会对交割产生影响的因素。

数据来源:百川盈孚;紫金天风期货研究所

主要电站水位、蓄水量偏低

西南主要电站的水位、蓄水量均偏低。

其中溪洛渡电站水位及蓄水量显著低于去年同期;向家坝蓄水量及水位也在1、2月出现了与往年差距较大的情况。

数据来源:百川盈孚;紫金天风期货研究所

西南主产地降水量低于往年

此外,四川、云南主产地今年前两个月的降水量也不及往年。结合往年枯水期情况看,后续降水量大幅增长的可能性较小。

从降水量、水电站蓄水及水位考虑,西南地区存在进一步对工业生产限电的可能,但实际是否会落地仍待观望后续降水及电力供应情况。

数据来源:iFind,百川盈孚;紫金天风期货研究所

成本、利润环比基本持平

上周硅煤、石油焦价格均有下降,工业硅平均冶炼成本减少431元/吨至17372元/吨;毛利润、毛利率分别环比增234元/吨、1.32个百分点至785元/吨、4.32%。

数据来源:百川盈孚;紫金天风期货研究所

库存压力显著

上周工厂库存、市场库存环比持平分别为10.97、11.8万吨,总库存为22.77万吨。

从绝对量来看,库存压力,尤其是工厂库存显著高于往年同期;分地区看,西北港口受新疆等地产量持续增长影响,库存压力高于南部。在供给量级不断提高的现状下,去库依赖需求端出现显著增量,而当前终端需求恢复缓慢,库存压力短期内较难消除。

数据来源:百川盈孚;紫金天风期货研究所

多晶硅:产量稳定

硅料价格下行

上周部分大厂为出货排库,挺价情绪有所放缓,菜花料、致密料和复投料价格分别下降0.25、0.85、1.1万元/吨至21.15、21.5、21.95万元/吨。

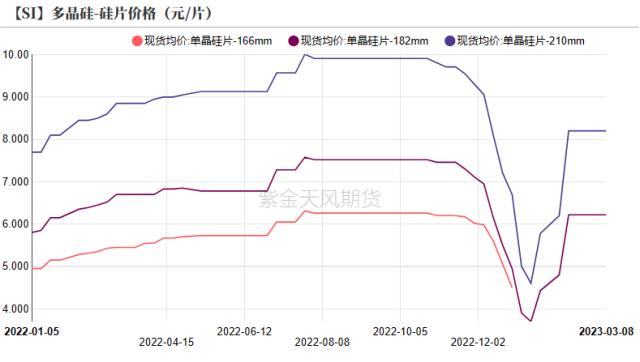

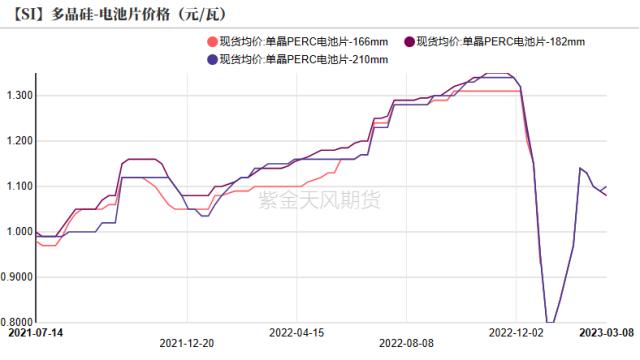

硅片龙头企业报价出现上调和维持的分歧,硅片价格较为混乱,M10和G12硅片均价分别为6.22和8.20元/片。但随着光伏一体化的推进,硅片企业自产自用比例提高、市场流通率的降低、下游电池企业几近满开,硅片价格有进一步上行的空间。

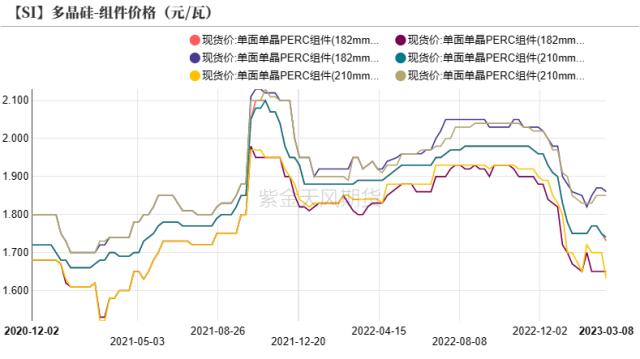

182mm和210mm电池片价格分别降0.01、增0.01元/瓦至1.08、1.10元/瓦,单晶perc182mm、210mm组件均价分别降0.01、0.02元/瓦至1.74、1.73元/瓦。

数据来源:SMM;iFnd;紫金天风期货研究所

硅料利润高企 驱动生产

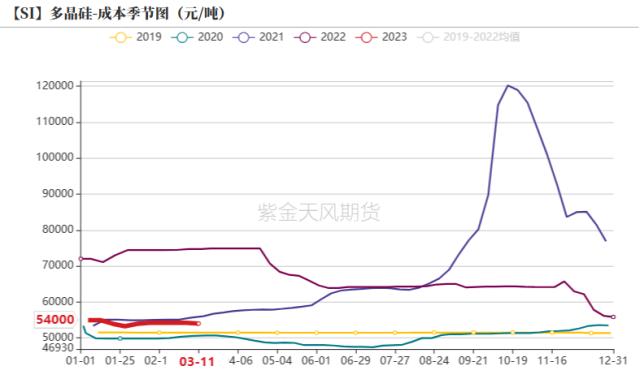

近期硅料价格有所下跌,但由于成本持续位于较低位,多晶硅生产毛利润率高企。上周多晶硅生产成本略降200元/吨至5.4万元/吨,毛利润16.37万元/吨,毛利润率为75.19%。

受高利润驱动,硅料企业生产积极,同时新投产能爬坡顺利,硅料产量不减,周产量环比持平为2.45万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

有机硅:企业开始降价抛量

亏损进一步扩大

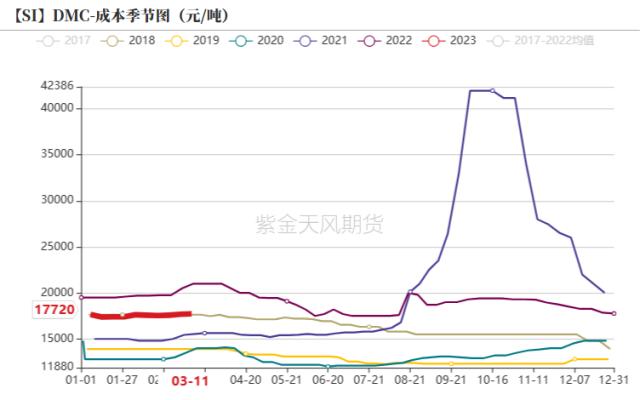

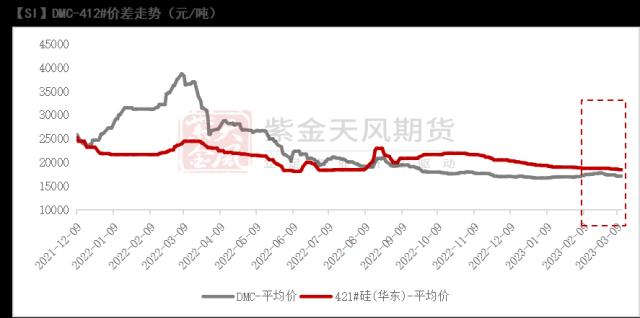

本周有机硅生产企业亏损进一步扩大,DMC生产成本增33元/吨至17720元/吨,毛利润和毛利润率分别环比降370元/吨和2.19个百分点至-601元/吨和-3.51%。DMC和421#价差为1350元/吨。

上周有机硅产品价格有所下跌,北方某单体厂率先降低报价,随后华东龙头跟跌,主因消费不佳、库存居高的情况下各企业开始价格战,而在当前下游阶段性补库完成、对于原料持买涨不买跌的意愿的情况下,有机硅产品价格可能会有进一步下跌,但在亏损局面下,若成本端没有松动,价格持续大幅下跌的可能性较小,预计下游采购也将再度提上日程,采购情况与后续生产情况需关注终端需求及出口的恢复程度。

数据来源:百川盈孚;SMM;紫金天风期货研究所

部分装置3月中下旬开启检修

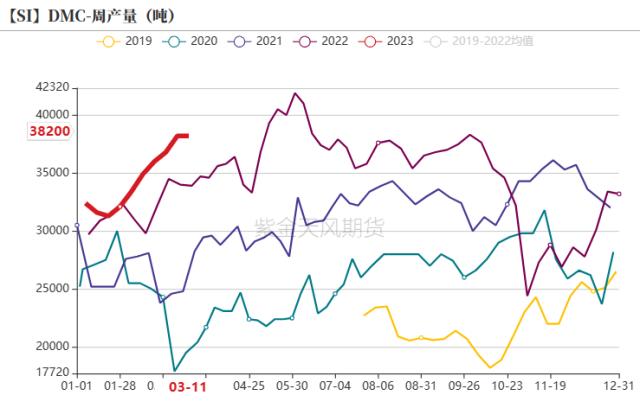

由于此前旧装置重启和新产能释放,有机硅产量、开工均有走高。上周DMC供给环比持平为3.82万吨;行业周度开工率在75%,环比持平;上周库存增0.43万吨至4.46万吨,环比增10.67%。

年初下游阶段性补货部分减轻了DMC库存压力,而随着下游采购需求逐步放缓,且终端行业提振不佳,当前行业处于高库存、高产量和亏损共存的局面,在这种情况下企业通过降价加快库存消耗速度。

除了降价出货外,后期3月中旬至月底,道康宁、山东东岳均有检修计划,内蒙古恒业成预计降负荷生产,也将缓解库存高压。

数据来源:百川盈孚;紫金天风期货研究所

硅铝合金:下游消费略有好转

再生铝合金开工率上升

终端消费略有回暖,带动硅铝合金订单增加,但整体增量有限;考虑到降价、新能源相关补贴政策推行,汽车消费或将提升,但具体落地情况仍待观望。再生铝合金开工率增加2.9个百分点至47.5%、原生铝合金开工率环比持平为56.2%。

数据来源:紫金天风风云;紫金天风期货研究所