张启迪:加息之外,更应关注美联储缩表及其对中国的影响

金融界 2022-02-22 09:34:07

近期,由于美国通胀水平超预期,再加上美国经济持续复苏,美联储紧缩预期不断上升,市场对美联储2022年加息7次的概率超过60%。美联储部分票委表态激进。圣路易斯联储主席布拉德(James Bullard)支持在7月初前累计加息100个基点。美联储紧缩预期升温导致美国和中国金融市场动荡加剧。年初至2月18日,纳斯达克综合指数累计下跌13.4%,标准普尔指数下跌8.76%,上证综合指数下跌4.09%,深证综合指数下跌8.63%。

2022年2月16日,美联储公布1月份议息会议纪要。在纪要中美联储发布缩减资产负债表原则(Principles for Reducing the Size of the Balance Sheet,以下简称“缩表原则”),预示缩表将很快实施。目前市场对于加息预期消化较为充分,但是缩表预期似乎还尚未完全反映,市场对于美联储缩表问题应给予高度关注。鉴于美联储缩表可能会对国内金融市场产生较大影响,本文旨在对美联储缩表前景进行研判,并对中国的影响进行分析,以期对相关决策有所帮助。

一、美联储2017-2019年缩表过程回顾

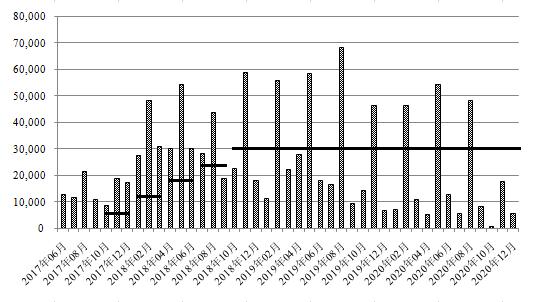

在美联储2021年1月议息会议的讨论环节,与会者提到“鉴于当前经济和金融条件可能需要比2017年至2019年的缩表速度更快”,因此,回顾2017-2019年的缩表进程对于判断后续美联储缩表进程大有裨益。次贷危机后,为了稳定金融系统,应对经济衰退,美联储采取了一系列非常规货币政策,先后实施三轮量化宽松政策,总资产规模由危机前的8700亿美元上升至危机后的4.47万亿美元,资产端SOMA(system?open?market?account,公开市场操作账户)中持有2.47万亿美元的国债和1.78万亿美元的MBS。随着美国经济持续复苏,美联储开始逐步退出非常规货币政策。2017年6月14日议息会议后,美联储宣布将于2017年年底前进行缩表。美联储同时还公布了《政策正常化原则和计划附录》(Addendum to the Policy Normalization Principles and Plans)。根据该附录,美联储将采用“上限额度”模式进行缩表,即SOMA组合中到期金额超过规定限额的部分才会进行再投资。对国债来说,期初的上限额度设定为60亿美元/月,到期金额超过60亿美元的部分再进行再投资。之后,在未来一年内每三个月调整一次额度,直到达到300亿美元额度为止(见图1);对机构债和MBS来说,期初上限设定为40亿美元/月,到期金额超过40亿美元的部分再进行再投资,之后未来一年内每三个月调整一次额度,直到达到200亿美元为止。随后,美联储于2017年10月开始缩表。

单位:百万美元

单位:百万美元

图1 2017年6月-2020年12月美联储国债持仓到期时间分布及限额

注:黑线为美联储设定的每月国债缩表限额。

数据来源:美联储官方网站。

纽联储在2017年6月曾经发布过一篇研究报告,对美联储未来缩表进程进行了情景模拟分析。第一种情景是大负债模式,即到2019年将资产负债表规模缩减至3.5万亿美元,之后重新开始扩表;第二种是中等负债模式,即到2021年左右将资产负债表规模缩减至2.8万亿美元,之后重新开始扩表;第三种情景是小负债模式,即到2023年左右将资产负债表规模缩减至2.5万亿美元,之后重新开始扩表。市场预期美联储缩表规模大概在1.5-2万亿美元左右,并且缩表计划将执行很长一段时间。然而,在缩表计划实施两年后,美联储意外于2019年9月结束缩表,最终缩表规模仅为8000亿美元。

二、美联储缩表前景展望

(一)美联储可能将于2022年下半年开始缩表

在缩表原则中提到,美联储缩表将在加息后开始。纽约联储主席威廉姆斯(John Williams)近日表示,预计美联储将在2022年稍晚开始缩表。目前美联储几乎可以肯定将在2022年3月加息。而部分市场机构则预测美联储可能最早将于2022年年中开始缩表。为了尽量减轻对市场的冲击,美联储可能在2022年下半年开始缩表。

(二)美联储短期内不会考虑主动卖出进行缩表

在缩表原则中提到,美联储将主要通过调整本金再投资金额的方式进行。在2022年1月议息会议讨论环节,与会者提到两点与缩表方式有关的内容:一是鉴于当前经济和金融条件可能需要比2017年至2019年的缩表速度更快;二是在未来的某个时间点,出售MBS或将卖出MBS收到的部分本金再投资于国债,以使SOMA投资组合在较长时间内主要持有国债。也就是说,美联储仍将主要采用自然到期的方式进行缩表,短期内将不会考虑主动卖出的方式。未来如果条件合适,将可能会主动卖出MBS进行缩表。

(三)美联储缩表规模可能在3万亿美元左右

在缩表原则中提到,证券持有量将维持在充裕准备金框架下所需要的数量,长期来看美联储将主要持有国债。在2022年1月议息会议讨论环节,与会者提到,鉴于美联储目前的证券持有量很高,大幅削减资产负债表的规模可能是合适的,在充裕准备金框架下满足高效和有效执行货币政策的证券持有水平是不确定的。也就是说,第一,美联储将会减持其全部持有的MBS,第二,美联储将大幅削减资产负债表规模,第三,美联储无法确定缩表规模,而这就意味着美联储缩表过程可能是一种边缩减边观察的过程。一旦发现缩表对金融市场产生了明显影响,美联储随时都有可能决定停止缩表。

截至2022年2月16日,美联储总资产规模8.91万亿美元。其中资产端SOMA组合持有国债5.74万亿美元,MBS2.70万亿美元,负债端RRP1.90万亿美元,超额准备金3.80万亿美元,TGA7093亿美元。如果美联储的目标是缩减全部MBS和部分国债,那么缩表规模可能超过3万亿美元。但是考虑到缩表过程影响的不确定性,最终规模很可能低于3万亿美元。

三、美联储缩表对中国的影响

(一)货币政策宽松约束增大

当前,中国经济面临一定下行压力,货币政策持续保持稳健偏宽松以支持经济企稳回升,利率水平稳中有降。而另一方面,随着美国经济持续复苏以及美联储紧缩预期不断上升,美国10年期国债收益率持续上升,两相叠加导致中美息差持续收窄。2022年2月15日,中美10年期国债收益率息差降至75bp,创近3年新低。一旦美联储宣布开启缩表,将导致美国中长期国债收益率持续上升,中美息差也将进一步收窄,这将给人民币汇率带来压力。截至2021年第三季度末,中国外债余额2.7万亿美元。如果人民币汇率出现大幅波动,可能导致外债违约风险上升,引发金融风险由外向内传染。

因此,为了减轻美联储缩表给人民币汇率和国际资本流动带来的压力,货币政策宽松空间也将受到一定限制。

(二)国际资本流出压力上升

美联储缩表引发中美息差收窄后,一方面会降低境内债券对境外投资者的吸引力,境外投资者投资境内债券的规模可能出现下降,另一方面投资者的风险偏好也将受到影响,对境内的直接投资和股票投资也可能出现下降,国际资本流动也可能由净流入态势转变为净流出态势。不仅是短期资本,中长期资本也可能会加速流出。

资本流出将产生以下三方面的影响:一是以中长期投资为目的的资本流出会对实体经济造成负面影响;二是会导致外汇储备进一步降低,不利于人民币汇率稳定;三是给国内金融条件和资产价格带来不利影响,影响金融稳定。

(三)金融市场波动上升

美联储缩表对国内金融市场的影响主要体现在以下三个方面:一是人民币贬值压力将会上升。目前中美息差已经处于“80-100bp”舒适区间的下限,美联储缩表将导致美元指数将会上升,中美息差也将继续收窄,人民币贬值压力也将加大。

二是股票市场下跌可能性上升。美联储加速紧缩也将导致全球金融条件收紧,美国股市以及其他国家的股市可能出现大幅调整,这也将限制投资者的风险偏好,影响境内和境外投资者投资A股的意愿。

三是债券市场挑战加大。利率债方面,考虑到政策利率下行空间不大,经济悲观情绪有望边际改善,通胀也可能出现温和上升,利率在经历一段时间波动后甚至面临边际小幅上行压力,当前利率债配置价值有所下降。信用债方面,目前房地产和城投高债务问题仍旧突出,现金流压力有增无减。鉴于房地产和城投债风险依然较高,美联储缩表将进一步加大房地产和城投债信用风险暴露的可能。而一旦房地产和城投债违约增多,也将给信用债市场带来不利影响。市场避险情绪将会上升,信用利差也将扩大。