赵伟:“消失”的外储VS破“7”的汇率?

金融界 2022-09-19 14:13:35

本文作者:赵伟;来源:赵伟宏观探索

年初以来,我国贸易持续顺差,但外汇储备大幅减少,这一分化引发市场热烈讨论。外汇储备缘何减少、对人民币汇率影响如何?本文分析,供参考。

一问:外汇市场的“反常”?贸易持续顺差,但外汇储备大幅减少

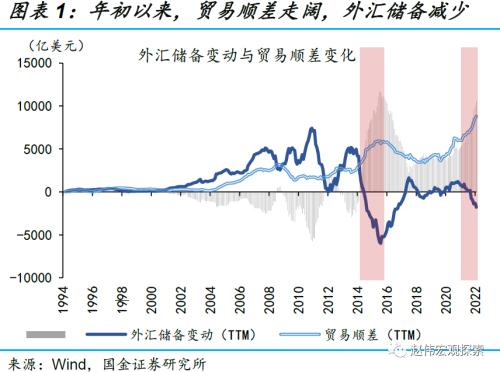

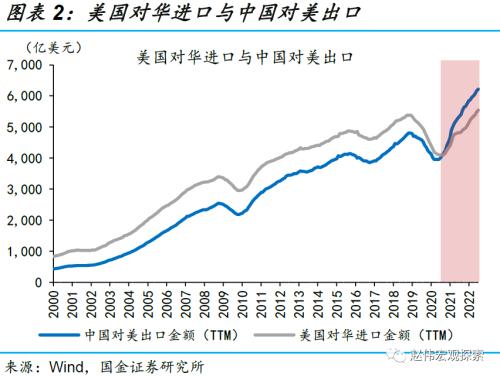

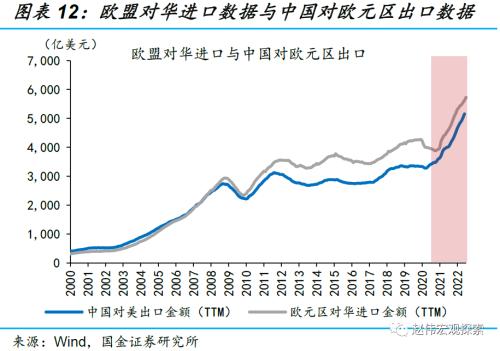

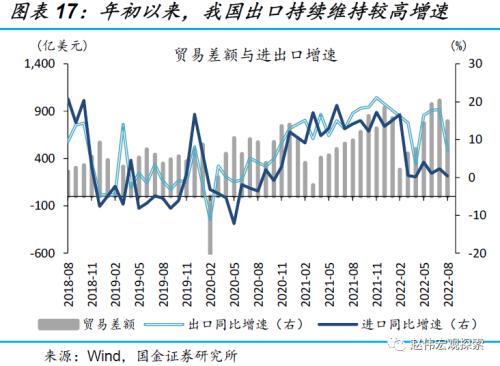

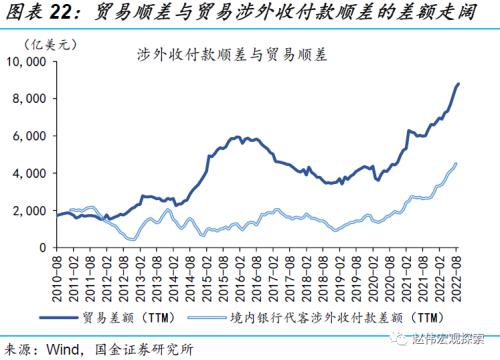

年初以来,两组与进出口贸易相关数据的分化引起了市场的关注。1)年初以来,贸易顺差快速走阔的同时,我国外汇储备却出现了大幅的减少。今年前8月,我国贸易顺差累计达5617亿美元,而外汇储备则大幅减少1953亿美元;2)2020年9月以来,中国对美出口规模,持续超过相应时段美国对华进口规模,而历史规律与之相反;当下两者差异已走阔至672亿美元。

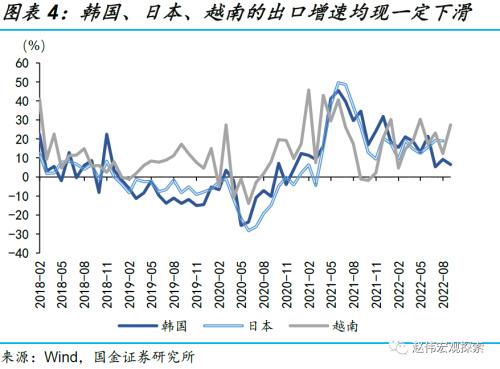

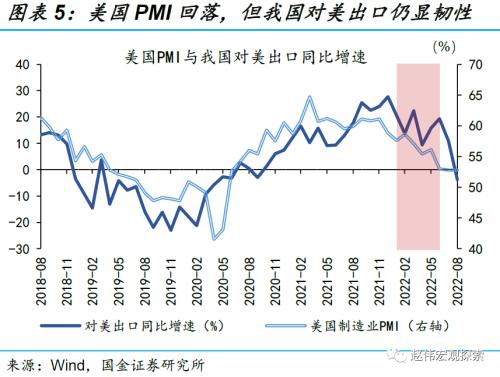

部分观点认为,这说明我国进出口贸易数据有“水分”;也有部分观点认为,中美利差持续倒挂下,可能出现了大规模的资本外流。前者认为,今年全球经济面临较大下行压力,与中国出口结构相对接近的日本、韩国、越南等出口均出现了一定回落;近期我国出口高速增长,或存在数据真实性问题。后者则认为,资本大幅外流,或是本轮外汇储备大幅减少的主要原因。

二问:“消失”的外汇去哪里了?估值减少、贸易商资产结构调整影响大

从代表性经济体进口与我国出口的交叉验证来看,我国出口并未“虚高”;能源价差的拉大使得中国出口商品保持高竞争优势,是出口高增的主因。当下,我国出口数据与代表性经济体进口数据基本吻合;与美国的差异,或源于2018年关税加征下美国进口商“低报”。能源成本优势的维持,弱化生产型经济体疫情缓和后、对我国出口的替代效应,支撑我国出口高增。

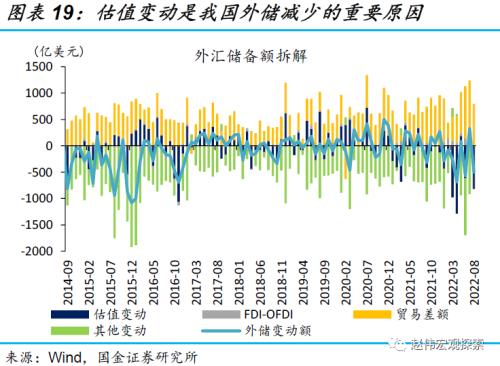

估值变动、贸易商资产结构调整是我国外汇储备减少的主因,金融项下资金外流规模相对有限。当下我国外储约59%为美元资产,以证券形式持有为主。美债收益率上行会带来美元资产部分的减值,美元升值也会带来其他外币资产减值。年初以来,估值带来外储缩水3832亿美元左右,贸易环节漏出、留存在贸易商资产端的外汇约3285亿美元,资金外流规模相对有限。

三问:人民币汇率何去何从?短期仍有贬值压力,市场冲击或有限

短期来看,强美元压制下,人民币或仍有一定贬值压力;但外汇市场上企业结售汇、银行结汇意愿等变化,或将缓和人民币贬值速度。能源价格高企下,欧、日相较美国衰退程度或将更深,这将支撑美元维持强势。本轮贬值的主因是美元压制,美元筑顶前,人民币仍有贬值压力。而企业、银行结汇意愿的变化,或有助于减少贸易环节漏出,增加美元供给、放缓贬值速度。

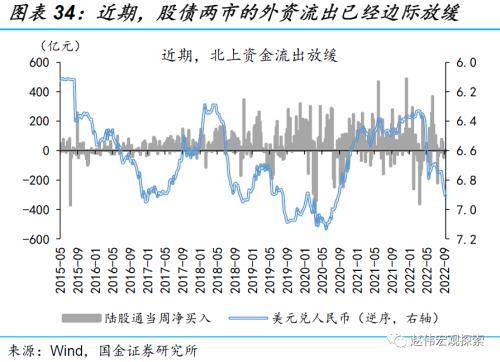

资金外流压力已经减弱,造成的市场冲击或相对有限。一方面,前期贸易顺差下,大量美元资金在企业、居民部门积累,形成“二级储备”,成为人民币贬值的“缓冲垫”;2020年7月至今,我国非金融企业存款大幅增加1724亿美元。另一方面,今年2至6月间,股市、债市外资累计外流579亿美元,投机型资金已出现过集中流出;7月以来,资金外流已边际放缓。

风险提示:美联储货币政策收紧超预期、国内经济复苏不及预期

报告正文

1、周度专题:外储的“消失”,汇率的“锅”?

年 初以来,我国 贸易持续顺差,但外汇储备大幅减少 ,这一分化引发市场热烈讨论。 外汇储备缘何减少、后续对人民币汇率影响如何? 本文分析,供参考。

1.1、外汇市场的“反常”?贸易持续顺差,但外汇储备大幅减少

年初以来,两组与进出口贸易相关数据的分化引起了市场的关注。1)年初以来,贸易顺差快速走阔的同时,我国外汇储备却出现了大幅的减少。今年前8月,我国贸易顺差累计高达5617亿美元,而外汇储备则大幅减少1953亿美元。历史上,贸易顺差与外汇储备变动间差异主要受资本与金融项、遗漏与误差项影响;当两者走势出现快速分化时,往往会伴随着资金大幅的外流。2)历史上,我国海关总署统计的对美出口,长期低于美国商务部统计的美国对华进口;但该现象在2020年9月发生逆转,截至今年7月,两者差异走阔至672亿美元。

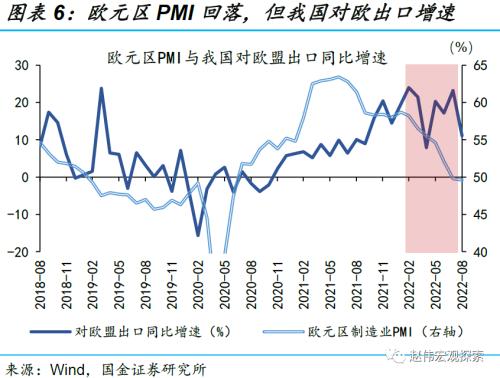

这两大分化,引发了市场上部分投资者的猜测:我国进出口贸易数据有水分吗?2011-2013年间,曾经出现过部分海外资金为分享中国发展红利,借道香港与部分地区海关间的贸易流入,外管局及时出台措施后挤出了“水分”。今年以来,全球经济面临较大下行压力,与中国出口结构相对接近的日本、韩国、越南等出口均出现了一定回落。而在美欧PMI集体下行的背景下,我国对美、欧的出口仍维持了较快的增长速度,引发了部分投资者对贸易数据真实性的质疑。

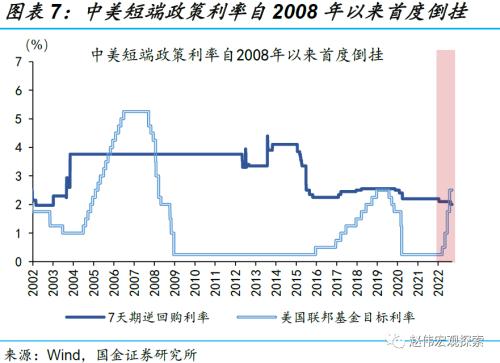

部分观点认为,中美利差持续倒挂下,可能出现了大规模的资本外流。7月28日美联储加息后,中美短端政策利率出现自08年以来首度倒挂;而8月15日央行降息,进一步加深了这一倒挂。分化的政策利率下,中美10年期国债利率持续倒挂。在中美利差持续走低、但尚未倒挂的一季度,外管局统计的国际收支平衡表,非储备性质金融账户已流出497亿美元,二季度更是流出高达993亿美元;此外,市场担忧还有部分资金外流压力反映在“遗漏与误差项”上。

1.2、“消失”的外汇去哪里了?估值减少,与贸易商资产结构调整影响大

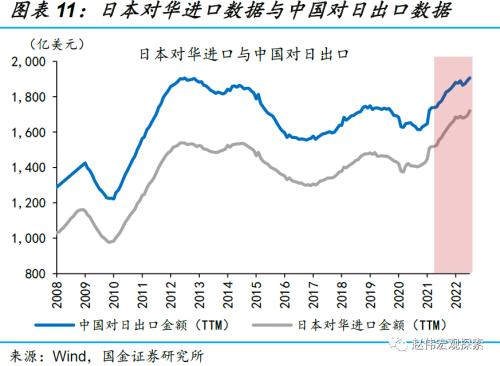

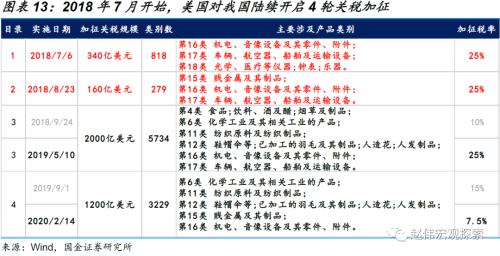

从代表性经济体进口与我国出口数据的交叉验证来看,我国出口并没有“虚高”。2010-2013年间的出口数据或有的“水分”,源自人民币升值预期下的部分资金借“出口”涌入;而当下,人民币贬值预期下,资金外流压力增加,贸易商并没有出口“虚报”的动机。从对欧出口与欧盟对华进口的数据来看,两者间差异较小且相对稳定;对日出口与日本对华进口的差异,也同样如此。站在这一视角来看,我国仅仅对美国出口存在系统性偏差;这一差异或由中美贸易摩擦以来,美国进口商为避免高关税征收,主动“低报”对华进口所致。

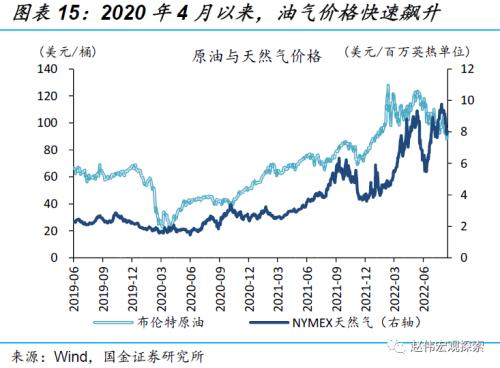

能源价差的快速拉大使得中国出口商品保持了高竞争优势,是我国出口数据长期高增的主要原因。EIA数据显示,我国能源消费结构以煤炭为主,煤炭占比高达60%,油气占比仅25%。而德国、日本、韩国与东南亚主要生产型经济体油气依赖度均超60%。自2020年4月以来,油气价格的大幅飙升显著推高海外能源成本;同时,今年1月以来国内外动力煤价格的分化也将进一步拉大我国与海外的能源价差。能源成本优势的维持,将弱化部分生产型疫情缓和后对我国出口的替代效应,并支撑了我国出口的持续高增。

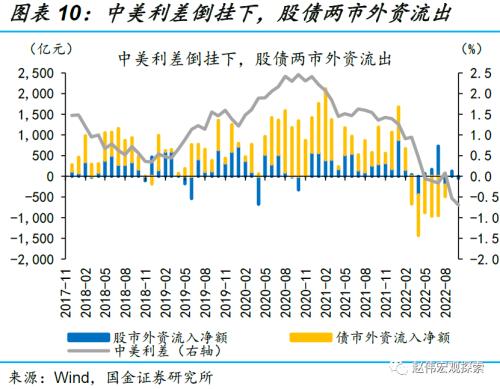

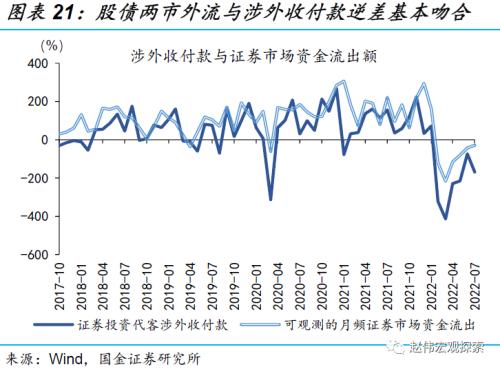

估值变动是我国外汇储备减少的重要原因,年初以来证券市场资金外流的总规模则相对有限。年初以来的外储减少中,估值变动是重要的原因之一。当下我国外储约59%均为美元资产,以证券形式持有为主。一方面,美债收益率上涨会带来美元资产部分的减值;另一方面,美元升值也会带来其他外币资产的减值。年初以来,估值带来外储缩水3832亿美元左右,是外汇储备不增反减的主因。而相较而言,金融项下的资金外流规模则相对有限。今年以来股债两市的资金外流总规模仅608亿美元,且近期明显放缓。

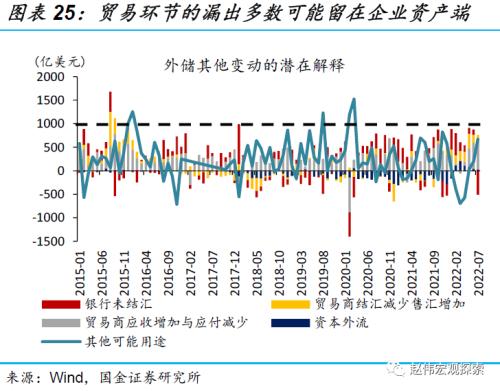

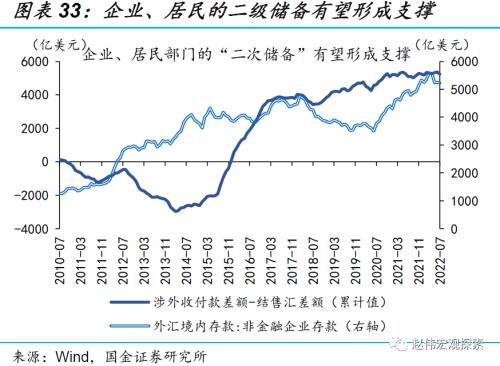

贸易与外储缺口的剩余部分,多是贸易至结汇路径上的漏出,主要集中留存在企业部门的资产端。年初以来,贸易顺差→贸易商经境内银行收付→贸易商与境内银行结售汇→境内银行与央行结售汇→央行外汇储备增减的路径上,贸易商应收增加/应付减少约1929亿美元、贸易商境内存款增加约1355亿美元、商业银行未与央行结汇资金879亿美元。贸易与外汇储备的缺口,多体现在贸易商、银行的外币资产上,带来“二级储备”快速积累。

1.3、人民币汇率何去何从?短期仍有贬值压力,市场冲击或有限

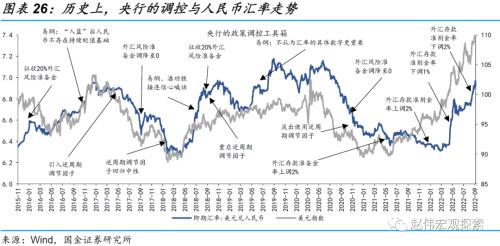

短期来看,强美元压制下,人民币或仍有一定贬值压力。在央行退出外汇市场常态化干预后,央行工具多用于防止贬值预期的自我强化下、汇率过快地贬值,而升贬值趋势的逆转往往需要市场核心驱动因素的转变,如2018年的中美贸易摩擦、2020年疫情下美元流动性紧张等,本轮贬值的主因则是强势美元的压制。美元本轮的强势,受能源危机下美欧经济分化支撑,而能源的供给受限并非短期问题,这一过程中,能源依赖度较高的欧、日相较美国衰退程度或将更深。美欧基本面分化下,美元阶段性强势或难改变,或仍将对人民币构成贬值压力。

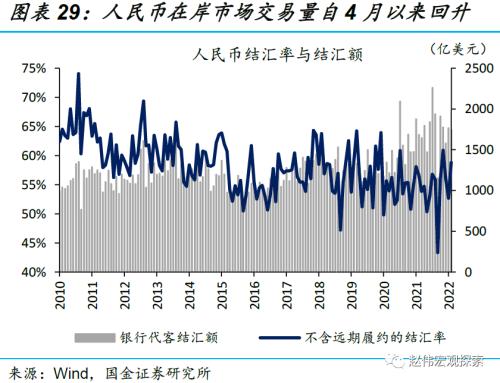

近期,央行的信心注入,与外汇市场上企业结售汇意愿、银行结汇意愿等变化,或将缓和人民币贬值速度。从企业行为来看, 7月企业不含远期履约的结汇率较3月提高2.9个百分点至58.81%,售汇率则回落4.3个百分点至52.45%,企业与银行的结汇意愿已边际改善;与此同时,银行也增加了对央行的结汇,这反映在7月其他存款性公司国外资产减少507亿美元上。企业、银行结汇意愿的变化,或有助于减少贸易环节漏出,增加美元供给、形成对人民币的支撑。

近期,央行的信心注入,与外汇市场上企业结售汇意愿、银行结汇意愿等变化,或将缓和人民币贬值速度。从企业行为来看, 7月企业不含远期履约的结汇率较3月提高2.9个百分点至58.81%,售汇率则回落4.3个百分点至52.45%,企业与银行的结汇意愿已边际改善;与此同时,银行也增加了对央行的结汇,这反映在7月其他存款性公司国外资产减少507亿美元上。企业、银行结汇意愿的变化,或有助于减少贸易环节漏出,增加美元供给、形成对人民币的支撑。

资金外流压力已经减弱,造成的市场冲击或相对有限。一方面,前期贸易顺差下,大量美元资金在企业、居民部门积累,形成“二级储备”,或减轻贬值的自我强化,成为人民币贬值的“缓冲垫”;2020年7月至今,我国非金融企业存款已大幅增加1724亿美元。另一方面,今年2至6月间,股债两市外资累计外流579亿美元,投机型资金已出现过集中流出;7月以来,资金外流已边际放缓。8月10日以来,人民币快速贬值背景下,北上资金仍逆势流入124亿元。

经过研究,我们发现:

1) 年初以来,两组与进出口贸易相关数据的分化引起了市场的关注。1)贸易顺差快速走阔的同时,我国外汇储备却出现了大幅的减少。今年贸易顺差累计达亿美元,而外汇储备则大幅减少1953亿美元。2)2020年9月以来,中国对美出口规模,持续超过相应时段美国对华进口规模,而历史规律与之相反。对此,有部分观点认为,这说明我国进出口贸易数据有“水分”;也有部分观点认为,中美利差持续倒挂下,出现了大规模的资本外流。

2) 从代表性经济体进口与我国出口的交叉验证来看,我国出口并未“虚高”;能源价差的拉大使得中国出口商品保持高竞争优势,是出口高增的主因。当下,我国出口数据与代表性经济体进口数据基本吻合;与美国的差异,或源于2018年关税加征下美国进口商“低报”。能源成本优势的维持,弱化生产型经济体疫情缓和后、对我国出口的替代效应,支撑我国出口高增。

3) 估值变动、贸易环节漏出是我国外汇储备减少的主要原因,金融项下资金外流规模相对有限。当下我国外储约59%均为美元资产,以证券形式持有为主。美债收益率上行会带来美元资产部分的减值,美元升值也会带来其他外币资产的减值。年初以来,估值带来的外储缩水为3832亿美元左右,贸易环节漏出留存在贸易商资产端的外汇约3285亿美元,这两大项可以解释年初以来贸易与外储差额的94%,股债市场资金外流影响或相对有限。

4) 短期来看,强美元压制下,人民币或仍有一定贬值压力;而企业、银行结汇意愿的变化,或有助于减少贸易环节漏出,增加美元供给、放缓贬值速度。就市场影响来看,当下资金外流压力已经减弱,造成的市场冲击或相对有限。一方面,前期贸易顺差下,大量美元资金在企业、居民部门积累,形成“二级储备”,成为人民币贬值的“缓冲垫”;另一方面,今年2月至7月间,投机型资金已出现过集中流出;7月以来,资金外流已边际放缓。

风险提示:

1、美联储货币政策收紧超预期。通货膨胀高居不下,美国经济衰退担忧减弱,或导致美联储货币政策收紧持续超预期。

2、国内经济复苏不及预期。疫情再度反复,政策力度不及预期,或将导致下半年国内经济复苏进程相对放缓。

研究报告信息

证券研究报告:“消失”的外储VS破“7”的汇率?

对外发布时间:2022年9月17日

报告发布机构:国金证券研究所