美国国债境外投资者占比下降的原因、影响及建议

金融界 2023-03-17 16:55:27

摘 要:2012年以来,美国国债境外投资者占比持续下降,主要有两个原因,一是美国频繁使用金融制裁降低了境外官方部门持有美国国债的意愿,二是美国大幅宽松财政导致国债供给明显增加,大幅超过境外投资者的需求。从趋势来看,美国国债境外投资者占比将继续下降,其影响也将十分广泛。不仅美元地位将会下降,美元趋于贬值,通胀中枢水平将会上升,利率也将长期处于低位。政策建议方面,一是缓慢压降美国国债等美元资产,二是外汇储备中增加对黄金的配置,三是继续推动人民币国际化,四是积极推进国际货币体系改革。

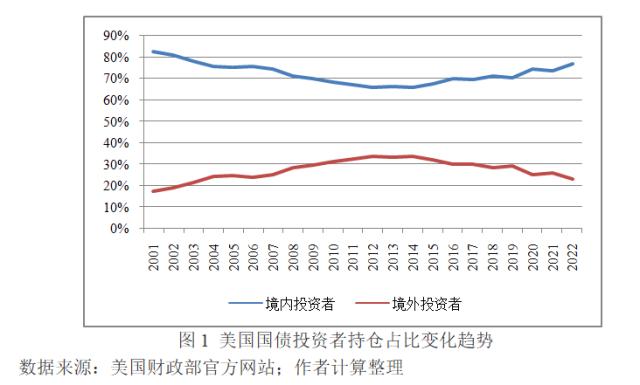

长期以来,美国国债市场一直被视为全球最具深度和流动性的金融市场(Duffie,2020),美国国债作为全世界最重要的安全资产亦广受投资者青睐。美国财政部的数据显示,截至2022年末,美国国债余额为31.42万亿美元。其中,境外投资者持有美国国债规模为7.32万亿美元,占比为23%[footnoteRef:2]。2001年以来,境外投资者中无论是境外官方部门还是非官方投资者投资美国国债意愿不断上升。其中,境外官方部门持有美国国债规模从2001年的6190亿美元上升至2012年的4.03万亿美元,同期境外非官方部门持有美国国债规模从4210亿美元上升至1.54万亿美元,境外投资者合计占美国国债存量规模的比重也从17%上升至34%。此后,虽然境外投资者持有美国国债规模仍在上升,但占比持续下降,2022年已经降至23%。而境内投资者持有美国国债占比则从2012年的66%上升至2022年的77%(见图1)。为什么近年来美国国债境外投资者占比持续下降?会产生什么影响?这是本文要回答的问题。 [2: 美国国债投资者包括美国境内投资者和境外投资者,境内投资者又包括政府各部门(政府信托基金、循环基金和专项基金等)、美联储、机构投资者以及个人投资者,境外投资者包括境外官方部门和境外非官方部门。本文中提及的“境内”和“境外”均指美国。]

一、美国国债境外投资者占比下降的原因

(一)美国频繁使用金融制裁致使境外官方部门持有意愿出现下降

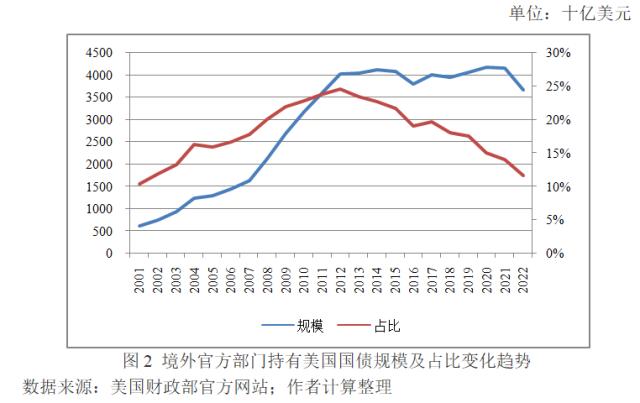

二战后,美国依靠其主导的国际金融秩序以及美元霸权地位,建立起了一整套依托长臂管辖的金融制裁体系(熊爱宗,2020)。近年来由于美国综合实力趋于下降,开始不断在全球范围内使用金融制裁维持霸权地位。金融制裁已经成为美国实施安全战略和对外政策目标的常用工具(郑联盛,2020)。俄乌冲突后,美国对俄罗斯实施了大量金融制裁。一方面,美国将俄罗斯剔除SWIFT系统,禁止俄罗斯使用美元进行交易;另一方面,美国冻结俄罗斯在美国的资产,同时还禁止俄罗斯使用美元偿还外债,迫使俄罗斯外债发生违约。此外,美国还限制俄罗斯境内主体进行海外融资。美国利用美元霸权地位将国际货币体系武器化的做法饱受诟病,大幅降低了境外官方部门持有美国国债的意愿。2012年以来,境外官方部门持有美国国债规模不仅没有增长,反而出现了下降。美国财政部的数据显示,2012-2022年,境外官方部门持有美国国债规模从4.03万亿美元降至3.68万亿美元,持有美国国债规模占比也从25%降至12%(见图2)。

(二)美国大幅宽松财政导致国债供给明显增加

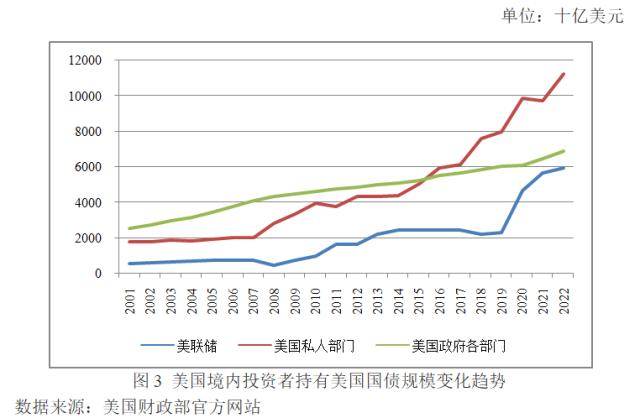

美元体系由输出和回流机制构成。在不考虑离岸美元市场的情况下,美国通过贸易赤字向其他国家输出美元,其他国家获得美元后投资美国国债,形成了一整套输出和回流机制。因此,境外投资者持有多少美国国债很大程度上取决于能够获得多少美元,而这又取决于美国贸易赤字的水平。全球金融危机后,美国贸易逆差持续增长,2012-2022年美国贸易逆差合计6.52万亿美元[footnoteRef:3]。由于美国政府支出上升速度较快,美国国债供给增加也更加庞大。美国财政部的数据显示,2012-2022年美国国债余额从16.43万亿美元上升至31.42万亿美元,增量高达近15万亿美元。虽然境外投资者持有美国国债的规模从5.57万亿美元上升至7.32万亿美元,但依然远远无法消化如此大规模的供给,美联储以及其他境内投资者不得不购买更多的美国国债。圣路易斯联储的数据显示,2012-2022年美联储持有美国国债规模从1.66万亿美元上升至5.95万亿美元,持仓占比从10%上升至19%;美国私人部门持有美国国债规模也从4.35万亿美元上升至11.25万亿美元,持仓占比从26%上升至35.8%;美国政府各部门持有美国国债规模也持续上升,从4.85万亿美元上升至6.90万亿美元,但持仓占比有所下降,从30%下降至22%(见图3)。美国境内投资者合计持仓占比从66%上升至76.7%。 [3: 以下数据如无特别说明均来源于Wind。]

二、美国国债境外投资者占比将继续下降

(一)去美元化仍将继续

由于美国频繁使用金融制裁,再加上美元超发令其内在价值趋于下降,越来越多的国家对美元信任度开始下降,出现去美元化的迹象。主要体现在以下几个方面:一是减少美元交易。由于美元弊端愈发明显,近年来越来越多的国家倾向于使用本币进行交易。例如,俄罗斯、中国和印度等国家在国际贸易中本币支付结算比例逐渐上升。也有一些国家开始增加欧元交易,以降低对美元的依赖。二是开发本土支付系统。目前俄罗斯、欧洲、中国都研发了本土支付系统,分别是俄罗斯“米尔”支付系统(Mir)、欧盟支持贸易往来工具(INSTEX)和人民币跨境支付系统(CIPS)。三是大力发展数字货币。相比于传统货币,央行数字货币在改善跨境支付体系、降低跨境支付成本以及提升国际资金往来效率等方面具有独特优势。此外,数字货币在去美元化方面也具有一定的应用前景。中国、欧元区、日本等主要经济体央行纷纷推进数字货币研发试验(赵雪情,2020)。可以预见的是,随着去美元化持续进行,美国国债境外投资者将会减少,美国国债境外投资者占比也将下降。

(二)美国国债供给将继续增加

从趋势来看,美国政府债务水平将继续上升,这也意味着美国国债供给将不断增多。美国政府债务水平上升主要有以下几个原因:一是低增长。20世纪80年代以来,由于人口老龄化以及全要素生产率增速放缓,美国经济增速持续下降。当前美国经济已经进入低增长阶段,经济更加容易受到内外部冲击的影响,未来也将不得不更加依赖扩张性财政政策刺激经济。二是人口老龄化。美国65岁以上人口占总人口的比重已经由2004年的12.28%持续上升至2021年的17.04%。自1960年开始,美国医疗支出不断上升,由55亿美元上升至2020年的1.9万亿美元,占美国经常性支出的比例也从4.2%上升至21.3%。随着人口老龄化加剧,医疗支出占比将继续上升。在这种情况下,美国国债供应将大幅增加,并且将超过境外投资者的消化能力。美联储一方面不得不向市场提供更多的流动性让国内投资者购买更多的美国国债,另一方面自身也将持续购买美国国债,避免利率大幅上升。以上都将导致美国国债境外投资者占比继续下降。

三、美国国债境外投资者占比下降的影响

(一)美元地位将会下降

二战后美元取代英镑成为全球最主要的货币。美国向全世界发行美元本质上是提供一种公共物品。作为公共物品需要具备以下几个特点:一是币值稳定。只有保持通胀率和美元汇率的相对稳定,美元的对内和对外价值才不会下降,投资者才愿意持有美元。二是广为接受。无论是作为融资货币、储备货币还是支付货币,都必须要求其得到广泛的认同。然而近年来上述条件受到严峻挑战。一方面,全球金融危机后美联储资产负债表规模急剧扩张,由危机前约9000亿美元上升至当前约8.6万亿美元。美联储严重的货币超发令美元内在价值大幅下降。另一方面,美国不断对他国使用金融制裁也令越来越多的国家减少甚至放弃对美元的使用。由于美元作为公共物品的条件受到削弱,投资者更加不愿意持有美国国债,这会进一步强化美国国债境外投资者占比下降的趋势,进而对美元地位产生冲击。此外,美国国债境外投资者占比下降还会一定程度上改变美元周期的影响力。此前,由于境外投资者持有美国国债较多,美联储货币政策对国际资本流动影响较大。美国国债境外投资者占比下降后,美元周期的影响力也将减弱,这也不利于美元地位。

(二)美元趋于贬值

长期以来美元总体较为坚挺。尤其是2021年下半年以来,由于美联储持续紧缩,导致美元指数不断上升,2022年9月升至过去20年以来最高水平。美元相对强势的主要原因之一是国际资本持续流入。美国国债作为全世界最重要的安全资产一直是投资者资产配置的主要对象之一。境外投资者通过国际贸易获得美元后购买美国的金融资产促使美元回流美国。美国国债境外投资者占比下降可能引发美元贬值主要有两个原因,一是美联储不得不继续实施量化宽松政策,为国债发行提供流动性支持,流动性泛滥将使得美元内在价值进一步下降。二是国际资本流入减少将会导致美元贬值。美元贬值反过来会进一步降低投资者持有美国国债的意愿,美元使用也将进一步减少。如果美元中长期贬值的预期形成,那么美元将遭到越来越多的投资者弃用,美元发债成本也会越来越高,美元汇率对冲风险也将上升。投资者将更加不愿意持有美元或美元资产,加剧美元贬值。此外,美元资产价值下跌也会降低投资者持有美国国债的意愿,导致美元贬值压力进一步上升,形成恶性循环。

(三)通胀中枢水平将会上升

对一般国家来说,如果长期处于巨额贸易逆差状态,那么本币大概率会出现大幅贬值,同时会伴有高通胀。然而这一现象在美国并没有出现。美国贸易逆差如此庞大还能长期维持相对较低的通胀率,其重要原因是美元强势。强势美元使得美国从其他经济体进口大量廉价的商品和服务,以确保美国通胀率长期维持在较低水平。其他经济体获得美元后又投资美国国内市场,大量购买美国国债,进而压低美国利率水平,降低政府和私人部门的融资成本,形成良性循环。而如果美国国债境外投资者占比出现下降,这也就意味着国际资本流入将会减少,美元强势也将无法维持。美元贬值后美国进口成本将显著上升,进而推高通胀。另外,美国国债境外投资者占比下降后,为了避免利率水平上升,美联储将不得不购买更多的美国国债,同时也将向国内投资者提供流动性购买美国国债。这也就意味着美联储将不得不向市场投放更多的流动性,最终的结果是更多的货币对应更少的实物,这也会导致通胀上升。

(四)利率将长期处于低位

美国国债境外投资者占比下降后,多余的美国国债只能由美国境内投资者消化,这会导致美国国内利率水平上升,对私人部门消费和投资的挤出效应也将增大,美国政府借贷成本也会上升。为了降低上述不利影响,美联储将不得不利率水平维持在低位,以降低政府和私人部门的融资成本。虽然利率处于低位在短期内有助于降低有息债务负担,但也会带来一系列负面效应。一是债务幻觉。由于利率较低时政府付息压力也较小,可能会借入更多的债务,进而令政府债务更加不可持续,这将使得加息变得几乎不可能。二是经济结构失衡。人为将利率设定在偏低的水平将导致资金脱实向虚加剧,出现资产价格泡沫,进而对实体经济造成挤压。三是僵尸企业问题。低利率将使得僵尸企业无法完成出清,经济效率下降,进而降低潜在经济增速。四是金融风险上升。利率水平偏低将使得金融机构加杠杆意愿上升,不利于金融稳定。

(五)美联储货币政策独立性将会下降

由于美国经济已经进入低增长阶段,未来势必将更频繁使用扩张性财政政策。再加上随着人口老龄化逐渐加剧,医疗支出规模将持续上升。以上两个因素将使得政府债务水平持续攀升,美国国债供给也将不断增加。此前,由于境外投资者可以消化大量的美国国债,美国不仅可以保持较低的通胀率,利率也可以维持在较低水平。而随着美国国债境外投资者占比不断下降,大量新增的美国国债需要依靠美国国内投资者消化。不仅会占用市场大量的流动性,而且会导致利率水平上升,对实体经济造成挤出效应。为了降低不利影响,美联储一方面不得不将利率维持在较低的水平,以控制政府的融资成本,另一方面不得不向市场提供更多的流动性以便于让投资者购买更多的美国国债,以弥补供需缺口。美联储自身也将购买更多的美国国债以消化庞大的供给。以上都将导致美联储货币政策独立性下降。

(六)美国经济增速将长期受到不利影响

长期以来,美元作为全球公共物品在促进全球贸易和金融市场的发展以及便利各国政府和企业融资方面起到了推动作用,但同时美国也享受了美元作为霸权货币所带来的巨大利益。一是压低美国国内利率水平。多年以来,美国通过贸易逆差向全世界输出美元,其他国家投资者通过购买美国国债令美元回流至美国,有效压低了利率水平,降低了美国政府和私人部门的融资成本。Kaminska and Zinna(2019)的研究表明,2016年境外官方部门购买美国国债将长期利率压低了90bp,将短端利率压低了接近50bp。二是向全世界输出危机和通胀。一方面,当美国出现危机时,作为避险货币的美元会大量回流美国,导致新兴经济体出现危机。美国资本可以借机大量收购新兴经济体优质资产,减轻危机对自身的影响。另一方面,当美国面临高通胀压力时可以通过紧缩货币促进美元升值,购买其他国家的产品和服务价格也会下降,进而减轻自身通胀压力。而其他国家由于货币出现贬值,进口成本将会上升,通胀压力也会加大。三是铸币税。美国向全世界输出大量美元,通过发行美元就可以购买他国产品和服务。随着通胀逐渐稀释美元价值,美国由此获得大量的铸币税。美国国债境外投资者占比下降将导致美元作为霸权货币所带来的上述利益减少,美国经济增速也将下降。

四、政策建议

(一)应缓慢压降美国国债等美元资产

从长期来看,中国要逐渐降低持有美国国债的规模。一是外汇储备保值增值的需要。随着美元地位逐渐下降美元大概率趋于贬值。如果持有美国国债过多,将面临外汇储备缩水的风险。二是地缘政治因素。近年来美国频繁使用金融制裁,伊朗、阿富汗和俄罗斯等国在美国的金融资产均遭冻结。当前,中美博弈日趋复杂多变,持有过多的美国国债风险也越来越大。外汇储备持有大量美国国债主要有两个原因,一是汇率稳定的需要,二是对外支付和外债偿付的需要。因此,为了降低持有美国国债规模同时又不至于影响汇率稳定、对外支付以及外债偿付能力,一方面要继续推进人民币国际化,减少海外融资,另一方面要增大汇率弹性,尽量减少对汇率的干预。压降的美元资产可用于加大对新兴经济体的投资力度。例如,通过投资新兴经济体石油、矿产等战略资源不仅可以加大战略储备,满足未来经济发展对资源的需要,还能获得更高的回报。

(二)应增加外汇储备中黄金的配置比例

近年来不只是美国,其他发达经济货币超发问题也较为突出,欧洲央行、英国央行和日本央行等也都实施了较大规模的量化宽松政策,导致资产负债表规模快速扩张。目前全球主要货币大都处于流动性泛滥的状态,这也是通胀居高不下的重要原因。由于发达经济体货币政策纪律性丧失,信用货币价值大幅下降,黄金作为终极支付手段的作用将日益凸显。此外,黄金还具有不受地缘政治因素影响、可有效应对不确定性、长期对冲通胀、与其他资产相关性低以及流动性强等诸多优点。从全球黄金市场发展趋势来看,黄金市场有利因素逐渐增多。全球经济新常态、地缘政治环境恶化、通胀不确定性上升以及发达经济体货币政策纪律性丧失等因素均对黄金市场形成支撑。此外,随着美元地位逐渐下降,布雷顿森林体系2.0可能将退出舞台,国际货币体系将进入多元化时代。黄金作为终极支付手段,其作用将日益凸显。外汇储备中增加黄金的配置比例不仅有利于外汇储备保值增值,而且对于增强国际投资者对人民币的信心以及推进人民币国际化也大有裨益。

(三)继续推动人民币国际化

过去很长一段时间,由于美元拥有霸权地位,中国不得不持有大量美国国债,国际支付结算中也主要使用美元进行交易。然而,随着美元逐渐泛滥,再加上美国频繁使用金融制裁,持有美国国债的风险越来越高。而使用本币则能有效规避上述不利影响,不仅能够降低国际贸易中的汇率风险,减少汇率对冲成本,而且可以使用人民币支付清算系统,最大限度降低美国金融制裁可能的负面影响。因此,未来要继续推动人民币国际化,以降低经济运行的成本和风险。货币国际化是一国货币功能的跨境延伸(王方宏,2020)。人民币国际化可以从以下几方面着手:一是继续推进大宗商品人民币计价结算;二是鼓励在双边贸易中使用人民币进行结算,进一步提高人民币支付结算比例;三是以“一带一路”沿线国家为重点,持续拓展人民币的使用范围;四是大力发展离岸人民币市场,助力人民币国际化。

(四)积极推进国际货币体系改革

二战后国际金融体系运转至今已有70余年。在此期间,国际货币体系经历了1945年至20世纪70年代初的布雷顿森林体系时代以及20世纪70年代中期至今的布雷顿森林体系2.0时代。布雷顿森林体系的特征是以美元为中心的金汇兑本位制和固定汇率制,而布雷顿森林体系2.0的特征是美元本位(余永定,2021)。当今世界正经历百年未有之大变局,国际货币体系正处于深度变革期。全球金融危机后,现行国际货币体系的缺陷愈发明显。尤其是俄乌冲突爆发后,美国将美元武器化的做法进一步动摇了国际货币体系的基础,如何构建新的国际货币体系日益成为国际社会关注的问题,国际货币体系改革呼声日益高涨。当前,国际政治经济格局已经发生深刻变化。随着美国的相对衰弱、欧洲一体化进程的推进以及中国不断崛起,未来有望进入美元、欧元、人民币三分天下的格局,世界可能将进入多货币化时代。世界苦美元久矣,中国亦受到美元霸权的不利影响。虽然当前美元仍处于霸权地位,但其根基已经出现动摇。未来应积极推进国际货币体系改革,不断提升人民币在国际市场中的地位,为中国经济发展塑造更为有利的货币环境。

参考文献

王方宏. 从功能深化看人民币国际化进程[EB/OL]. [2020-03-04]. https://www.boc.cn/fimarkets/summarize/202003/t20200304_17592810.html.

熊爱宗.俄罗斯是如何应对美国金融制裁的[J].世界知识,2020(18):44-45.

余永定. 国际货币体系演变与中国的定位——评《变化中的国际货币体系: 理论与中国实践》[EB/OL]. [2021-08-31]. http://www.cf40.org.cn/news_detail/12081.html.

赵雪情. 央行数字货币发展的影响及跨境使用前景探析——基于美联储数字美元报告的分析[EB/OL]. [2022-02-10]. https://www.boc.cn/fimarkets/summarize/202202/t20220210_20743178.html.

郑联盛.美国金融制裁:框架、清单、模式与影响[J].国际经济评论,2020(03):123-143+7.

Duffie D. Still the World’s Safe Haven? Redesigning the U.S. Treasury Market After the COVID-19 Crisis[EB/OL]. [May, 2020]. https://www.brookings.edu/wp-content/uploads/2020/05/WP62_Duffie_v2.pdf.

Kaminska I, Zinna G. Official demand for US debt: implications for US real rates[J]. Journal of Money, Credit and Banking, 2020, 52(2-3): 323-364.