重要!中基私募50指数年报来了

中国基金报 2023-01-08 07:27:02

一、市场回顾

2022年,经济增长乏力、通胀困扰着全球经济。疫情导致劳动力市场紧张,进而影响全球供应链,俄乌地缘局势更是加剧了大宗商品市场的波动,金属、能源、农产品等价格上涨,加之疫情初期实施的宽松货币政策,多种因素导致欧美通胀抬头,物价指数最高达到近40年高位,这促使欧美货币政策转向紧缩,全球经济增长动力减弱。

国内方面,在疫情、房地产市场疲弱和外需走弱的背景下,实现经济稳定增长的压力较大,政府通过在多个领域实施宽松政策,压力有所缓解。疫情方面,动态清零政策有效控制了新冠感染,为四季度放开提供了基础;房地产市场环境逐渐改善,为实现“保交楼”,政策上对房地产行业的支持力度加大,这些都为2023年经济增长打下坚实基础。

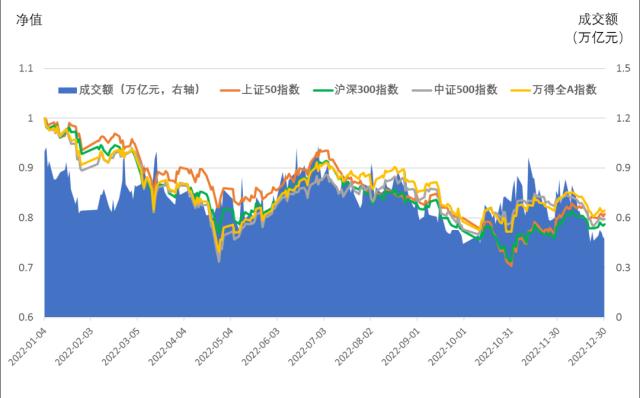

A股在上半年的下跌走势主要受到疫情影响,即动态清零而封城降低了经济活动,政府防疫支出持续增加,各地财政负担较大。A股持续下跌至4月底后,在阶段性抗疫成功和生产生活恢复的预期下,A股快速反弹,涨势持续到7月份,随后在房地产市场、外贸等压力下走低,多板块轮动。全年煤炭、石油、旅游、酒店餐饮等板块涨幅居前,新能源、信创、医药、白酒等板块也有阶段性表现。风格上看,上半年下跌期间大盘股较强,下半年中小盘股票弹性大,表现相对也较强。

图1:2022年A股主要指数与成交量走势

美国股市方面,三大股指全年震荡下行,美联储连续加息,利率水平快速上升,引发市场对美国经济的衰退预期,中概股、科技股走势较弱。

图2:2022年美股主要指数走势

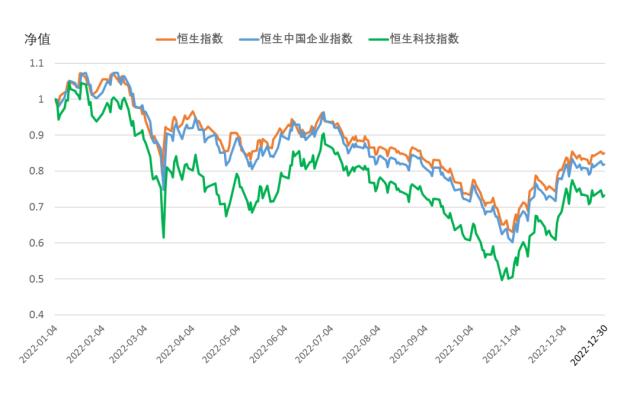

港股方面,在国际流动性收缩、中国房地产行业走弱的背景下,2022年港股主要指数持续下跌,互联网平台经济也受到了一定的冲击,恒生科技表现最弱。随着美联储加息趋缓,被低估的港股转强,从11月开始连续上涨。

图3:2022年港股主要指数走势

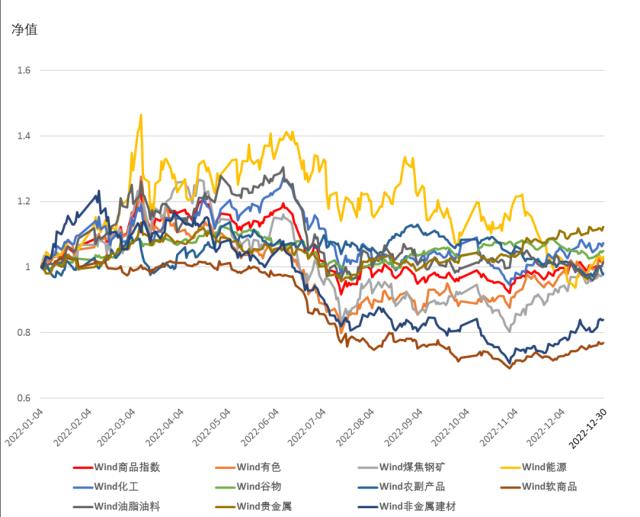

大宗商品市场方面,2022年工业品波动加剧,农产品多数表现平平。二月末开始的俄乌冲突推高了多种工业品的价格,其中能化产品的价格涨幅最大,美联储加息至第三季度时边际影响力增大,商品市场开始系统性下跌,随后有色板块率先企稳,黑色、化工板块在第四季度有所上涨,农产品中软商品和工业中的建材两个板块走势较弱。

图4:2022年国内大宗商品主要指数走势

整体上看,在疫情冲击和国际流动性收紧的大背景下,政府为稳定经济增长,在房地产、互联网经济等方面施行了较为宽松的政策,疫情管控也在第四季度放开;货币政策方面,为对冲美联储货币政策收缩,国内流动性整体以宽松为主。总之,政策放松将为经济的持续恢复打下坚实基础。

二、中基优选私募基金50指数

(一)指数表现

1、指数走势

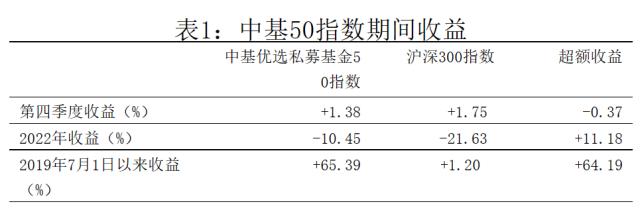

2022年,中基优选私募基金50指数(以下简称“中基50指数”)表现良好。在A股先抑后扬、商品市场大幅波动的背景下,沪深300指数下跌21.63%,中基50指数仅下跌10.45%。

图5:中基50指数走势图

(2019年7月1日至2022年12月30日)

2022年,中基50指数跑赢沪深300指数并获得了11.18%的超额收益;基准日2019年7月1日至今,中基50指数累计盈利65.39%,而沪深300指数仅上涨1.2%,超额收益超过64%。

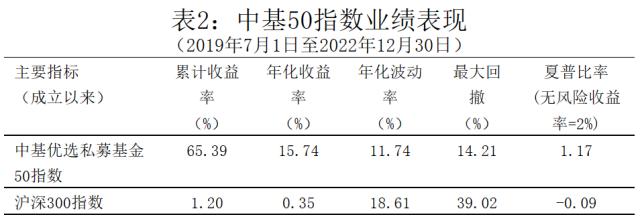

2、业绩指标

业绩指标方面,基准日以来中基50指数年化收益率近16%,远超过同期沪深300指数的表现,中基50指数盈利能力突出;风险方面,中基50指数年化波动率不到12%,显著低于沪深300指数的19%,最大回撤也较小;在风险收益指标上,中基50指数的夏普比率接近1.2,而沪深300指数的夏普比率为负。

综上,作为“中基优选私募基金指数(系列)”的旗舰指数,中基50指数表现出相对较高的收益、相对较低的波动性与回撤,其长期获取超额回报具有持续性,体现优秀私募的业绩表现。

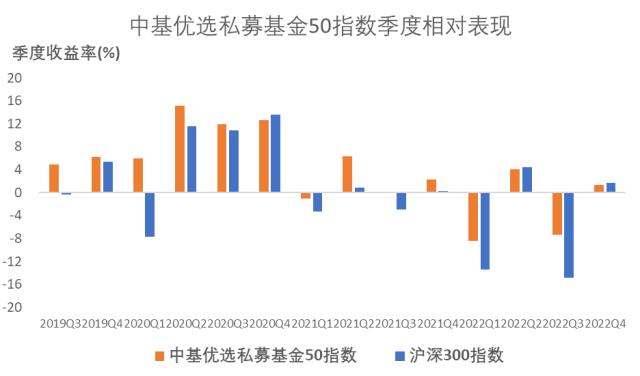

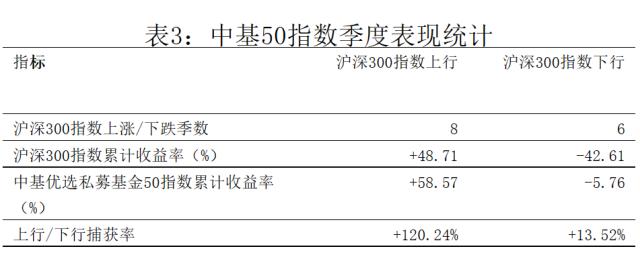

3、季度表现

在自2019年第三季度起至今的14个季度中,中基优选私募基金50指数有11个季度跑赢指数,尤其是在沪深300指数出现下跌的6个季度中,中基50指数均跑赢沪深300指数。

图6:中基50指数季度相对表现

2019年第三季度以来,沪深300指数有8个季度上涨,累计上涨幅度为48%,中基50指数在这些月份中涨幅达到58%,从比例上看捕获了沪深300指数近120%的涨幅,表明中基50指数获得了超过沪深300指数涨幅的收益,显示出优异的收益捕获能力。

在沪深300下跌的6个季度中,中基50指数全部跑赢沪深300指数,且其中有3个季度“逆市”上涨。这6个季度中沪深300指数累计跌幅达42.61%,中基50指数仅下跌5.76%,显示出优异的防守能力。

综合沪深300指数上涨和下跌两部分,可以发现中基50指数明显呈现出“多跟涨,少跟跌”的特点。

(二)成份表现

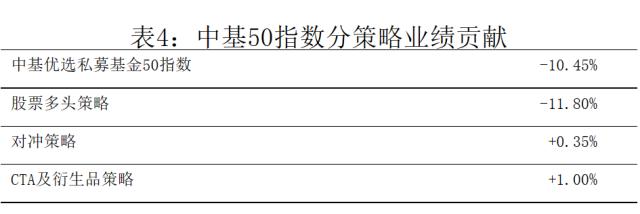

1、分策略表现

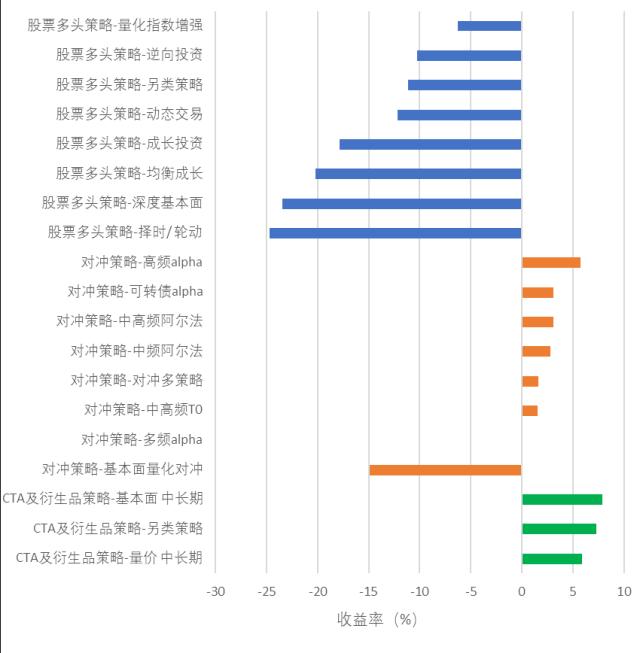

2022年,中基50指数下跌10.45%,其中CTA与衍生品策略贡献1.00%,对冲策略贡献0.35%,股票多头策略亏损11.80%。

图7:中基50指数分策略表现

整体上看,高波动性的股票多头策略为指数提供了大部分收益;CTA及衍生品策略曲线阶梯式上升;对冲策略整体上运行平稳。股票多头策略具有波动率高、进攻性强的特点,能够在长期带动指数上涨,CTA及衍生品策略在市场波动加剧时也有很强的获利能力,并能中和股票多头策略的一部分波动,对冲策略为指数稳定贡献收益。

从二级策略的角度上看,2022年各大类策略下的子策略表现鲜明,股票多头策略下的量化指增策略亏损最少;对冲策略下中高频alpha策略和可转债alpha策略收益较多;CTA及衍生品策略下全部二级策略盈利。

图8:2022年中基50指数各二级策略表现

2、成份基金表现

2022年,中基50指数的50支成份基金中有16支基金净值上涨,三类策略中除股票多头策略外的大多数成份基金盈利。

从统计指标上看,股票多头策略、CTA及衍生品策略下的成份基金表现比较均衡。

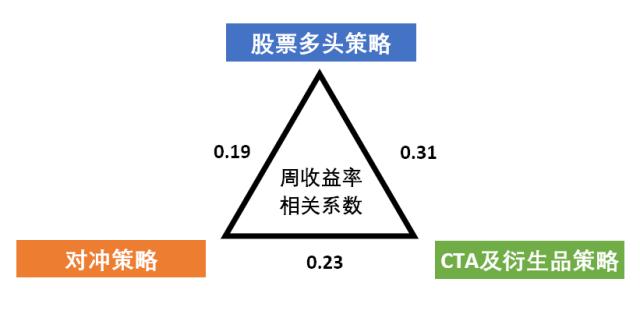

3、相关性

相比于沪深300指数,中基50指数在收益和风险指标上均有相对优异的表现,这主要源于中基50指数三大策略之间的低相关性,三类策略两两之间的相关性最高不超过0.4,属于中低度相关水平,相关性最低的两类策略为股票多头策略和对冲策略,相关系数低至0.1。整体上看,策略间低相关度使得三类策略的表现在波动上具有一定的互补性,有利于降低指数的波动率,策略的正收益部分则会叠加起来,使中基50指数能以相对较低波动的方式获得收益,指数的风险收益比也会相对有所提高。

图9:中基50指数大类策略间相关系数

各类策略内基金的相关性也较低,股票策略的表现由于受系统性风险这个共同因素的影响,组内成份基金相关系数的平均值为0.60,处于相对较低水平;对冲策略、CTA与衍生品策略的组内成份基金相关系数的平均值分别为0.24、0.38,均处于低度正相关水平,这样的低组内相关性是二级策略差异化配置的成果,使风险在很大程度上得到了分散,是中基50指数获得相对较高夏普比率的主要原因。

4、成份调整

2022年第四季度,我们的新增调研更注重策略的多样性,成份基金的调整主要目标是在二级策略的配置上,希望使配置的二级策略的策略有效性在未来的一段时间内更优秀。本季度新对接了10家机构,最终充分考虑盈利点覆盖、历史业绩表现、策略有效性等因素,调整了2支成份基金,均属于对冲策略。

三、中基优选私募基金50稳健型指数

(一)指数表现

1、指数走势

中基优选私募基金50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基50稳健型指数”)的基准日为2020年1月1日,指数在2022年表现良好。

图10:中基50稳健型指数走势图

(2020年1月1日至2022年12月30日)

2022年,中基50稳健型指数微跌1.44%,成立以来涨幅达到51.68%。

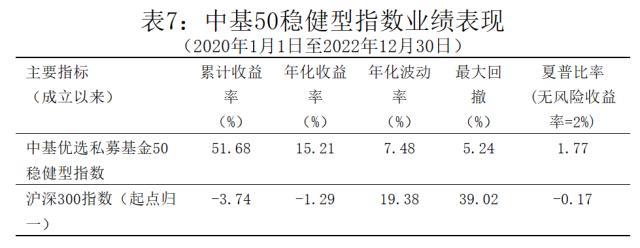

2、业绩指标

中基50稳健型指数以稳健收益为目标。风险指标方面,指数成立以来年化波动率不到8%,最大回撤不超过5.5%;收益方面,中基50稳健型指数累计收益达51.68%,年化收益率超过15%,夏普比率接近2。

综上,中基50稳健型指数具有盈利确定性高、波动性低、回撤小等特点,表现出较高的业绩稳定性,这与沪深300指数的表现形成了鲜明的对比。投资中基50稳健型指数基金,获取稳健收益十分可期,基金收益率能够成为基民收益率。

(二)成份表现

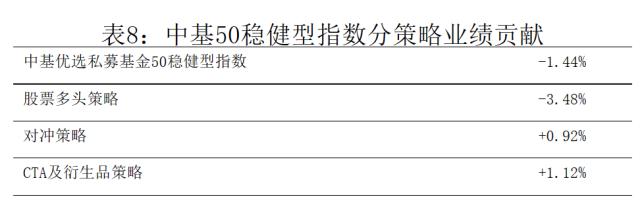

1、分策略表现

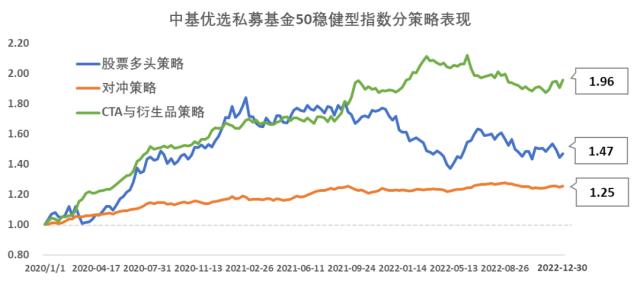

2022年,中基50稳健型指数微亏1.44%,三大策略中CTA与衍生品策略贡献了1.12%,对冲策略贡献了0.92%,股票多头策略亏损3.48%。

图11:中基50稳健型指数分策略表现

长期上看,权重占据半壁江山的对冲策略稳步抬头向上,经均衡配置的股票多头策略、CTA与衍生品策略在保持上升势头的同时,也在波动节奏上显示出明显的差异性,不仅提供了较多收益,还降低了一定的风险。作为指数的“压舱石”,对冲策略同CTA与衍生品策略、股票多头策略形成差异化的表现,共同推进中基50稳健型指数的长期稳健走势。

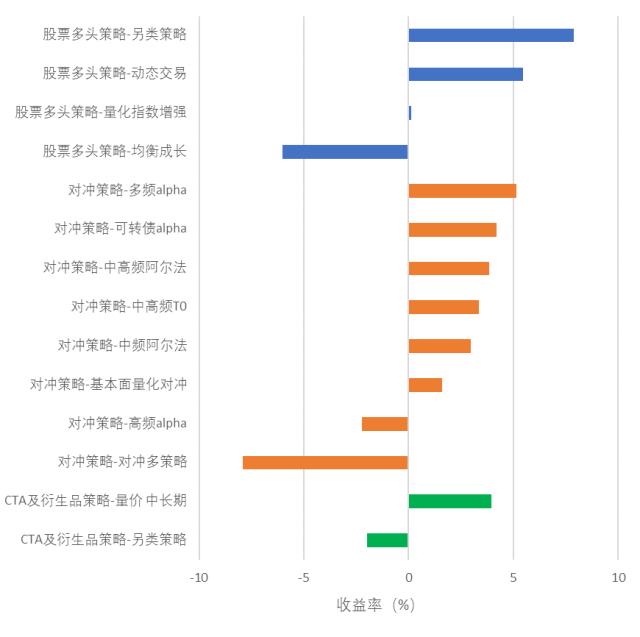

二级策略层面,2022年各大类策略下的子策略表现各异,股票多头策略下的另类策略和动态策略表现突出;对冲策略下中高频alpha策略和可转债alpha策略表现较好;CTA及衍生品策略下的量价中长期策略有所斩获。

图12:2022年中基50稳健型指数各二级策略表现

2、成份基金表现

2022年,中基50稳健型指数20支成份基金中有12支基金净值上涨,对冲策略、CTA及衍生品策略下的大多数成份基金盈利。

统计指标显示,股票多头策略、CTA及衍生品策略的变动幅度分布比较均衡。

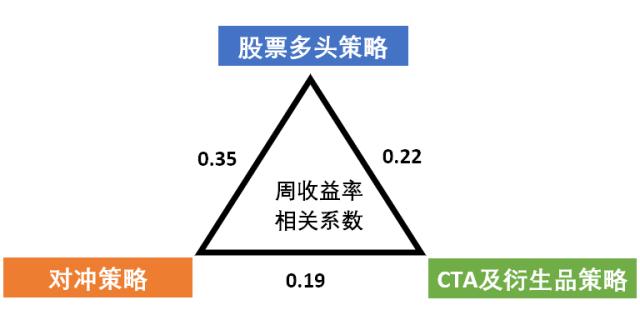

3、相关性

整体上看,中基50稳健型指数策略间的相关性也不高,两两策略的相关性最高不超过0.4。策略间的低相关性源于策略逻辑的差异性以及“优选、配置”环节,是中基50稳健型指数获得长期稳健业绩表现的支柱。

图13:中基50稳健型指数大类策略间相关系数

大类策略组内基金的相关系数不高,对冲策略组内成份基金的业绩相关系数为0.25,股票多头策略成份基金业绩相关性为0.58,去除系统性影响后并不高,CTA与衍生品策略组内相关系数为0.46。

4、成份调整

2022年第四季度,我们基于前述理由,共调整了3支成份基金,包括股票多头策略和对冲策略。

四、机构观点

中基50指数成份机构普遍认为,过去一年是充满挑战的一年,国内疫情、房地产市场一波三折、海外通胀加息和俄乌冲突,在这样的背景下,A股承压,商品波动加剧。在经历了2022年的调整后,2023年的市场十分可期,转机在于疫情管控放松后的经济恢复、海外通胀拐点到来以及相应的美联储紧缩政策边际影响力降低等,这些都将成为2023年市场转好的动力。

目前市场估值处于低位,尤其是港股市场,另外“中国特色的估值体系”对市场的影响也不容忽视。成份机构看好的板块有消费、地产,国家安全、互联网、储能、医疗、教育等。