这家A股实控人将变更,新股东拟溢价25%入股,还有资产重组计划

证券时报 2022-10-22 11:26:20

来源:中国基金报

此前,资产300亿的玻纤大佬实控企业拟入主市值不到20亿的小房企汇通能源,后者随之在复牌后拉出六个涨停板,开板后还继续上涨,不到一个月股价翻倍。如今,又一家小市值公司要迎来实力股东,还同步注入资产。

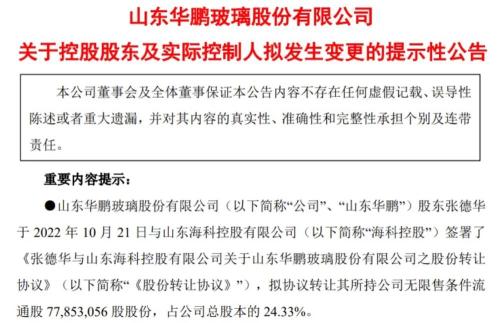

10月21日晚,市值18亿的山东华鹏公告,股东张德华与山东海科控股签署股份转让协议,拟将所持的7785万股股份转让给后者,占公司总股本的24.33%,转让价款5.52亿元,溢价率约25%。此举将导致山东华鹏控股股东和实际控制人发生变化。

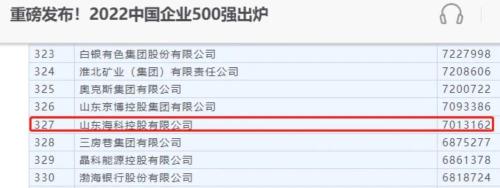

海科由国企改制而来,旗下产业众多,涉及石化能源、特种化学品、新能源材料、医药等。2022年9月,海科控股以701亿元的营业收入位列2022中国企业500强榜单第327位。

与股份转让同步,山东华鹏拟以发行股份及支付现金方式购买海科控股旗下赫邦化工100%股权,交易完成后公司将剥离现有业务,主营业务也将发生重大变化。公司股票将于10月24日(下周一)复牌。

对价5.52亿溢价率25.48%

根据公告,2022年10月21日,公司股东张德华与山东海科控股有限公司签署了《股份转让协议》,拟将其持有的山东华鹏7785万股股份(占上市公司总股本的24.33%)转让予海科控股。

本次权益变动前,张德华持有山东华鹏8085万股股份,占上市公司股本总额的比例为25.27%。其中,张德华于2019年11月13日与舜和资本管理有限公司(以下简称“舜和资本”)签署了《关于山东华鹏玻璃股份有限公司之股份转让协议》,并出具了《关于放弃表决权事宜的承诺函》。

根据相关文件,张德华所持有的上述股份中,已放弃表决权的股份为6399万股,占上市公司总股本比例为20%,张德华持有上市公司表决权比例为5.27%,与其一致行动人张刚合计持有上市公司表决权比例为6.62%;舜和资本持有上市公司16.48%股份,为上市公司控股股东,上市公司实际控制人为山东省人民政府。

海科控股与张德华签署股份转让协议的同时,10月21日舜和资本出具《关于恢复表决权的同意函》,同意自上述标的股份过户至海科控股名下之日起,恢复放弃表决权股份对应的表决权。这样,上述股权转让实施完毕后,上市公司控股股东变更为海科控股,实际控制人变更为杨晓宏。

公告显示,此次股份转让价款合计5.52亿元,每股转让价格7.09元,与停牌前价格5.65元相比溢价25.48%。

同步注入资产及剥离原有业务

半年报显示,截至2022年6月末,山东华鹏资产负债率较高,合并报表与母公司单体报表的资产负债率分别为69.4%与68.07%。另一方面,公司盈利能力较差,2019年至2022年1-6月归属于上市公司股东的扣除非经常性损益后的净利润分别为-10226.38万元、-8972.95万元、-36098.50万元与-11135.13万元。

为此,公司自身也认为“原有业务未来发展前景不明确,正积极寻求业务转型”。而海科控股一边入主,一边就同步开始注入资产。

根据同日发布的《发行股份购买资产协议》,山东华鹏拟向海科控股发行股份及支付现金购买其持有的赫邦化工100%股权并配套募集资金,相关交易的股份、现金支付比例和支付数量尚未最终确定。需要注意的是,本次股份转让与上市公司发行股份及支付现金购买资产相互独立、不互为前提。

赫邦化工主营业务为烧碱、环氧氯丙烷与盐酸羟胺等化学产品的研发、生产与销售。2021年全年赫邦化工实现营收12.42亿元,净利润1.46亿元;2022年前三季度,实现营业收入11.56亿元,净利润1.5亿元。

与此同时,10月21日山东华鹏与山东发展投资控股集团签署了《关于山东华鹏玻璃股份有限公司之资产出售的意向性协议》,公司拟整体出售资产,范围是:在公司发行股份及支付现金并募集配套资金的方式购买海科控股持有的赫邦化工100%股权的交易事项获得中国证监会批准时,届时公司持有的剩余全部资产、负债及权利。

这样,完成赫邦化工的置入、现有业务的对外处置后,上市公司将实现主营业务的转型,主营业务将变更为烧碱、环氧氯丙烷与盐酸羟胺等化学产品的研发、生产与销售。公司称,未来围绕“氯碱-环氧氯丙烷-环氧树脂”绿色循环产业链,继续做大、做强、做精;并充分发挥现有资源优势,面向新能源、新材料方向布局发展。

海科为中国企业500强

根据公司官网介绍,海科集团成立于1988年,前身来源于山东东营石油化工厂,2000年前后开始改制。现已发展成集石化能源、新能源材料、特种化学品、消费与医药化学、互联网物流、国际贸易等多位一体的综合性企业集团。集团下属公司分布在东营、上海、江苏、安徽、香港、韩国和新加坡等国家和地区。集团总资产230亿元,拥有员工4100余人。

公司荣膺达沃斯论坛“全球成长型公司”,是“国家高新技术企业”、“中国企业500强”、“中国制造业500强”。2022年9月6日,中国企业联合会、中国企业家协会发布“2022中国企业500强”,海科控股以701亿元的营业收入列第327位。

海科实际控制人则为杨晓宏,1965年6月出生,中国国籍,无境外永久居留权,硕士研究生学历,EMBA,高级工程师。1988年至今,杨晓宏历任东营区化工厂技术员、车间主任,山东东营石油化工厂生产科科长、副厂长、厂长,海科化工董事长;2018年12月至今,任海科新源、润晶科技董事,现任海科控股董事长。

目前海科旗下还没有上市公司,只有一家企业海科新源今年4月已在创业板过会,但目前迟迟没有注册及挂牌。如果此次交易顺利的话,山东华鹏有望成为海科旗下的首家上市公司。公司股票将于10月24日(下周一)复牌。