新能源汽车景气度跟踪:M3W1降价密集期,短期需求提振

券商研报精选 2023-03-15 08:57:00

【核心观点】

1、3月首周订单较2月同期显著回升,较上周微降,其中部分新势力因降价订单明显改善。具体来看,M3W1订单相较上周M2W4下降2%至7%,较M2W1增加26%至31%。2、近期部分车企进行降价,我们认为3月为一季度收尾,在进入新车型发布周期、4月上海车展前,或进入车企降价密集期,另外配合终端限时优惠政策、金融政策、地方消费券等政策优惠,有望刺激短期需求。3、3月首周交付较上周有所回落,但随着在手订单逐步累积叠加新车型陆续开启交付,本月交付量有望稳步抬升。预计9家车企3月交付量有望在32-33万辆之间,环比2月+17%至+22%。推荐国内自主品牌【比亚迪】、【广汽集团】、【长安汽车】、【吉利汽车】、【长城汽车】,造车新势力【理想汽车】、【小鹏汽车】;建议关注【蔚来汽车】。风险提示:调研样本有限不代表行业全貌;调查问卷获取订单及销量预测数据仅供参考;行业景气度不及预期;零部件供应不稳定;疫情形势不及预期影响生产销售;新产品推出不及预期。

【正文】

1. 2023年3月新能源汽车新增订单跟踪

1.1. 周度订单跟踪:首周订单量保持稳定,降价品牌回升显著

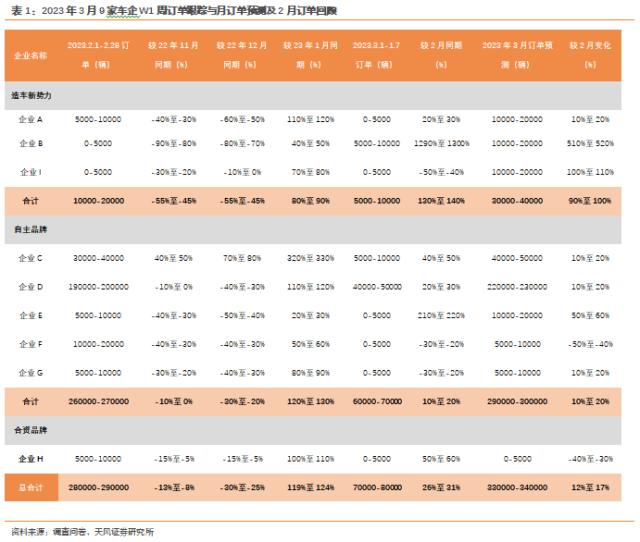

天风数据团队访问60位汽车从业人员,在3月单周问卷调查中,基于样本数量、代表性的考虑共收集72份样本进行系统梳理。本周问卷调查中共访问9家车企,根据我们进行的调查问卷数据得:

2023年3月第1周(3.1-3.7)周订单跟踪:9家车企新增订单7.0-8.0万辆,新增订单较2月W1环比+26%至+31%,4家车企新增订单的环比增速高于整体水平,其中造车新势力恢复显著。

造车新势力(调研合计3家):第3周新增订单0.5-1.0万辆,相比2月同期+130%至+140%。

自主品牌(调研合计5家):第3周新增订单6.0-7.0万辆,相比2月同期+10%至+20%。

合资品牌(调研合计1家):第3周新增订单0-0.5万辆,相比2月同期+50%至+60%。

1.2. 3月订单预测:新增订单有望达到33.0-34.0万辆,环比2月+12%至+17%

2023年3月订单预测:根据3月第1周订单表现,预计9家车企3月新增订单有望在33.0-34.0万辆之间,环比2月+12%至+17%。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):3月订单预计3.0-4.0万辆,较2月+90%至+100%。

自主品牌(调研合计5家):3月订单预计29.0-30.0万辆,较2月+10%至+20%。

合资品牌(调研合计1家):3月订单预计0-0.5万辆,较2月-40%至-30%。

我们认为,3月首周订单较2月同期显著回升,较上周微降,其中部分新势力因降价订单明显改善。具体来看,M3W1订单相较上周M2W4下降2%至7%,较M2W1增加26%至31%。近期部分车企进行降价,我们认为3月为一季度收尾,在进入新车型发布周期、4月上海车展前,或进入车企降价密集期,刺激短期需求。我们预计9家车企3月新增订单有望在33.0-34.0万辆之间,环比2月+12%至+17%。

2. 2023年3月新能源车销量前瞻预测

2.1. 周度交付量跟踪:交付本周有所回落,后续有望逐步加速

2023年3月第1周(3.1-3.7)交付量跟踪:9家车企共计交付5.0-6.0万辆,交付量较2月W1环比+34%至+39%,4家车企新增交付的环比增速高于整体水平。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):第1周交付量为0-0.5万辆,相比2月同期+30%至+40%。

自主品牌(调研合计5家):第1周交付量为5.0-6.0万辆,相比2月同期+30%至+40%。

合资品牌(调研合计1家):第1周交付量为0-0.5万辆,相比2月同期+110%至+120%。

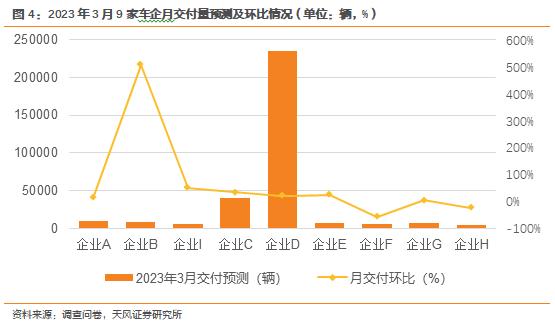

2.2. 3月交付预测:交付量有望达32-33万辆,环比2月+17%至+22%

2023年3月交付预测:根据3月第1周交付表现,预计9家车企3月交付量有望在32-33万辆,相比2月+17%至+22%。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):3月预计交付合计1.0-2.0万辆,较2月+70%至+80%。

自主品牌(调研合计5家):3月预计交付合计29.0-30.0万辆,较2月+10%至+20%。

合资品牌(调研合计1家):3月预计交付合计0-0.5万辆,较2月-30%至-20%。

3月第1周,交付节奏较2月底有所回落,M3W1交付5.0-6.0万辆,交付量较M2W1环比+34%至+39%,较上周M2W4环比下滑40%-45%,其中,自主品牌交付环比降幅较为显著。我们认为,一季度进入最后一个月,在手订单逐步累积叠加新车型陆续开启交付,交付量有望稳步抬升,3月全月9家样本车企交付有望在32-33万台,环比2月增长17%-22%。

3. 数据回顾及投资建议

3.1. 3月第1周订单、交付跟踪及前瞻

在对9家车企相关渠道专家进行的调查问卷及研判后,总结如下:

周订单跟踪:3月第1周(3.1-3.7)9家车企新增订单7.0-8.0万辆,新增订单较2月W1环比+26%至+31%,4家车企新增订单的环比增速高于整体水平,其中造车新势力增幅显著。

月订单预测:9家车企3月新增订单有望在33.0-34.0万辆之间,环比2月+12%至+17%。

周交付跟踪:3月第1周(3.1-3.7)9家车企共计交付5.0-6.0万辆,交付量较2月W1环比+34%至+39%,4家车企新增交付的环比增速高于整体水平。

月销量预测:9家车企3月交付量有望在32-33万辆之间,环比2月+17%至+22%。

3.2. 投资建议

3月首周订单较2月同期显著回升,较上周微降,其中部分新势力因降价订单明显改善。具体来看,M3W1订单相较上周M2W4下降2%至7%,较M2W1增加26%至31%。近期部分车企进行降价,我们认为3月为一季度收尾,在进入新车型发布周期、4月上海车展前,或进入车企降价密集期,另外配合终端限时优惠政策、金融政策、地方消费券等政策优惠,有望刺激短期需求。3月首周交付较上周有所回落,但随着在手订单逐步累积叠加新车型陆续开启交付,本月交付量有望稳步抬升。

3月或为车企降价密集期,但随着降价的刺激作用逐渐消退,最终将回归稳态。我们认为,红海市场追求性价比,通过打造大单品、明星单品,细分赛道寻求差异化,形成差异化竞争优势,从而保持一定市场份额。品牌力、产品质量、核心技术、造型设计、产业链垂直整合能力等才是帮助车企在激烈竞争中生存下来的核心竞争力。

推荐国内自主品牌【比亚迪】、【广汽集团】、【长安汽车】、【吉利汽车】、【长城汽车】,造车新势力【理想汽车】、【小鹏汽车】;建议关注【蔚来汽车】。