离岸人民币兑美元升破6.97,创2023年5月以来新高,行业如何配置?

2026-01-02 09:25:10 10秒看完全文要点

10秒看完全文要点

离岸人民币兑美元升破6.97,最高升至6.9678,创2023年5月以来新高。

兴证策略张启尧团队研报分析称,一旦人民币升值带动资本流向反转,包括滞留在外的国内待结汇资金、以及此前阶段性撤离中国的境外资金,万亿级别的资金回流对于中国资产重估的动力是可观的,将是未来资金层面的一个重要“预期差”。

2016年以来的四轮人民币升值周期中,A股与港股大多实现上涨。市场处于“国内基本面上行+海外宽松”的宏观组合中,由于港股对外部流动性更敏感,若自身基本面无碍,则其上涨弹性可能较A股更强;A股涨幅中盈利成为主要贡献,估值贡献反而显得不那么重要;汇率并非人民币升值期间行业配置的主导逻辑,其最大的作用还是在于通过引导资金流向,强化资金对该阶段景气主线和优势风格的偏好。

人民币升值影响行业配置的四个逻辑:

盈利层面,1)人民币升值降低进口成本,原材料进口依赖度较高的上游资源品受益,包括煤炭、钢铁、部分化工品(塑料、化学原料、农化制品、橡胶)、能源金属、造纸等,以及航空机场等下游受益行业;

2)人民币升值驱动外币负债成本下降,持有较多美元负债的行业受益,包括建筑地产链,以及物流、光学光电子、贸易、多元金融等;

3)人民币升值提升国内居民购买力,内需驱动型和跨境消费型行业受益,包括跨境电商、免税、酒店餐饮、饰品等服务消费和高端消费领域。通过股价表现与人民币汇率相关性验证,上述行业在人民币升值期间确实能够被市场定价。

估值层面,4)人民币升值吸引外资回流中国资产,外资审美发生变化后,当下的景气成长主线或仍将是受益于外资增配的核心方向,内外资审美共振有望驱动当前围绕景气和产业趋势展开的市场风格进一步强化。

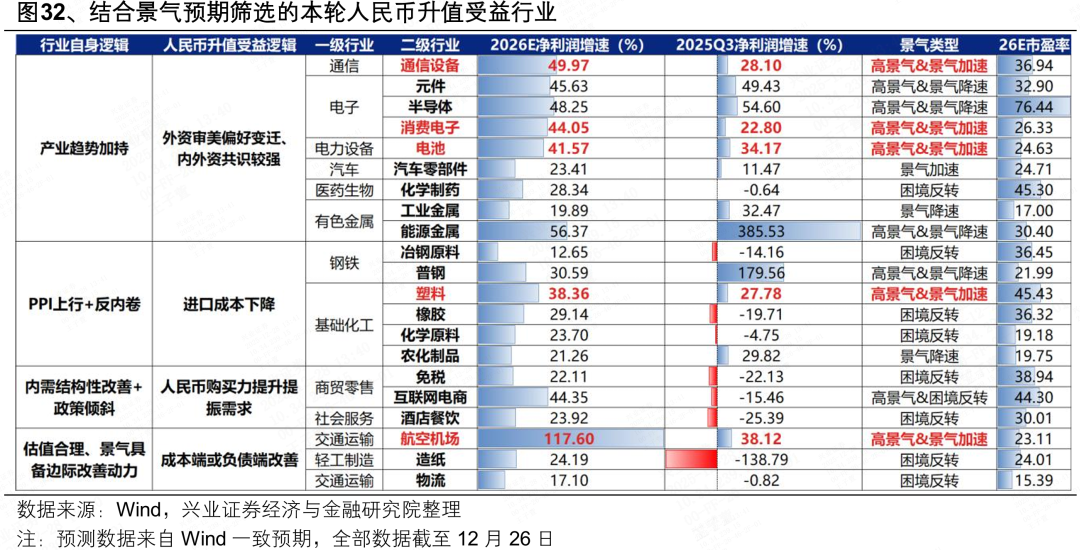

本轮人民币升值受益的行业中,结合景气预期,重点关注四条线索:

1)受益于外资审美偏好变迁、内外资共识较强的景气成长主线,包括AI硬件(通信设备、元件、半导体、消费电子)、优势制造业(电池、汽车零部件、化学制药)、有色(工业金属、能源金属);

2)国内PPI上行、“反内卷”与人民币升值带动进口成本下降共振受益的上游资源品,包括钢铁、化工(塑料、化学原料、农化制品、橡胶)等;

3)人民币购买力提升与内需结构性改善共振的服务消费和高端消费领域,包括免税、电商、酒店餐饮等;

4)当前估值合理、明年景气具备边际改善动力、且有望受益于人民币升值带来的成本端或负债端改善的行业,包括航空机场、造纸、物流等。

风险提示:此文章不构成投资建议。股市有风险,投资需谨慎。