App内打开

App内打开

第6只公募消费基础设施REIT来了!今日15只公募REITs单日涨幅超1%,赚钱能力最强的是这三只

金融界 2024-08-06 16:47:56 10秒看完全文要点

10秒看完全文要点

继昨日公募REITs全线收涨走出独立行情后,截止今日(8月6日)收盘,中证REITs全收益指数收涨0.67%,所有REITs项目二级市场价格多数收红,15只公募REIT单日涨幅超1%。其中,华夏华润商业REIT上涨3.33%、博时蛇口产园REIT上涨2.88%、华安张江产业园REIT上涨2.30%。

同时,观察今年公募REITs二季报,目前全市场公募REITs有可比经营数据的共有33只,营收超过1亿元的产品达到9只。其中,能源基础设施和消费基础设施的公募REITs盈利能力比较突出,鹏华深圳能源REIT、中金安徽交控REIT、华夏华润商业REIT营业收入位列前三,分别为4.15亿元、1.94亿元和1.74亿元。

另值得一提的是,华夏首创奥特莱斯莱REIT今日开始发行,发售价格为2.468元/份,拟募资总额为19.744亿元,面向公众发售0.6亿份;华夏大悦城购物中心REIT已取得深交所无异议函及证监会准予注册批复。这两只REIT皆为消费类公募REITs产品。

随着公募REITs试点资产类型拓展至消费基础设施,消费类REITs在市场上逐渐崭露头角,且资产类别对应的公募产品数量已达6只,累计发行总规模145亿元,仅次交通类基础设施和园区基础设施。WIND数据显示,华夏基金3只、嘉实基金1只、华安基金1只、中金基金1只。

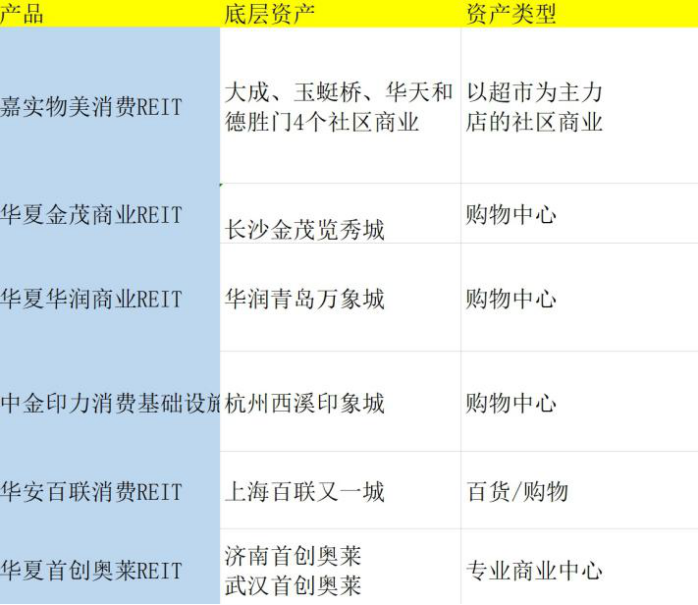

六只消费基础设施REIT基本资料

消费类基础设施REITs看什么?底层资产是“地基”

消费REITs是以消费基础设施为底层资产所发行的REITs产品,这类底层资产包括百货商场、购物中心、农贸市场等城乡商业网点项目,以及保障基本民生的社区商业项目。投资者购买这类REITs项目可间接称为“包租公/婆”分享商场、超市的租金、收费等稳定现金流。

评估消费类基础设施REITs的营收,最底层的逻辑还是要看其底层资产,因为分红大多来自于底层项目的租金收入。

对比已上市的6只消费类基础设施REITs产品,可以发现,其底层资产类型主要以城市级购物中心为主,分布在市级核心商圈或新兴商圈。底层资产通常历史经营和运行稳健,运营多年来现金流稳定性较高,有着持续稳定的高出租率、高增长的营业额、持续提升的客流与车流等。

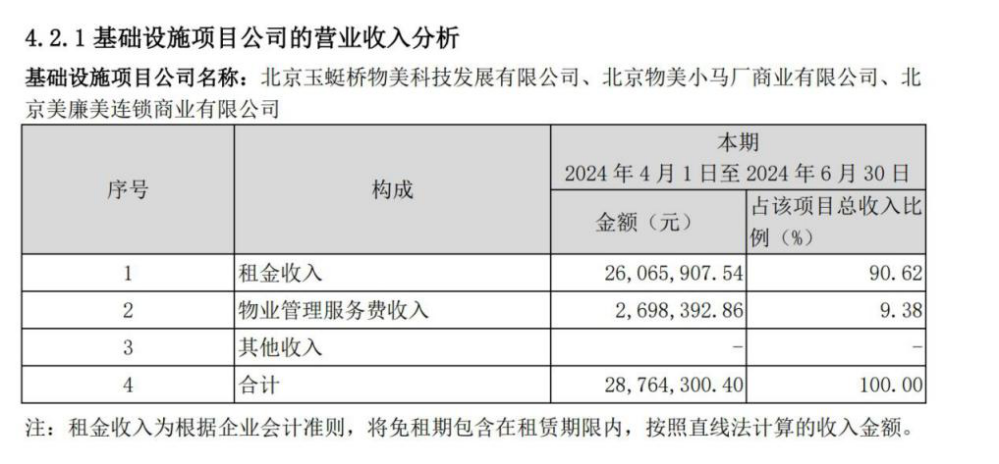

看完底层资产,再来看消费类基础设施公募REITs收益的评估,其重要参数主要包括运营收入、运营成本、资本性支出等,其中最重要的还要数运营收入,这一般包括租金收入、物业管理收入及其他收入等,其中又以租金收入为主。

2024年第2季度,市场上共有4只消费类REITs亮出了成绩单。

根据嘉实物美消费REIT《2024 年第 2 季度报告》,截至2024年6月末,大成项 目、玉蜓桥项目、华天项目和德胜门项目基础设施资产整体的出租率为98.13%,相比第一季度的98.33%同比下降0.2%,不过对比去年6月基金招募说明书中的88.71%,仍旧有显著提升;期末收缴率为 99.90%,加权平均剩余租期为 7.95 年。

从营业收入来看,嘉实物美消费REIT主要营业收入来自租金收入,占比高达90.62%,其次来自物业管理费收入,占比9.38%。

华夏基金旗下的两只基金——作为华润商业REIT底层资产的青岛万象城,其截至二季度末的出租率出租率 99.04%,继续维持高位,虽然相比第一季度的99.16%有所下降,但较基金招募说明书同期预测出租率 97.50%提升 1.54 个 百分点。 同时根据报告,青岛万象城二季度客流同比增长 6.16%,4-6 月客流连续创造单月历史新高,上半年客流量同比增长 10%。

从营业收入构成来看,华润商业REIT的主要营业收入主要来自租金、物业管理及固定推广费收入,占比高达91.01%,其次来自多经及停车场收入,占比5.47%。

而金茂REIT底层资产长沙览秀城一季度末的最新出租率则维持在 98.30%,相较于一季度的98.26%有所提升,上涨了0.4%。平均租金85.89 元/平方米/月,期末收缴率为 99.43%。

营业收入方面,金茂REIT的主营业务同样为租金收入,但占比较低仅有62.71%,其次还有物业管理费用,占比22.35%, 以及场地管理收入、广告位使用收入等,占比14.94%。整体营业收入来源比较平均。

除了以上三只产品外,中金印力消费基础设施REIT也在第2季度亮出了自己的首份成绩,截至报告期末,的杭州西溪印象城基础设施项目可租赁面积 100,005.4 平方米,实际出租面积 98,400.0 平方米,期末时点出租率 98.4%,项目整体运营平稳。

其营收收入主要来自租金、物业管理费以及固定推广费收入,占比87.53%,其次还有多种经营及停车场收入,占比11.33%。

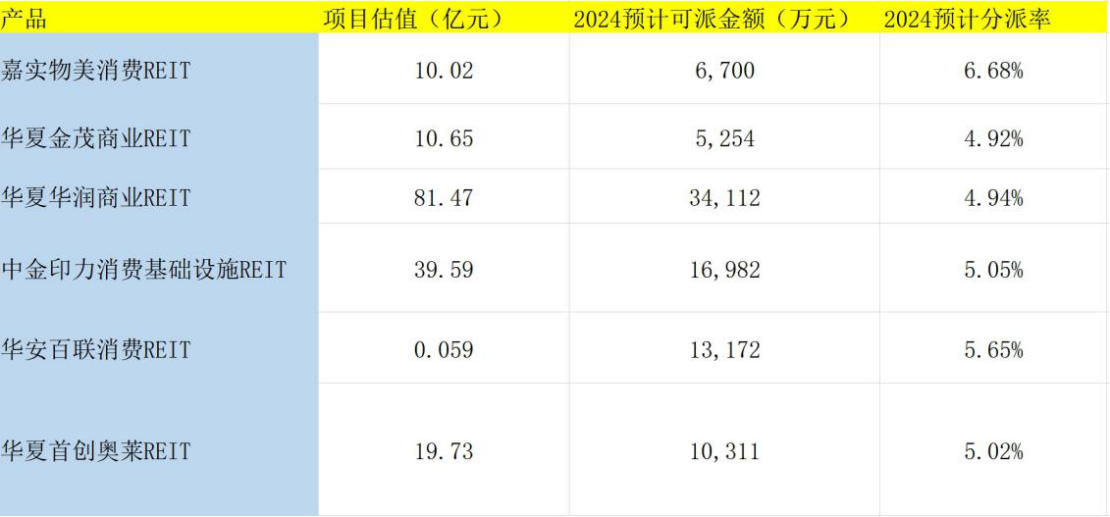

消费类基础设施REITs看什么?分派比率是锚点

与其他基金相比,REITs类产品是名副其实的“分红基”,90%以上现金须用于分派,这是它们最明显的特征之一。正如其他REITs投资一样,购买消费类基础设施REITs,分派率一定是要考虑的重要因,也是进行交易以及定价最重要的锚。

从6支消费类基础设施REITs的产品的预计派现情况看,均预计分派率较高,其中嘉实物美消费REIT预计分派比率最高,达到6.68%,中金印力利消费基础设施REIT、华安百联消费REIT和华夏首创奥莱REIT也达到了预计5%以上的分派率,这在当前金融市场不景气,赚钱效应较差的市场行情下,体现出了相较稳定的投资收益。

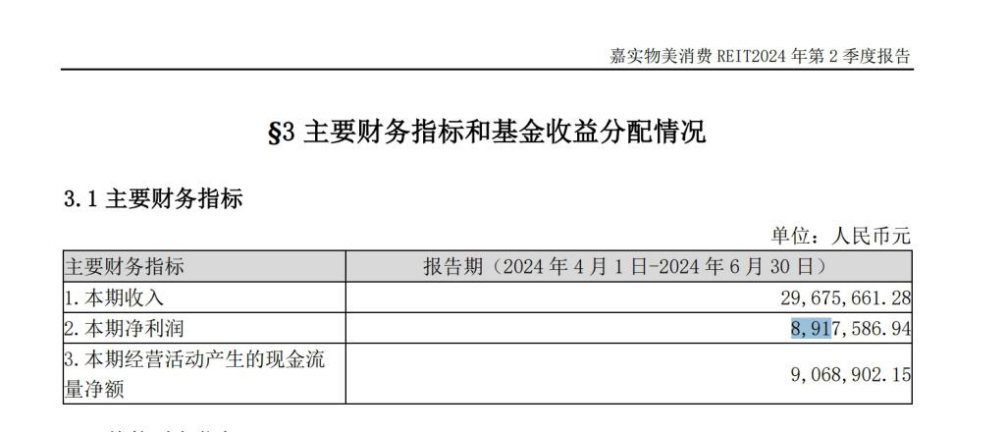

详细来看市场上4只REITs第2季度营收净利润整体的情况以及分派情况。

2季报显示,物美消费REIT营收约2967.57万元,净利润约891.76万元,可供分配金额1625.16万元,本年累计已分配2836.48万元,而此前项目在招募说明书中对2024年可分配金额的预测值为6700万元。如简单按项目成立时间占全年比重进行加权,报告期内的可分配金额完成率为42%,超过了年预测值1/3的预期。

金茂商业REIT2季报同样显示,该基金当期营收2321.68万元, 净利润379.12万元,在报告期可供分配金额1330.37万元,本年累计可供分配金额为2217.65万元,半年达成了年度预测值5254.29万元的42%。

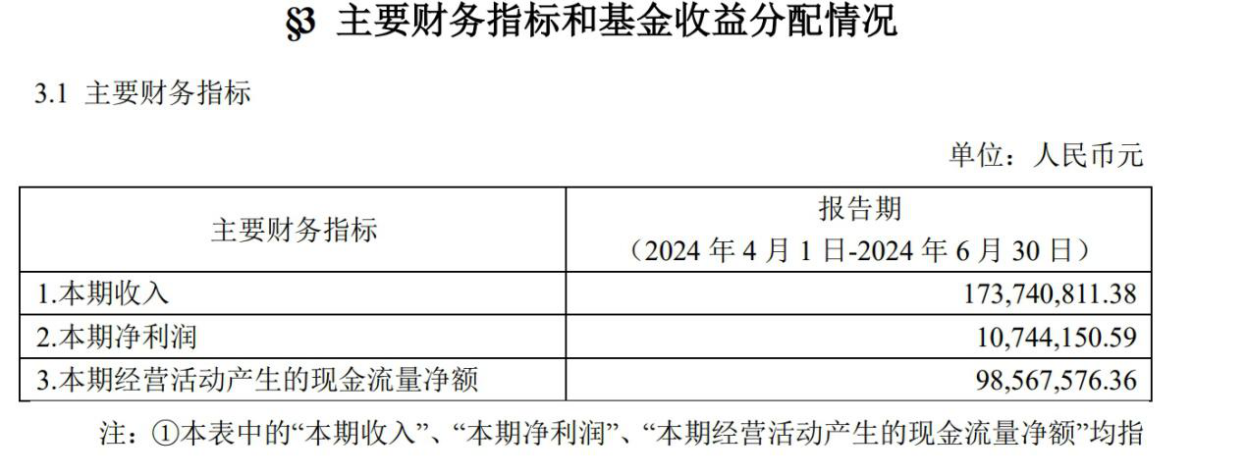

华润商业REIT作为目前市场上规模最大的消费REITs,第2季报可供分配的金额为8666.16万元,成立为止实现的可供分配金额为1.38亿元,约为全年预测3.41亿元的40%。报告期内,实现营业收入17,374.08万元,净利润1074.42万元。

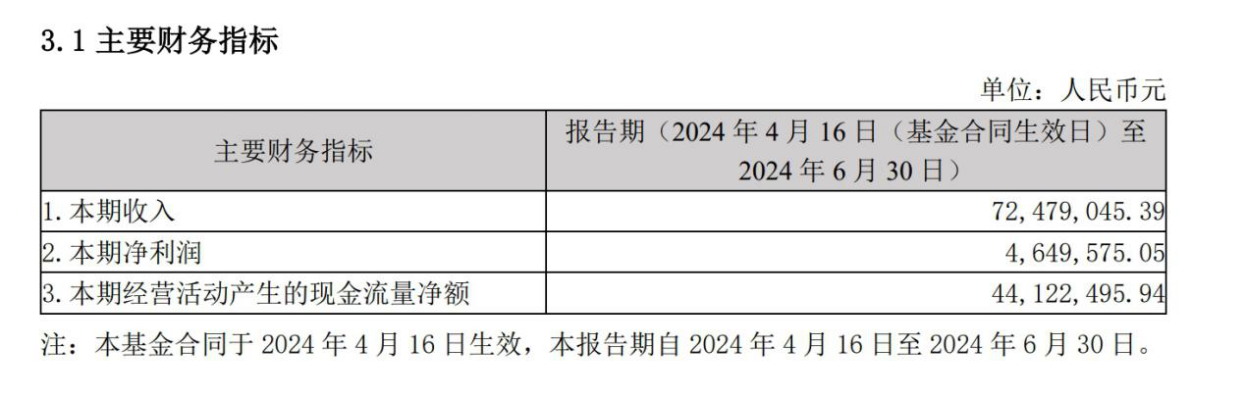

最后,中金印力消费基础设施REIT2季报显示营业收入7247.9万元,实现净利润464.96万元,报告期内可供分配金额3680.99万元,约占年度预测值16,982.26万元。的21%

拉长投资周期来看REITs,博时基金 REITs业务营运总监刘玄指出,REITs的二级市场价格会围绕底层资产的经营情况、分红情况、宏观市场等基本面因素而波动,长期看市场价格不会过多偏离实际资产公允价值,二级市场价格会表现为向产品内在价值回归。随着公募REITs市场不断发展壮大、配套制度的不断完善、多空平衡机制的展开、ETF及相关衍生品的发展,上述市场发展的短期因素将有望得到改善。

叠加当前利率下行及资产荒的现状,刘玄认为,投资者应理性看待公募REITs产品与公募基金、股票等其他品种的差异,正确理解公募REITs长期持有、稳定经营基础设施项目的投资逻辑。建议投资者基于理性分析判断,根据未来分红预期,合理评估REITs投资价值,树立理性投资理念。对于广大投资者来说,稳健、适宜长期持有,是公募REITs作为投资产品的“角色定位”。

7月26日,国家发展改革委又发布了《关于全面推动基础设施领域不动产投资信托基金(REITs)项目常态化发行的通知》,更是为REITs市场的高质量发展提供了战略指导和政策支持,在国家政策对购物中心等消费基础设施的大力支持下,我们期待行业未来强劲的可持续发展动力。