国债期货:国债期货跨期价差持续走阔,节后建议逐步移仓

行业资讯 2023-01-20 10:15:00

来源:申银万国期货宏观金融研究

摘要

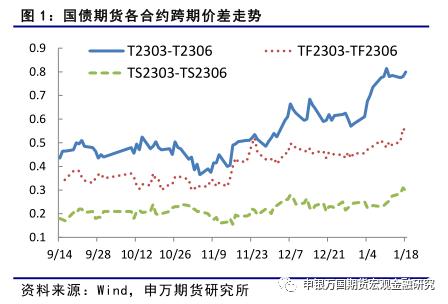

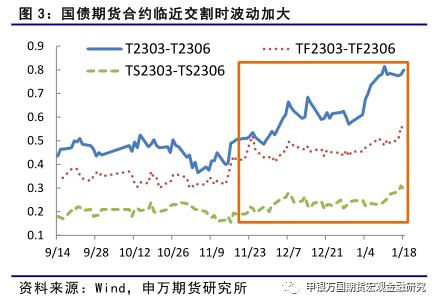

2022年11月中旬以来,国债期货合约跨期价差不断扩大,尤其是10年期合约T2303-T2306合约价差从0.4元扩大至0.8元,TF和TS合约跨期价差也分别扩大0.235元和0.13元。

若不考虑净基差,跨期价差就等于当季末至次季的现券净持有收益。可以理解为,买入次季合约的成本理论上等于买入当季合约的成本扣减掉期间的现券净持有收益。因此,对跨期价差产生影响的主要是基差和净基差的影响因素,包括距离合约到期日的时间、市场情绪、投资者的移仓行为、市场预期未来3个月的现券净持有收益等。

从上市以来的10年期国债期货主力合约和次季合约跨期价差走势来看,跨期价差的走势并不稳定,没有明显的规律,但大部分时间为正。临近主力合约移仓时,跨期价差会出现较大变化。投资者移仓行为会对跨期价差产生影响,但不一定能完全主导跨期价差的走势。

受市场情绪偏空,近月合约基差回归等因素的影响,预计春节后跨期价差仍有扩大的可能,操作上可以适当做多跨期价差走势,即做多近月合约,做空远月合约。对于套期保值的投资者,建议节后逐步移仓至2306合约。

正文

01

近2个月国债期货跨期价差逐步扩大

2022年11月中旬以来,国债期货合约跨期价差不断扩大,尤其是10年期合约T2303-T2306合约价差从0.4元扩大至0.8元,TF和TS合约跨期价差也分别扩大0.235元和0.13元。

主要是因为11月份以来,国债期货价格以下跌为主,远月合约跌幅更大。一是国务院联防联控机制优化疫情防控措施,市场风险偏好回升,随着各地疫情高峰逐步过去,主要城市地铁客运量回升,居民消费和工业生产逐步恢复,市场对2023年经济复苏预期增强。二是央行、银保监会不断出台信贷支持政策,把支持恢复和扩大消费摆在优先位置,努力促进金融与房地产正常循环。三是1月份央行超额续作MLF但操作利率保持不变,市场降息预期落空,Shibor各品种上行,资金面收敛,各品种7天利率已经回到政策利率附近。

02

影响国债期货跨期价差的因素

国债期货的交割月份一般是 3、6、9、12最近的三个季月,由于国债期货远月合约流动性较低,国债期货的跨期价差一般指的是国债期货主力合约价格减去它下一季月的国债期货合约价格之差,目前即2303合约-2306合约。

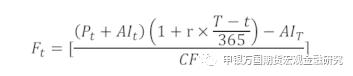

在分析国债期货跨期价差的定价时,我们可以先看下国债期货价格的定价公式。在一个完全有效率的市场中,国债期货价格必须等于国债现货的价格加上该国债由日前至期货契约交割日之间的持有成本(融资成本减去国债票面利息)。可以得出国债期货价格的定价公式如下:

由于国债期货在一篮子交割券制度下,卖空国债期货合约的交易者拥有两种选择权——交割国债品种的选择权和交割时机的选择权,因此国债期货的定价因素中还需要考虑交割期权的影响。国债期货的简单定价模型可以表述如下:

从历史合约的情况来看,不同到期月份的国债期货合约所对应的交割券不完全一致,相邻到期月份的两个合约的可交割券重叠比例平均大约在70%左右。因此是可以假设国债期货主力合约和次季合约的最便宜可交割券是同一只债券。

为进一步简化公式,假设国债期货主力合约和次季合约的最便宜可交割券是同一只,即当季和次季的现货价格一样,而且转换因子的差别也是比较小的,可以忽略不计。因此,在不考虑期权价值差别的情况下:

跨期价差=当季合约价格-次季合约价格≈Carry次季-Carry当季=债券当季净基差-债券次季净基差-当季末至次季的现券净持有收益。

若不考虑净基差,跨期价差就等于当季末至次季的现券净持有收益。可以理解为,买入次季合约的成本理论上等于买入当季合约的成本扣减掉期间的现券净持有收益。因此,对跨期价差产生影响的主要是基差和净基差的影响因素,包括距离合约到期日的时间、市场情绪、投资者的移仓行为、市场预期未来3个月的现券净持有收益等。

03

影响国债期货跨期价差的因素

1、跨期价差值理论为正,但并不稳定

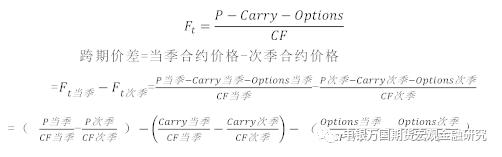

从上市以来的10年期国债期货主力合约和次季合约跨期价差走势来看,跨期价差的走势并不稳定,没有明显的规律。2017年初在债券价格大跌的时候最高达到1.9元,2015年3月刚上市时为最低为负的0.695元,当时市场处于上涨行情中,期货升水幅度较大。

从跨期价差的构成来看,不考虑市场情绪、移仓行为的影响,由于次季合约距到期日更远,空头期权的理论价值更高,因此次季合约的净基差的价值应该大于当季,次季净基差与当季净基差的差值理论上为正。从10年期国债期货跨期价差走势上也可以发现,大部分时间跨期价差的值为正。

2、临近主力合约移仓时,跨期价差会出现较大变化

当季合约交割前一个月时,由于近季合约临近交割时期现价格逐步靠拢,基差面临收敛,同时部分投资者选择平仓或换仓等,使得跨期价差会出现大幅波动,此时存在较多的跨期套利机会。

而且跨期套利需要在两个合约上建立反向头寸,对两个合约的交易量均有要求。一般来说,国债期货合约临近切换时跨期价差波动较大,同时两个合约的成交量都比较好,此时存在较多的跨期套利机会。对于国债期货来说,跨期套利比较合适的月份是交割月前的1-2个月。

3、投资者移仓行为会对跨期价差产生影响

国债期货多空双方的交割意愿和移仓情况可以通过主力合约的基差进行一定的观察。当临近主力合约移仓时,若当季合约基差大于 0,空头持有者预期基差会逐渐下降收敛,对空头不利,于是会提前移仓,即做多当季合约,做空次季合约,导致跨期价差扩大。相反,如果多头主导移仓,就会做空当季合约,做多次季合约,导致当季合约价格走低,抬高次季合约价格,使得跨期价差缩小。移仓行为会对跨期价差产生影响,但不一定能完全主导跨期价差的走势。

04

春节后国债期货跨期价差走势

从跨期价差影响因素上看: 一是市场情绪上,在经济持续恢复的情况下,国债期货市场情绪依然偏空,远月合约的下跌压力更大。

二是移仓行为上,目前近月合约的基差为0.6元左右,随着合约到期日的临近,期现之间的基差有向0靠近的趋势,即近月期货合约的价格有可能相对现货走强。

三是从持有收益的角度来看,预期未来3个月的现券净持有收益有可能会小幅扩大,即资金面收敛,但幅度有限。

综合来看,受市场情绪偏空,近月合约基差回归等因素的影响,预计跨期价差仍有扩大的可能,操作上可以适当做多跨期价差走势,即做多近月合约,做空远月合约。对于套期保值的客户,建议节后尽快移仓至2306合约。