中邮人寿 胆子太大了

深蓝财经 2024-03-07 09:15:31

原标题:中邮人寿,胆子太大了

依靠银保渠道疯狂扩张的“银行系”寿险一哥中邮人寿巨亏110亿背后,正逐渐成为一些农村老人的理财“公敌”。

存款变“年金险”

今年一月,外出务工的老王回到四川老家过年,想备些现金,于是来到镇上的邮储银行营业厅取钱。

可谁想,原本很快就能办完的事,老王却足足花了一下午。

原来,老王遇到了该行一位十分热情的女客户经理,一口一个王哥,她不仅请老王吃了午饭,还开车带老王在镇上兜了一圈。过程中,这位客户经理讲起了自己的“理财经”,她告诉老王,现在她们正在热卖一款年金险产品,几年下来有20多个点的收益,比存款利率高不少,很多买的人都赚了,她自己也买了十多万。

老王是80年代的高中生,今年57岁,但理财知识十分匮乏。这突来的“富贵”他听不大懂,但心想邮储银行是国有大行,不会坑人。犹犹豫豫中,老王还是跟这位客户经理签了保险合同,支付了首年3万保费,为自己买了一份年金险。

晚上,老王看保险合同,对“现金价值”什么的完全是一头雾水,憋不住打电话告诉了儿子小王。小王有些金融知识,逐字逐句把合同条款看完,弄明白了这是一款什么产品,发现其中存在诱导客户购买、夸大收益等猫腻。

小王告诉深蓝财经,这个产品在部分保底的基础上最终收益其实是不确定的,中途退保损失也大。然而客户经理并没有清楚地告知,只是一味夸大收益。

在儿子的一番分析下,老王趁着还有15天的犹豫期,去找这位客户经理把合同解除了,悬着的心才终于放下来了。

“父亲的钱主要存来养老,不排除随时取用,这种产品就不适合。”在小王看来,即使买保险也应该优先考虑重疾险、健康险等基础险种,可惜父亲买不了。他曾建议父亲买高股息银行股比存银行收益高,但父亲一听说是买股票直接就拒绝了,如今买这个保险产品无论是对比红利股还是存银行,都比较鸡肋,至少存银行还能随用随取不赔本。

鸡肋的产品设计

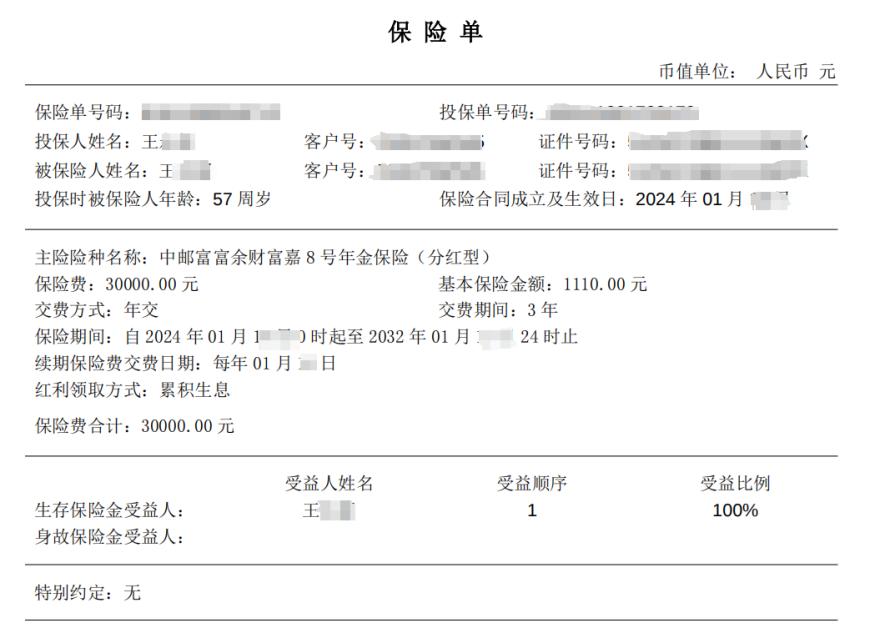

老王买的正是中邮人寿发行的“中邮富富余财富嘉8号年金险(分红型)”(以下简称“财富嘉8号”),要连续3年缴费,约定每年交3万元,总保费9万,保险期间为8年。 财富嘉8号保险合同截图

财富嘉8号保险合同截图

这款产品适不适合老王呢,咱们来看核心条款:

*合同约定,第5年、6年、7年年末,若被保险人仍生存,将给付1110元“生存年金”。那么连续给付3年,便是3330元。

*若第8年保险期届满时仍生存,将按照已交保费的108%给付“满期保险金”。即9万的108%,9.72万元。

简单按单利计算,这两项赔付金期满时总的收益率是11.7%,对应年化收益1.46%。

*但如果保险期间被保险人身故,将只按照已交保费与身故时现金价值的较大者给付“身故保险金”,合同效力终止。

这是什么意思呢?

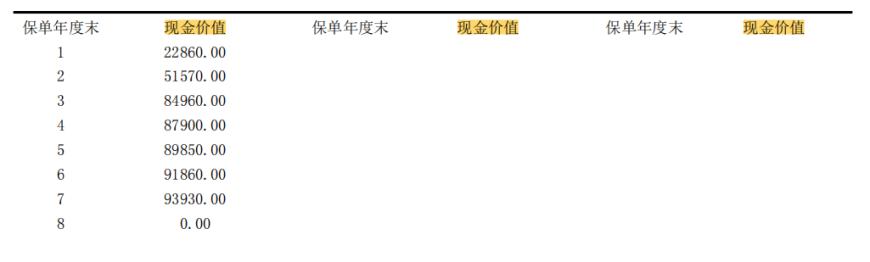

首先得理解什么是现金价值,现金价值就是指中途退保能拿回来的钱。好在,合同是载明了现金价值表的。例如,第二年末要退保,此时已交保费6万元,但只能拿回来51570元,实际损失8430元,可见现金价值很低。被扣留的钱一般都被保险公司用来支付业务员佣金、运营费用了。 财富嘉8号保险合同截图

财富嘉8号保险合同截图

按照孰高原则,假如被保险人在第6年前身故,保费比现金价值高,则将退回保费,但也仅仅是退保费,资金都被保险公司白白占用了数年,只有活到第6年及之后才能赚回一些收益。更亏的是,如果第6年前退保的话,只能拿到更低的现金价值。

*此外,合同明确保单红利分配的额度是不确定、不保证的。

实际上,像这类分红型年金险,具体怎么分红,即取决于保险公司的投资结果又取决于其分红的意愿,不能保证,也不透明。

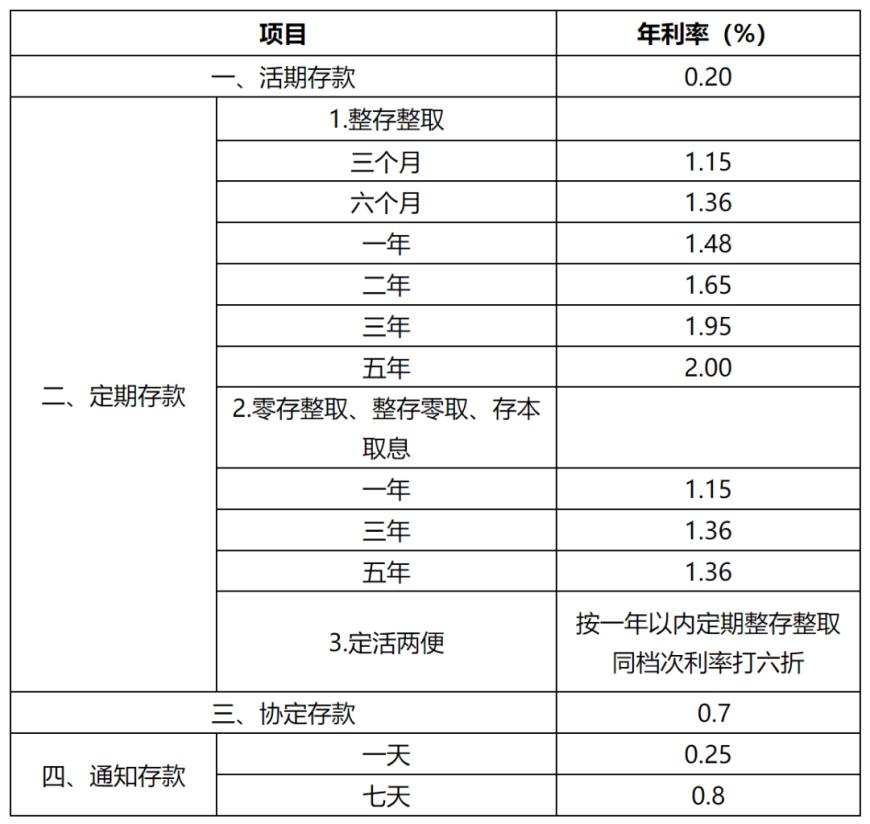

总结来看,财富嘉8号持有至满期本身有一部分保底收益,但是算下来年化收益率只有1.46%,远远不如目前5年期银行定期存款利率2%,甚至也不如1年期存款利率,城商行的存款利率就更追不上了。而且中途退保损失确实较大。

邮储银行公布的存款利率基准

至于它的分红就更难指望了。客户经理口头说的20多个点的收益是参照了过往比较好的分红记录,但过去不等于未来。在投资收益率下行的年代,保险公司净利润每况愈下,用来分红的可分配盈余自然也是下降趋势,况且中邮人寿表现出来的投资能力让人不敢恭维,去年巨亏110多亿,“三差”都不理想,能有多少分红?

小王的担忧确实很有道理。

代理乱象丛生

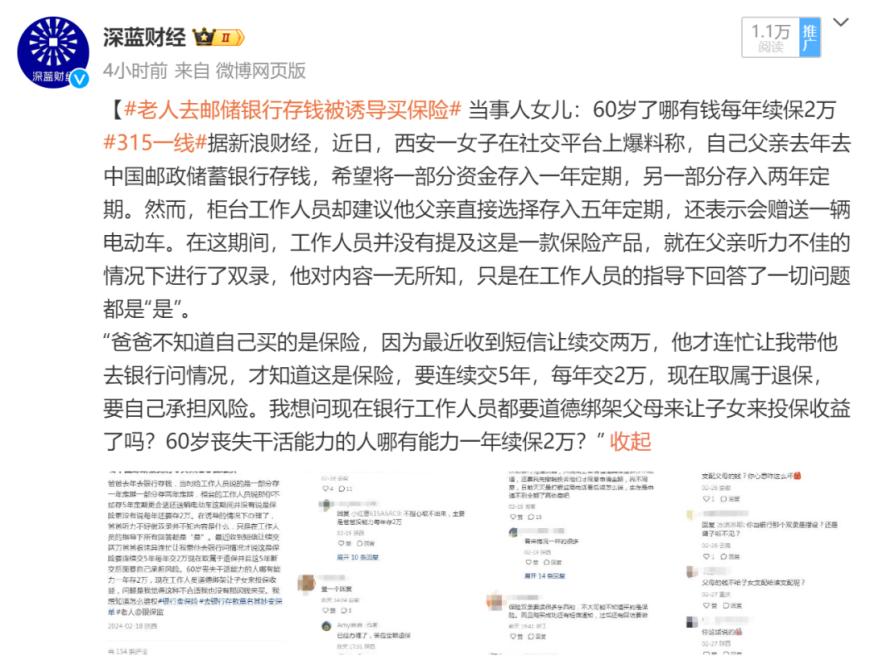

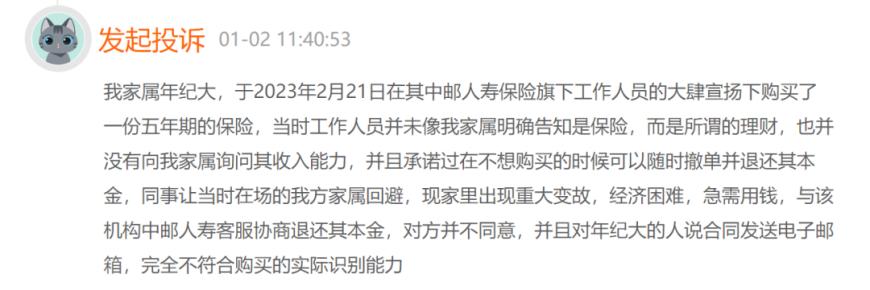

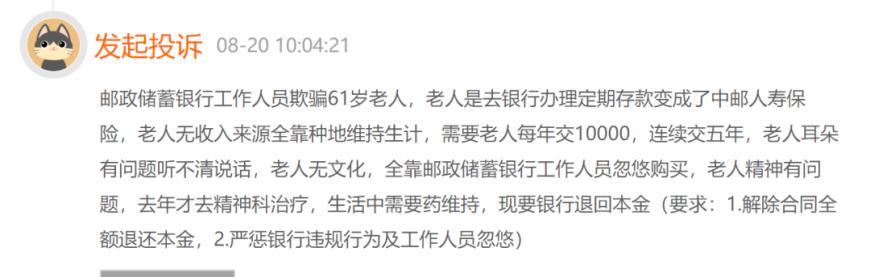

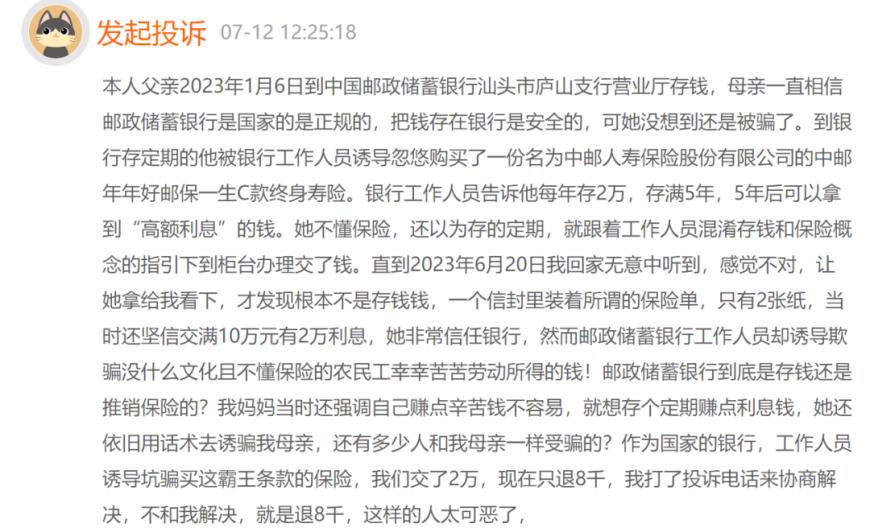

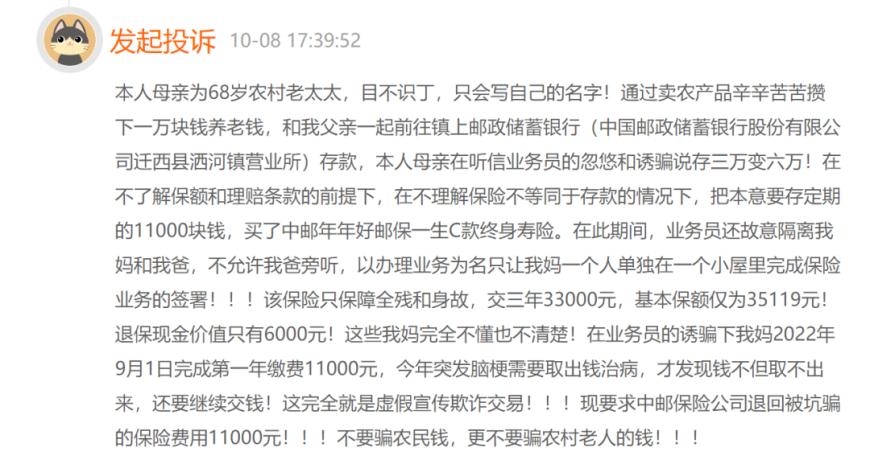

老王解除合同以及老年人去存钱反被诱导买保险的事情,对中邮人寿来说已不鲜见。 在黑猫投诉平台,不少人投诉,中邮人寿旗下的工作人员并未根据客户的适配性售卖保险产品,存在诱导欺骗老年客户购买保险,客户要求退保时不退或者少退本金,中招的不少是农村老人。

在黑猫投诉平台,不少人投诉,中邮人寿旗下的工作人员并未根据客户的适配性售卖保险产品,存在诱导欺骗老年客户购买保险,客户要求退保时不退或者少退本金,中招的不少是农村老人。

为什么中邮人寿的保险产品能在邮储银行大行其道,甚至不惜靠着邮储银行的公信力诱导客户购买呢?

为什么中邮人寿的保险产品能在邮储银行大行其道,甚至不惜靠着邮储银行的公信力诱导客户购买呢?

因为它们是一家人。

公开资料显示,中邮人寿保险股份有限公司成立于2009年,注册资本286.63亿元,控股股东中国邮政集团有限公司合计持有其75.01%股份。而中国邮政亦是邮储银行(A股601658,港股01658)的控股股东,所以邮储银行和中邮人寿算是“亲兄弟”,二者在业务上有不少合作。

依托“大树”邮政集团和邮储银行的庞大网点,中邮人寿保险收入近年来实现快速增长,成为名副其实的“银行系”寿险一哥。2023年其保费收入1098.66亿元,同比增长20.16%,成为继中国人寿、平安人寿等寿险“老七家”之外,第八家保费规模破千亿的险企。

而通过代理中邮人寿的保险,邮储银行财富管理业务也实现了较快的发展,符合其零售银行转型的方向。去年半年报显示,2023年上半年,邮储银行代理长期期交新单保费810.09亿元,其中代理中邮人寿保险实现的收入为24.76亿元,同比增长112%。

因此,客户的投诉,这个锅似乎应该首先由邮储银行来背。想想一家总资产超过15万亿、个人客户超6.5亿的大行,如果在代销保险上不合规审慎,将有多少人“上当受骗”?

当然,更深层次涉及的产品本身合规性、产品培训等,中邮人寿的责任更是逃避不了的。

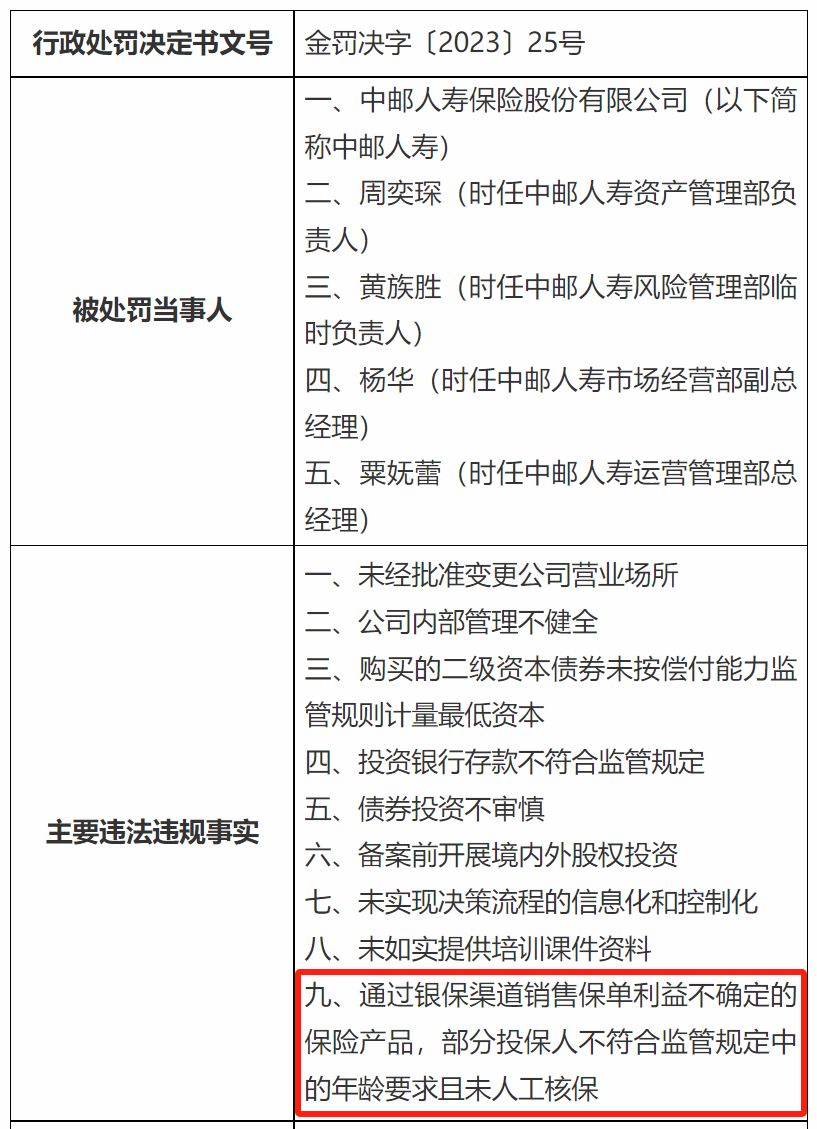

2023年12月1日,国家金融监督管理总局披露的罚单显示,中邮人寿存在9项主要违法违规事实并罚款147万元,4名相关责任人被罚。这份罚单暴露的问题不小,如中邮人寿存在“通过银保渠道销售保单利益不确定的保险产品,部分投保人不符合监管规定中的年龄要求且未人工核保”,“未如实提供培训课件资料”,“债券投资不审慎”。

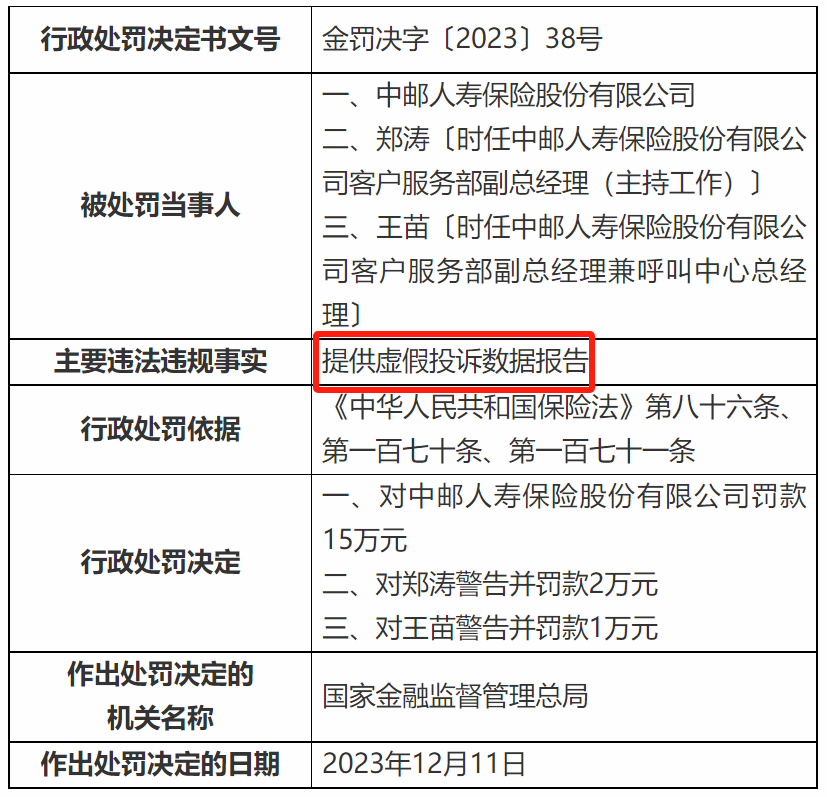

更搞笑的是,为了粉饰太平,中邮人寿居然还提供虚假投诉数据报告,不过这没能逃过监管层的“火眼金睛”。就在上述处罚同月,中邮人寿时隔14天便又收到了新罚单,被罚款15万元,两位相关业务主管一同受罚。

爆亏上百亿

无论是大量的投诉还是纷至沓来的罚单,都反映出中邮人寿的疯狂扩张隐患不小,更直接的一个指标是看退保金。

数据显示,2019年至2022年,中邮人寿的退保金分为123.68亿元、33.02亿元、125.4亿元以及68.06亿元,一直居高不下。

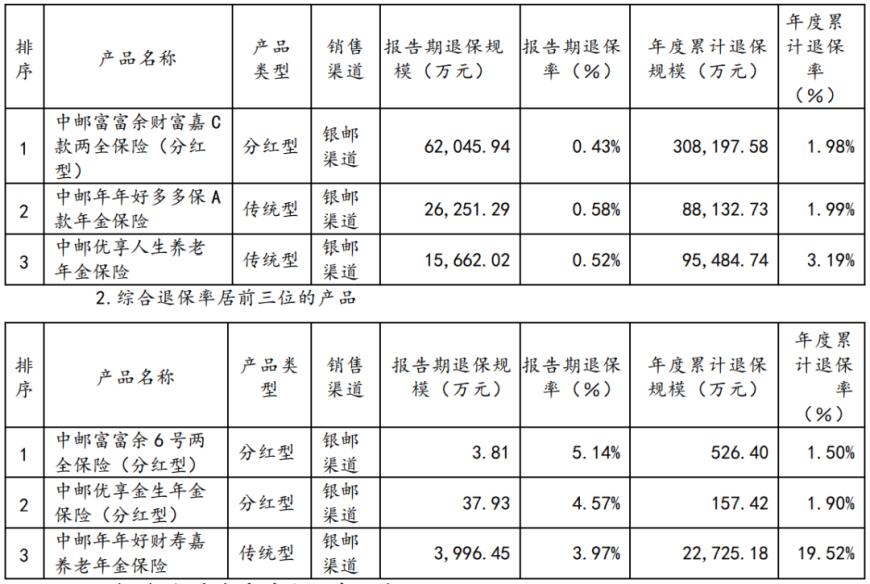

2023年四季度偿付能力报告显示,中邮人寿退保金额居前三位的产品均为银邮渠道销售产品,其中,中邮富富余财富嘉C款两全保险(分红型)年度累计退保规模高达30.82亿元。 有业内人士直言,中邮人寿主要售卖的年金险、增额寿险,这类保险在日常销售中也常被消费者视为理财产品的替代,有着“轻保障”、“重理财”的特点;而对于保险公司来说,业务价值率低、对资本占用消耗严重,且面临着较大的到期付给压力和流动性考验。

有业内人士直言,中邮人寿主要售卖的年金险、增额寿险,这类保险在日常销售中也常被消费者视为理财产品的替代,有着“轻保障”、“重理财”的特点;而对于保险公司来说,业务价值率低、对资本占用消耗严重,且面临着较大的到期付给压力和流动性考验。

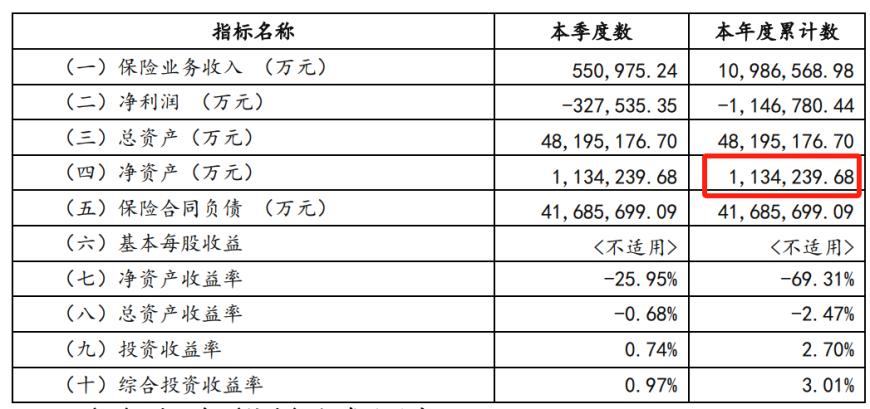

从业绩来看,2023年,中邮人寿净利润为-114.68亿元,成为非上市险企中的“亏损王”,一把亏掉了过去九年来的全部利润,甚至还要倒贴。 可见中邮人寿建立在银保渠道上的快速扩张,拉保费易、赚收益难。渠道千方百计拉来的保费,不仅没能给公司带来利润,反而爆亏。

可见中邮人寿建立在银保渠道上的快速扩张,拉保费易、赚收益难。渠道千方百计拉来的保费,不仅没能给公司带来利润,反而爆亏。

中邮人寿也进行了一些解释,称2023年公司出现亏损主要是受准备金折现率和投资收益不及预期的影响。其中,因准备金折现率就直接减少了利润112.1亿元,这是由于新会计准则带来的影响。

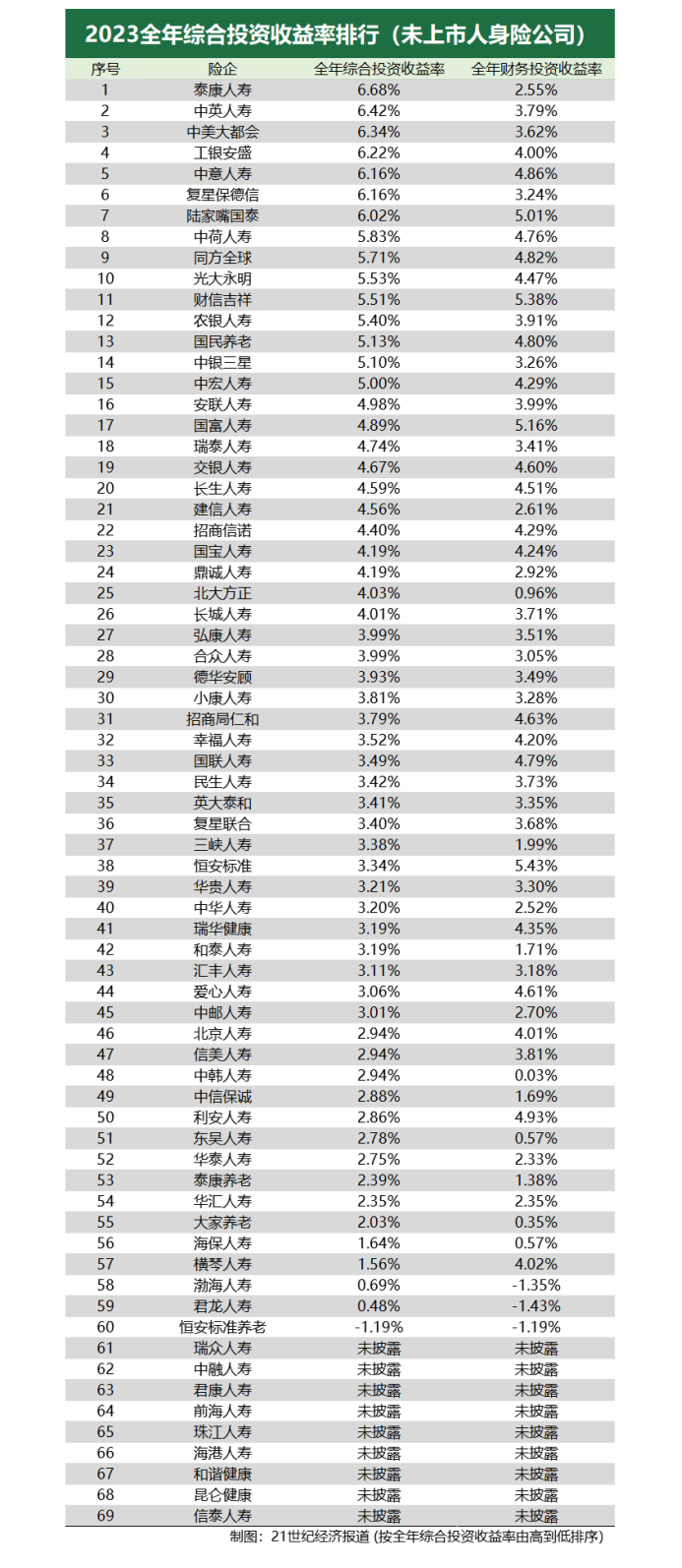

但是,投资收益欠佳带来的“利差”骤降也不容小视。2023年股市波动较大,中邮人寿表现出来的投资能力不容乐观,全年净资产收益率-69.31%,投资收益率2.70%,综合投资收益率3.01%,不仅显著低于其近三年的平均水平,在全行业也是倒数的水平。

可以说,疯狂扩张的中邮人寿已经走到了亟需转型的十字路口。