凌鹏:股价判断正确的关键在哪儿 要明白二次映射

金融界网站 2018-08-10 08:46:40

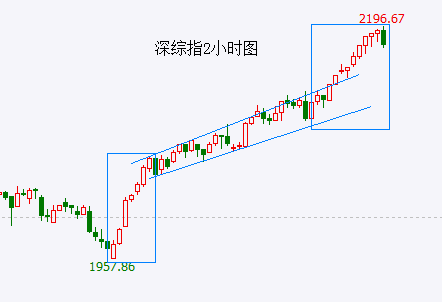

在A股做周期品研究员确实挺悲催的,因为即便看对价格、跟住数据,也未必能判断对股价,有时候甚至会适得其反。时至今日,很多微观的数据依然良好,挖掘机月月超预期,商品黑色链和化工品期货都已经创新高,但A股周期股表现非常面,中间甚至跌了一大波。究其根本,A股,除了微观数据到基本面的一次映射外,还有基本面到股价的二次映射。很多人天然的认为,这两次映射是统一的,在商品的世界或许如此,但在A股,特定的时间内,并不一定,有时候甚至南辕北辙。这就导致很多A股的周期品研究员无所适从,因为他同时还必须是一个宏观研究员、策略研究员。难怪去年,一个资深的地产研究员曾抱怨:过去两年三四线城市的加杠杆导致了香港内房股史诗般的行情,但A股还要考虑政策、人心、博弈···· · ·股价很面,累的要死!

其实这种困惑我在2010年就有过,也促使我的思想和方法突破,从《策略思考》到《宽体策论》。彼时,刚经过2008年的金融风暴和2009年的“四万亿”,市场上有相当一部分人认为中国经济会二次探底。而2010年4月的地产调控和后面三个月的短暂去库存似乎证实了这种观点,所以周期股大跌。但经过认真研究和数据比对,我们认为中国经济非但不会二次探底,反而会走向过热。因为,2008年10月份基建先行、2009年5月房地产投资加码,到了2009年10月代表民间投资的制造业投资也开始启动。银行虽然被限制信贷和表内业务,但非标、理财和表外业务大行其道。干柴烈火、如火如荼,一旦启动,短期停不下来,事物会先按照其固有的模式行进。因此,当时我们认为已经找到了市场巨大的“预期差”,每次数据公布都成为一次较量。每当我为超预期的数据而兴奋,空头总是会冷冷地说一句“下个月数据会变差”。下个月又下个月,这样整整一年多,我虽赢了数据,但输了股价。期间,除了2010年三季度股价短期的反复,周期股确实是一路下跌。直到2011年下半年经济真正见顶回落,周期股估值大幅萎缩,其一方面是股价下跌所致,另外一方面也和业绩超预期有关。和现在何其相似,不是说现在经济有多差,而是大家当心未来经济会很差,只要有这个达摩克利斯之剑在,周期股是很难上涨的,只能赚点业绩超预期的“苦力活”。

所以,微观的数据验证一定要有宏观逻辑的基础。过去两年,在三四线居民加杠杆、海外复苏加速和供给侧的背景下,宏观具备了向上的逻辑,不管这种逻辑从长期看是否健康可持续,但数据上确实带来了两年GDP从6.5%到6.9%。在这样一种大背景下,微观的细活才有意义,股价也会配合。但现在,“去杠杆”和“贸易战”的阴影犹在,即便短期有所缓和,中期似乎难以改善。而经济尚未回落,谁也无法预计最终经济下滑的幅度有多大,这种时候怎能安心买入?

我们花了很多时间写了《策略思考》十八篇文章,并且搭建了一个可跟踪验证的数据库。但你始终要明白,那只是一个跟踪系统,而不是一个判断系统。可能我们所见的都已经反应在股价中,而真正前瞻的唯有宏观逻辑。经过那么多先贤巨匠的打造,宏观自成一系,是可以从逻辑进行推导和预判的。但宏观逻辑的问题是它只是假说,可能错误,即便正确,具体的反应时间也无法判断。所以,就需要微观体系来相互验证。任何一个假说是否正确,不在于其内生逻辑有多完美,而在于其推论能否在现实生活中被观察到,而这只有靠微观的数据跟踪。但即便如此,还是不能改变宏观和微观的本末关系,一定是现有宏观假说,才有微观验证的。两者一旦结合,才能发挥作用。