源乐晟资产创始合伙人吕小九:找到底层的确定

金融界基金 2020-10-09 15:51:47

源乐晟资产创始合伙人、基金经理 吕小九

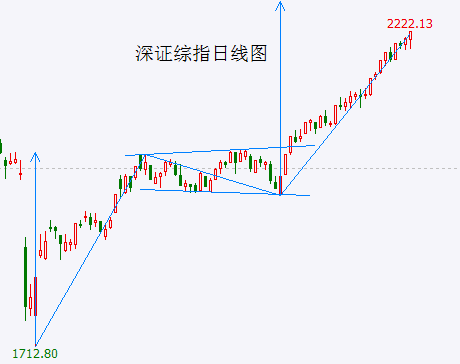

九月份,上证指数在近5年内新高附近震荡,月内下跌超过5%。考虑到自去年以来,消费、医药、科技的龙头公司上涨幅度大,表观估值高,很多投资者开始担心:这些公司是否涨不动了?市场是否将经历较大的调整?接下来是否会发生风格转换以及将转向何种风格?

造成市场短期回调的原因有很多,比如部分股票今年以来确实累计涨幅过大,以及部分资金抱团行为的松动,也有投资者担心美国大选进展对市场的冲击。对于部分估值过高的公司,确实需要一段较长的消化期来等待业绩的兑现,在此期间出现一些震荡再正常不过。

而对于那些表观估值虽然看起来不低(相对于历史均值),但是业绩增长的确定性和持续性很坚挺,特别是经过过去两年的贸易战和经济下行压力以及今年新冠疫情考验而被市场愈发认知的公司,我们很难期待他们出现像样的调整幅度,他们的股价更可能会随着盈利预期的不断兑现和新预期的不断滚动展开,持续创出新高。

“厚厚的雪”可能才是企业分化的底层逻辑

一到两个月的短期市场真的很难说清楚,借用芒格老先生的回答方式,对于这种问题,“回答不知道的人得100分”。事实上,如果我们太在意短期波动的话,反而会失去对长期机会的把握。任何一个企业都不是活在真空中,需求有波动、产业政策时松时紧、竞争对手会有新的促销策略……不可否认这些因素一定会对企业短期的盈利造成影响,所以股价的波动在所难免。

但回顾任意一个长牛股的成长历程,我们可以看到,难道他们是比同业更幸运、免于经受这些骚扰么?并不是,而且事后看来,优秀的企业正是通过在一次次这样的压力测试中不断拉开与其他同行的差距,才逐步建立和巩固自己的行业地位的。“长长的坡”固然重要,但是“厚厚的雪”可能才是企业分化的底层逻辑,是优秀企业穿越波动的核心驱动力。微观层面上,“护城河”的存在与否,以及“护城河”是否仍在不断拓宽才是长期价值得以持续兑现最重要的原因。

投资的重要工作是在不确定中寻找确定性,我们需要把更多的时间花在真正重要且能够搞得更清楚的问题上,而尽量不要在无法搞清楚的事情上多浪费一分钟。事实上,对有些东西回答不知道,并不影响我们在投资上取得长期可观的回报率。

我们有时候确实会遇到业务逻辑非常复杂或者竞争格局完全看不清楚的公司,“重要且目前我们尚无法搞清楚”怎么办?要知道,投资不是体操比赛,不会因为难度系数增加而得到加分,我们完全可以选择把这些公司暂时放入“too hard”分类中。先集中精力到“重要且能够搞得更清楚的问题上”。

投资于“变与不变”的辩证统一

投资就是不断比较价值和价格的关系。其中,价格是客观可见的,所以投资的工作重点就是对标的公司的评估价值,即定价能力。价值是未来自由现金流的折现,但这是个结果,盈利或现金流的来源是业务,而业务的背后是人——决策人和执行人。财务指标会时有波动,业务组合也可能持续调整,但背后的人及团队的风格和调性却更具稳定性。

“业务都是人干出来的”,从这个角度也可以帮助我们去理解所谓“优秀企业的优秀是有‘惯性’的”,正是得益于人和团队身上更稳定的特质,才使得优秀的企业能够把各种的变化转变为进一步增强自己市场地位的机会。我们认为,这可能就是巴菲特强调的“要投资不变”和另外一些投资大师强调的“要投资于变”之间的辩证统一。

比如我们在研究某生活服务提供商时,发现其业务边界在不断延伸,甚至存量业务的经济模型也在持续变化。如果此时我们纠结于“变”就可能无从下手,但是如果回到不变的“提供更丰富的、更具性价比的生活服务便利性”和“强大的把新业务构思快速推进和快速迭代的执行能力”上,对该公司的研究就会相对“简单”些。

再比如某电子制造服务企业,在过去的十来年中,不可避免地也遭遇了多次客户砍单、劳动力成本上升、季度出货不及预期等负面事件影响,但是只要确认其核心决策人及管理团队在组织激励设计、底层技术研发方向和超大规模劳动力管理等方面的重视和持续精进没有变化,全球消费者对更优质的电子产品的需求不会变化,那么该公司的长期价值创造能力的兑现就是一个相对确定的预期。简单的说,我们通过努力找到底层的确定性来穿越表层的不确定性。

经济“双循环”下的结构性机会

中共中央政治局9月28日召开会议,决定中国共产党第十九届中央委员会第五次全体会议于10月26日至29日在北京召开。按照惯例,“十四五”规划的政策基调将在此次会议确定。与以往不同,“十四五”时期将是中国在全面建成小康社会、实现第一个百年奋斗目标之后,开启新征程的第一个五年。在百年未有之大变局下,中国将面对更多逆风逆水的外部环境,如何开启新的发展阶段,将是我们思考下一步投资线索的重要背景。

其实,8月底以来,习总书记先后主持了经济、社会、科学、教育、文化、卫生、体育等多领域专家及基层座谈会,已经在为“十四五”规划的编制做铺垫。

其中,我们认为市场已经广泛讨论的经济“双循环”是理解未来结构性机会的关键词,正如2016年前后提出的“供给侧改革”,影响了过去五年的投资思路一样。对这一问题,我们有一些初步的理解:

第一,在部分领域的供给端,要推动实现国产替代;

第二,在部分领域的供给端,要实现产品或服务的品质提升,满足国内消费者持续的消费升级需求,吸引消费回流;

第三,在部分领域的需求端,要通过收入分配、完善社保体系等改革,提高中低收入居民的可支配收入,释放这一广泛的内需潜力。

我们认同马云的观点,中国内需的最大机会在于中国那些百万人口的小城镇,这一城市规模带来的消费潜力远远没有被挖掘。

作者简介:吕小九,源乐晟资产创始合伙人、基金经理。南开大学商学院学士、北京大学硕士。曾先后就职于中国人寿、中信证券、交银国际,多次获得“新财富”、“水晶球”最佳分析师等荣誉。