App内打开

App内打开

10秒看完全文要点

10秒看完全文要点

来源:郁言债市

01

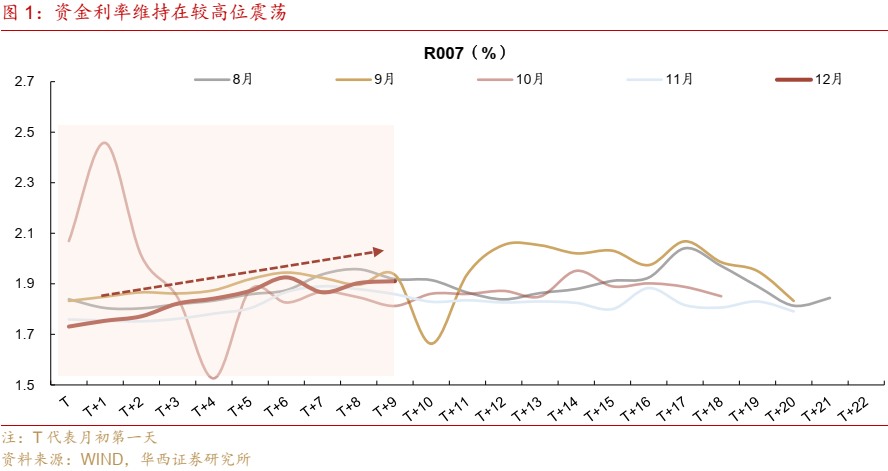

资金利率仍然在较高位震荡

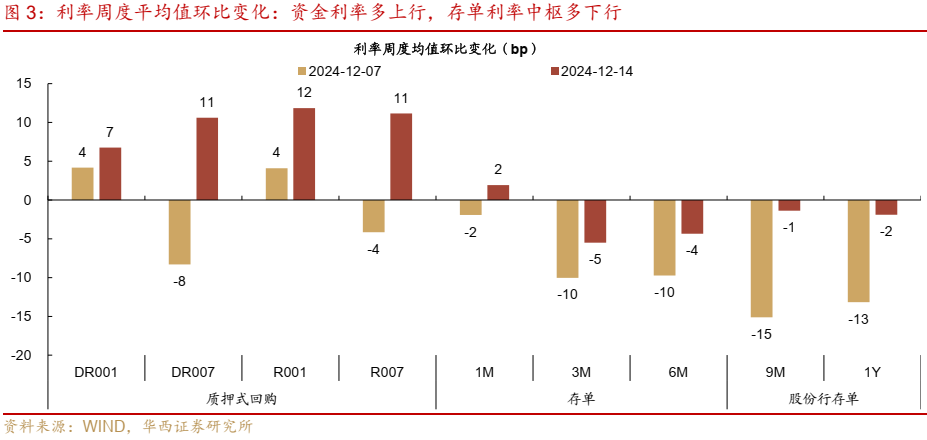

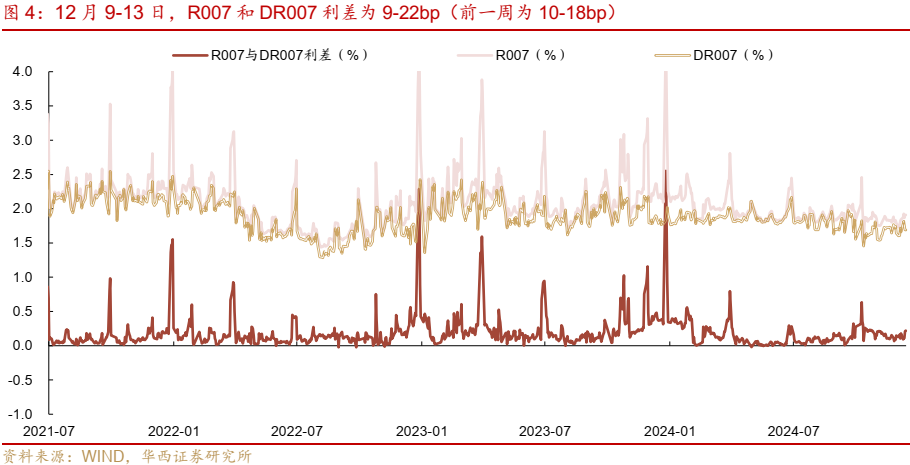

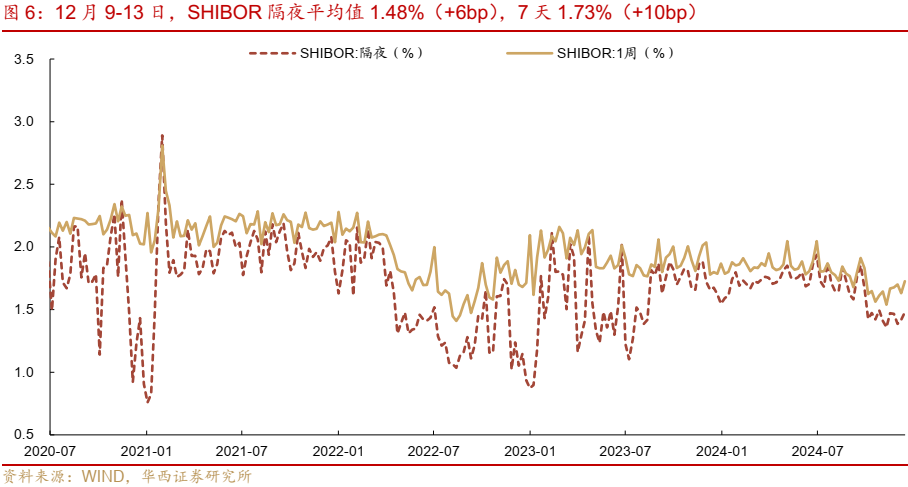

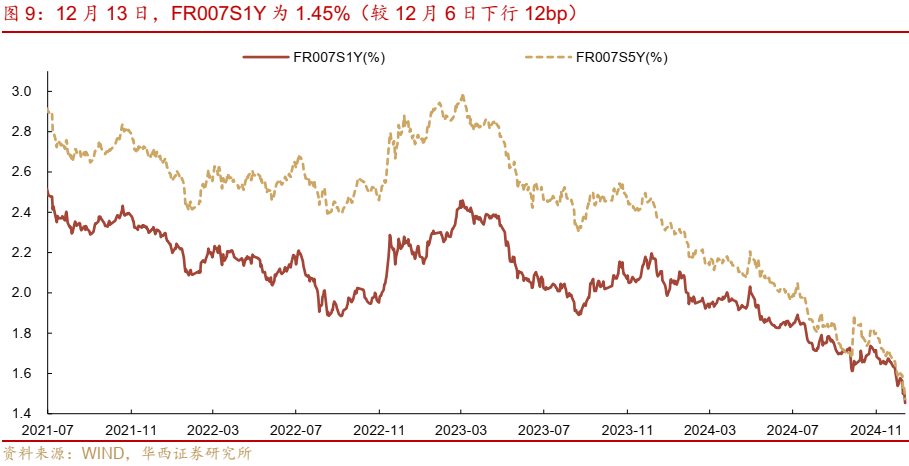

资金利率中枢抬升。12月9-13日, DR001、R001从周一的1.52%、1.69%下行至周五的1.42%、1.63%,周五单日分别下行7.9bp、5.0bp,不过二者周均值分别较前一周上行7bp、12bp。DR007从周一的1.78%上行至周二的1.82%,周五下行至1.69%,R007从周一的1.87%上行至周二的1.93%,周五震荡下行至1.91%,二者周均值均上行11bp。资金分层现象变化加大,R007和DR007利差周内维持在9-22bp,前一周利差则在10-18bp。

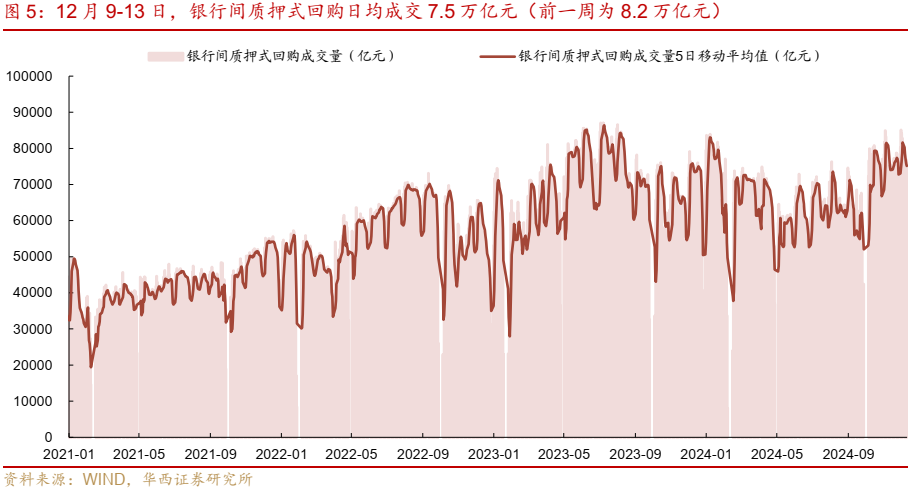

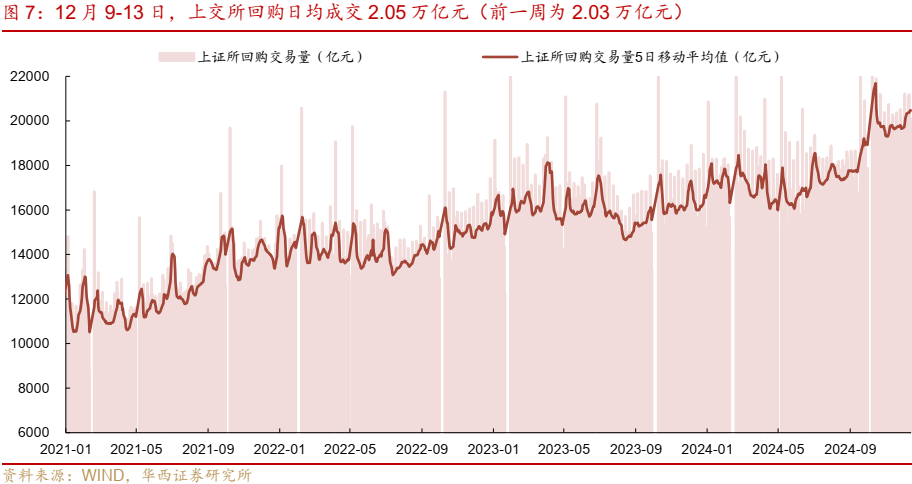

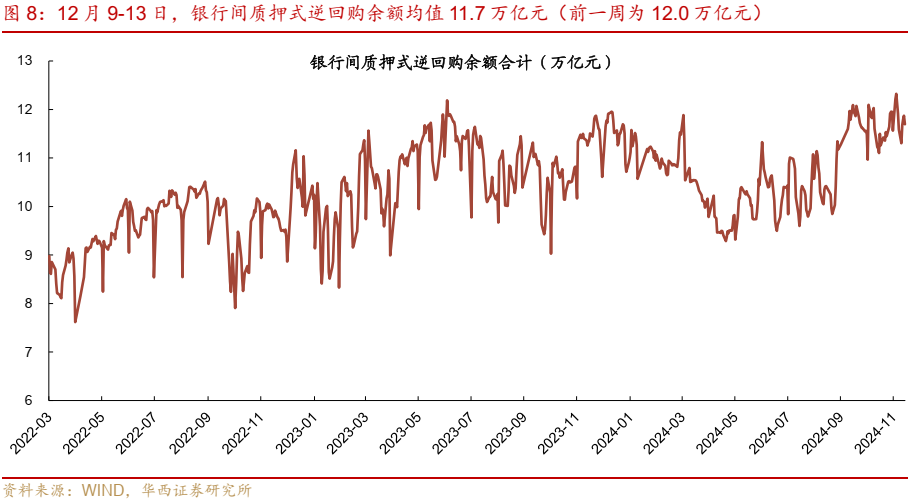

从资金供需结构来看,银行体系净融出回落至4.5万亿左右,非银杠杆仍处今年以来显著高位。供给端,12月9-13日,银行体系日均净融出4.5万亿元(前一周为5.0万亿元),从周一的4.2万亿元左右先升至周三的4.7万亿元,周五又回落至4.4万亿元,其中主要是大行净融出有所下降,日均净融出降至4.2万亿元(前一周为4.6万亿元),其他银行日均净融出也小幅降至3227亿元(前一周为3469亿元)。总体来看,银行端资金供给回落,不过仍处于相对充裕的状态。需求端,加总基金、理财、保险、其他资管产品和券商自营五类重点非银机构来看,日均净融入资金规模为6.5万亿元(前一周为6.6万亿元),仍处于今年以来显著高位。

资金利率仍然在较高位震荡,从影响因子来看,一是政府债缴款仍然维持在较高位,本周(12月9-13日)净缴款仍然达到7000亿+,11月中旬以来政府债净缴款累计2.9万亿元,根据金融时报披露的信息,“融资平台等主体拿到专项债资金后,大部分会在10-20天左右归还债务”,推算此前发行的政府债仍有大量未通过财政支出释放,因此对资金面仍有扰动;二是央行并未开始大量投放中长期资金,本周(12月9-13日)仅通过短期逆回购净投放1844亿元;三是税期准备期,也对资金面存在扰动。

尽管资金面并未转松,但行情由长及短,存单也在抢跑宽松预期,曲线牛平。12月13日相对6日,3个月、6个月、9个月和1年期存单到期收益率分别下行6bp、9bp、9.5bp和10.5bp,曲线形态倒挂,主要是本轮行情由长及短启动,长期限存单更多跟随长端定价,往后短期限存单或存在更多收益机会。由于本轮长端利率行情快而极致,带动10年国债和1年存单收益率从前一周的24bp左右快速下行至14bp,相对滞后的存单年内仍有进一步的补涨空间,尤其是12月最后两周,中长期资金释放有望带动资金面转松。从今年的情况来看,10年国债和1年存单收益率利差中枢多在20-30bp左右,按照当前10年国债收益率1.78%估算,年内1年存单至少可以下行至1.5-1.6%附近,即仍有5-15bp左右的下行空间。

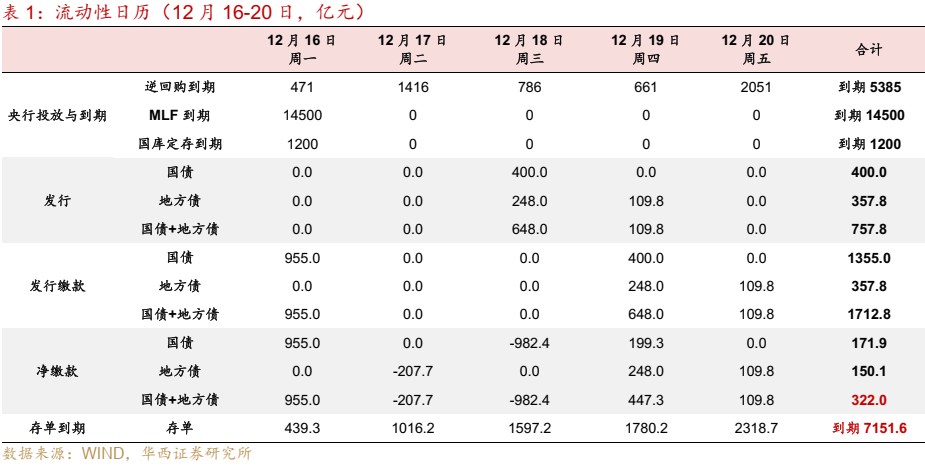

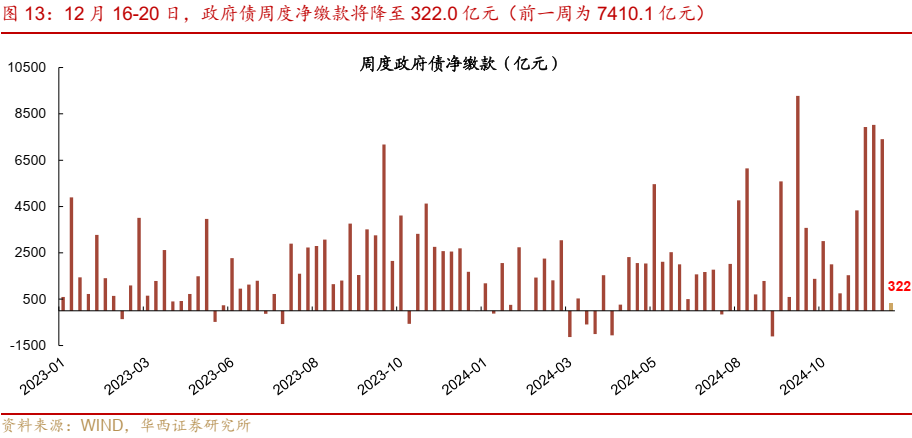

往后看资金面,下周(12月16-20日)正式进入税期,叠加16日大额MLF到期14500亿元,可能会带来短期资金缺口。不过12月并非缴税大月,同时按照前几个月的经验,大额MLF到期的同时央行可能会采取大额逆回购(包括买断式逆回购)、买卖国债等形式对冲,最后两周或也是降准的窗口期,且政府债单周净缴款规模大幅下滑至322亿元。资金面利好因素仍然偏多,预计资金利率大幅上行的概率不大,可能维持当前均衡略偏紧的状态,R007或在1.8-1.9%附近。如果降准落地,将助力资金面进一步转松。

12月16-20日,资金面关注的因素:

第一,16日为税期截止日,17-18日税期缴款,关注资金面波动;

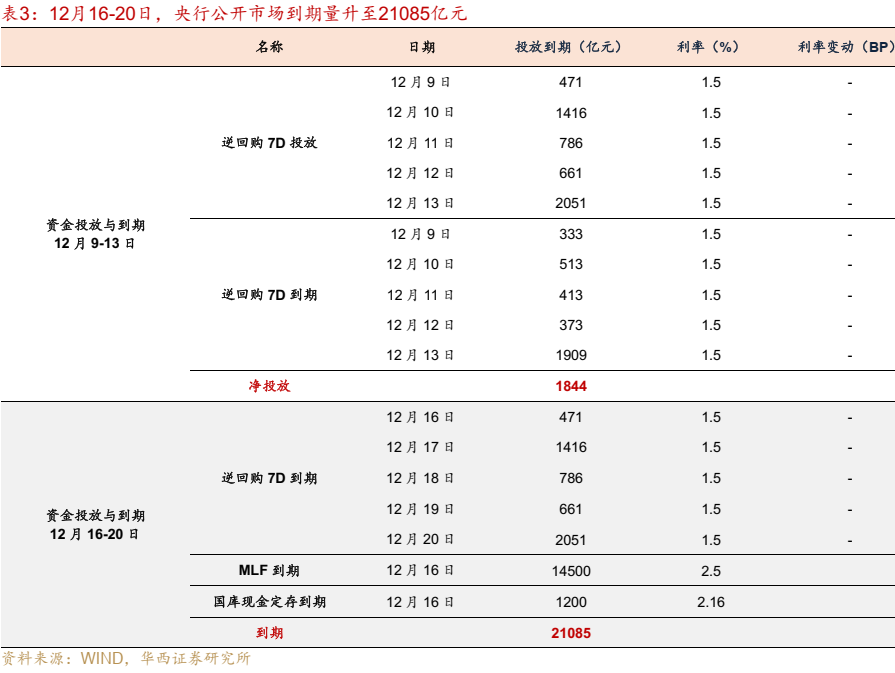

第二,全周逆回购到期5385亿元,MLF到期14500亿元,国库现金定存到期1200亿元,关注MLF集中到期形成短期资金缺口对资金面的扰动;

第三,政府债净缴款322.0亿元,缴款规模显著下降;

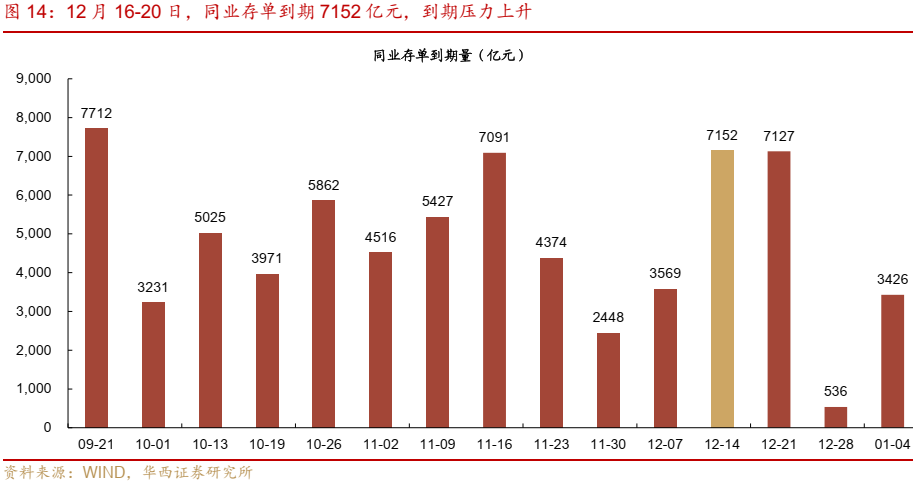

第四,同业存单到期7151.6亿元,高于前一周的3569.4亿元,到期压力上升。

02

超储更新

10月末超储约3.2万亿元。11月1-30日,公开市场和MLF累计净投放0.3万亿元(包括买断式逆回购0.8万亿元、买入国债0.2万亿元),政府债净缴款1.5万亿元,合计影响超储下降约1.2万亿元。11月末超储情况还需财政支出相关数据。

12月9-13日,央行净投放1844亿元,其中逆回购投放5385亿元,到期3541亿元,政府债净缴款7410.1亿元。

12月16-20日,央行逆回购到期5385亿元,MLF到期14500亿元,国库现金定存到期1200亿元,政府债净缴款322.0亿元。

03

公开市场:到期量达21085亿元

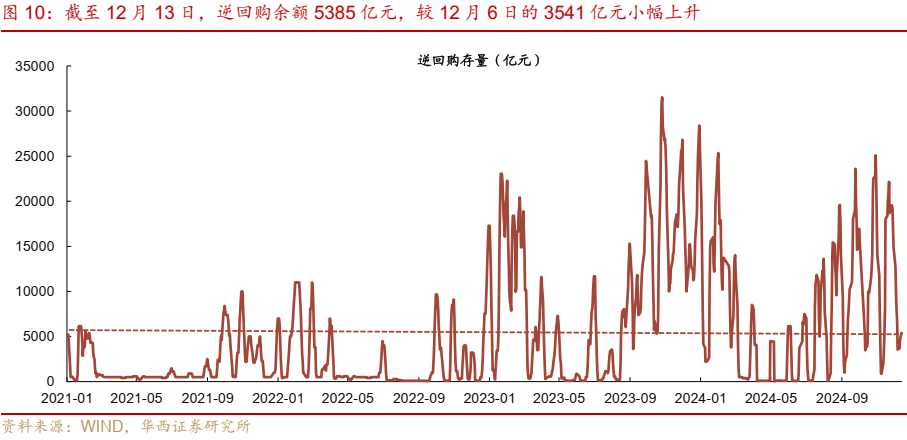

12月9-13日,央行净投放1844亿元,其中逆回购投放5385亿元,到期3541亿元。截至12月13日,逆回购余额5385亿元,较12月6日的3541亿元上升。

12月16-20日,央行逆回购到期5385亿元,MLF到期14500亿元,国库现金定存到期1200亿元,共计21085亿元。

04

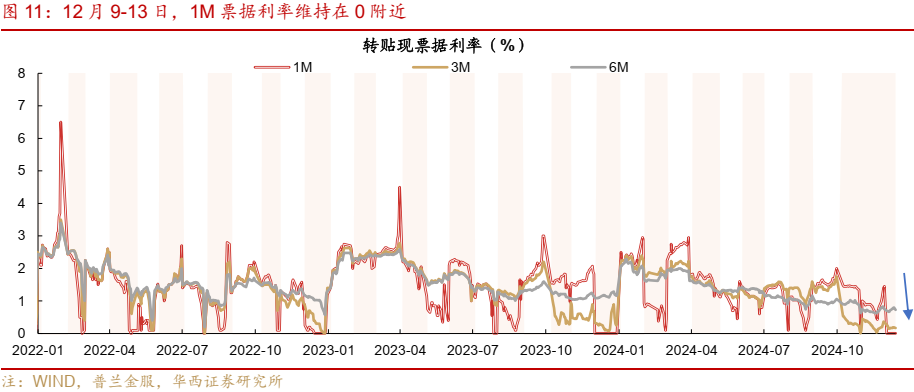

票据市场:1M票据利维持在0附近,大行继续买票

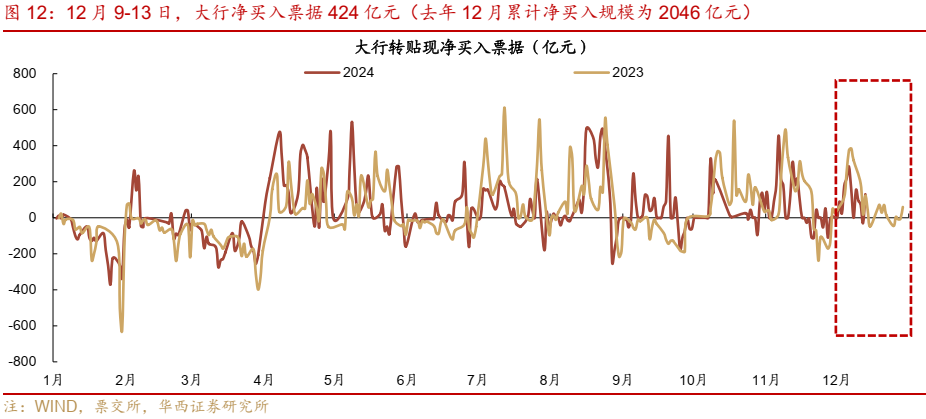

12月9-13日,1M票据利率维持在0附近。12月13日相对12月6日,1M票据利率仍维持在0.01%,3M票据利率维持在0.17%,6M票据利率上行2bp至0.73%。大行继续净买入票据。12月9-13日,大行净买入票据424亿元,12月累计净买入票据1373亿元。(去年12月累计净买入规模为2046亿元)。票据零利率持续,反映出信贷投放可能仍然没有趋势性的修复。

05

政府债:12月16-20日,净缴款322.0亿元

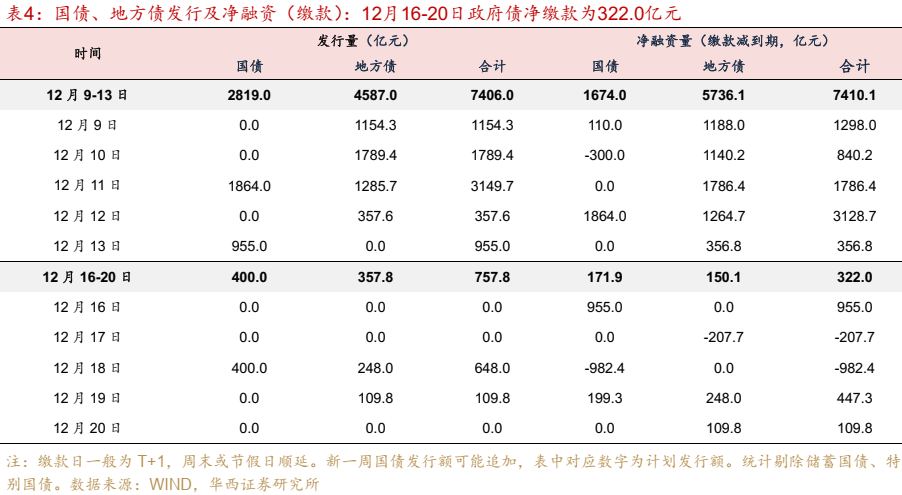

政府债净缴款规模将大幅降至322.0亿元。12月16-20日,政府债计划发行757.8亿元,其中国债400.0亿元,地方债357.8亿元。按缴款日计算,12月16-20日,政府债净缴款为322.0亿元,低于前一周的7410.1亿元,净缴款规模显著下降。

06

同业存单:净融资5978亿元,存单利率下行

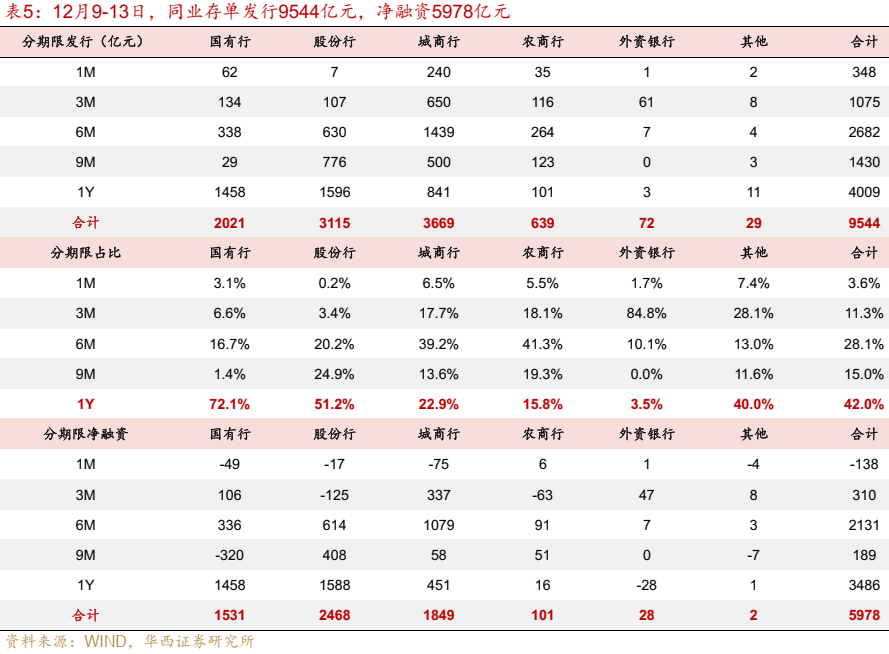

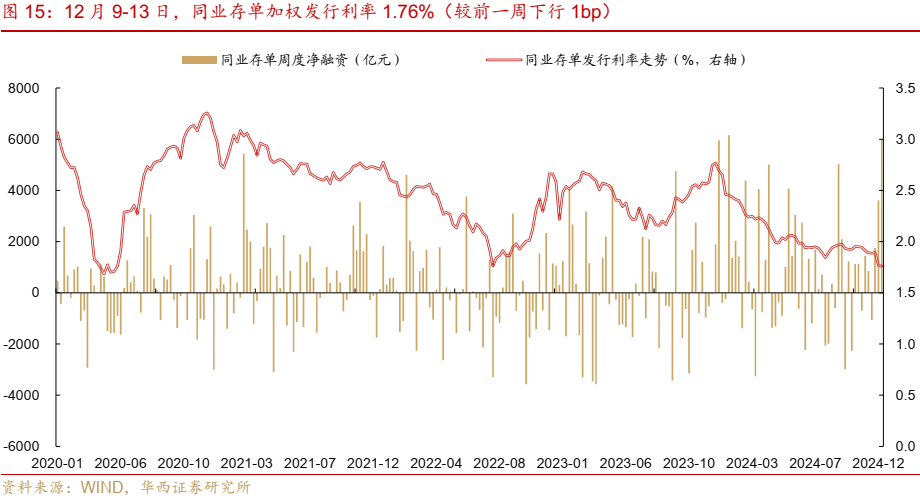

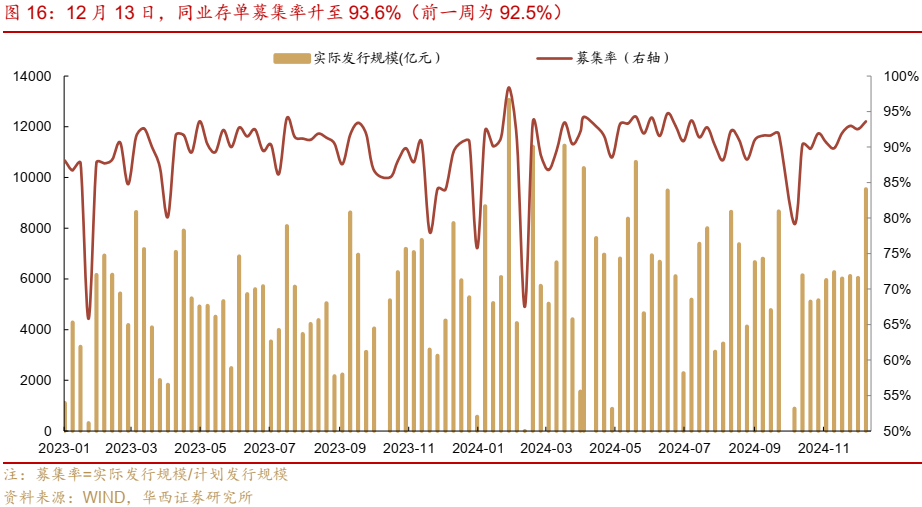

同业存单净融资规模上升。12月9-13日,同业存单发行9544亿元,净融资5978亿元。12月2-6日,同业存单发行6051亿元,净融资3605亿元。募集率方面,同业存单募集率升至93.6%,前一周为92.5%。

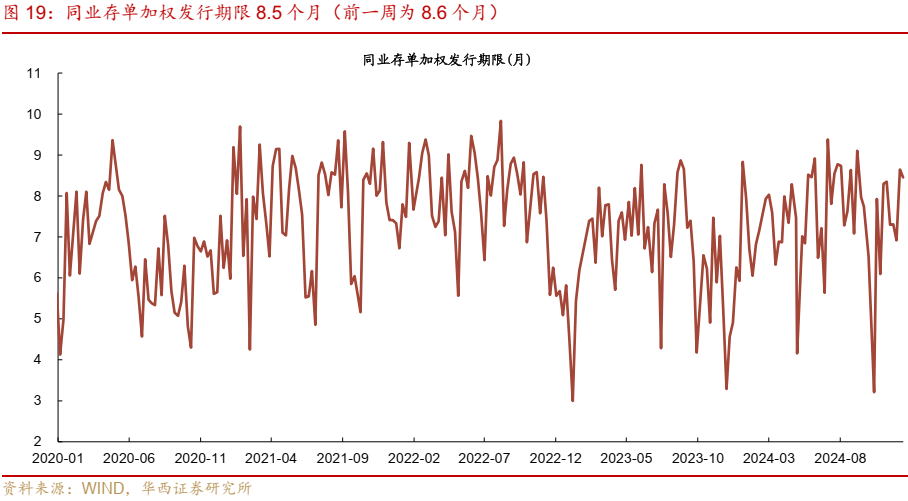

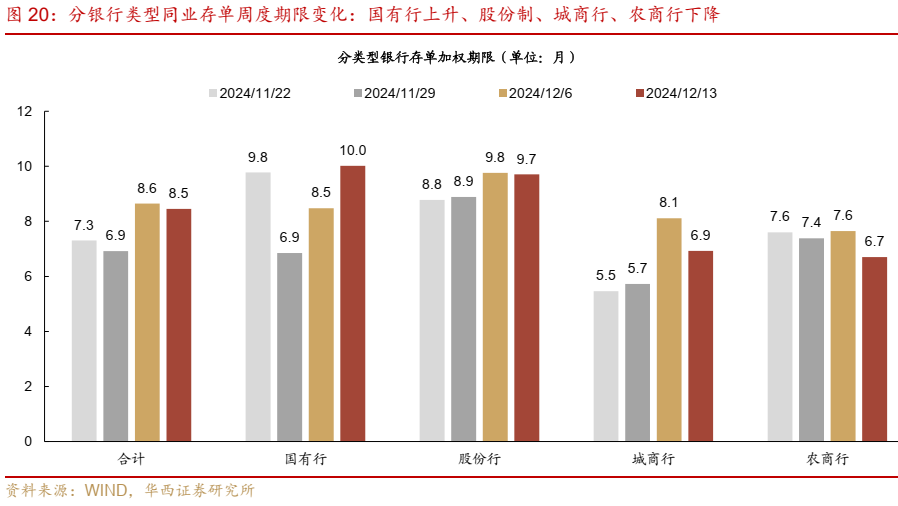

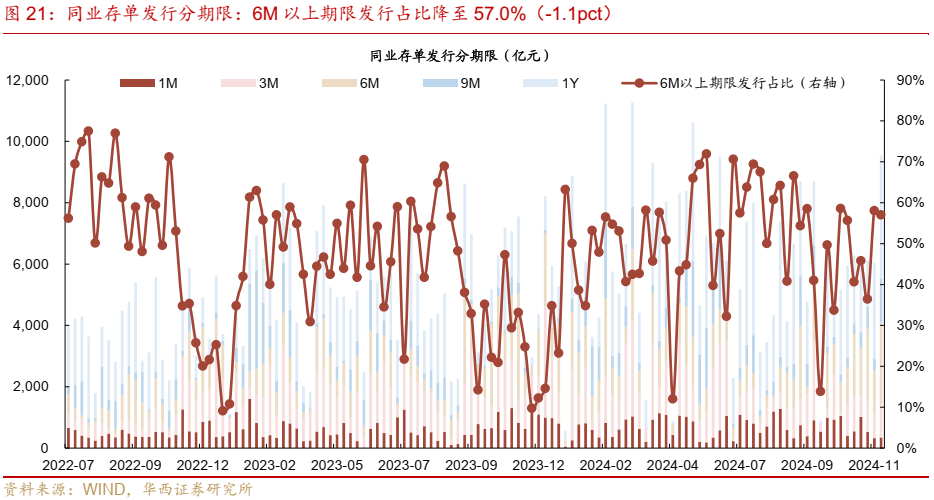

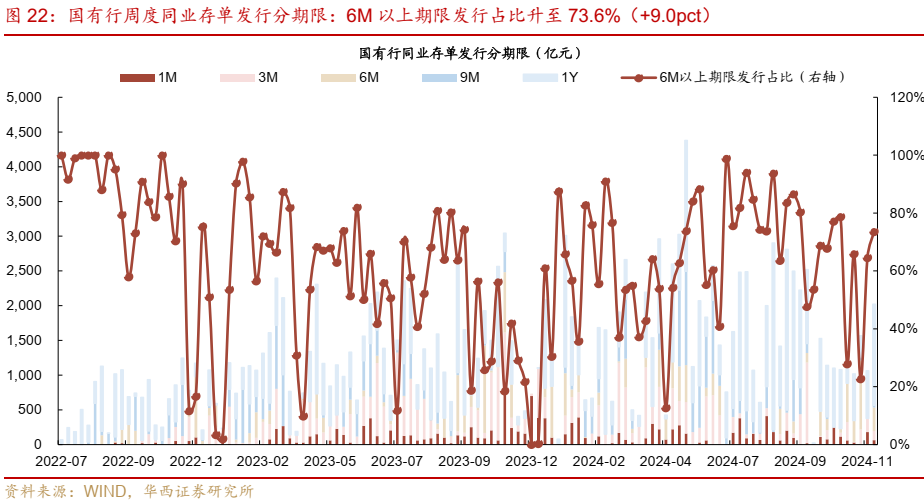

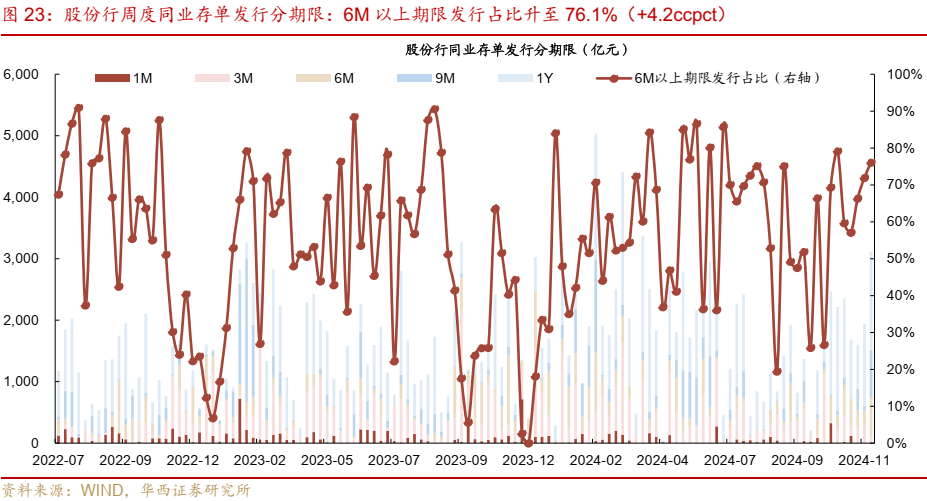

存单加权发行利率下行,发行期限小幅缩短。12月9-13日,同业存单加权发行利率1.76%,较前一周下行1bp。存单加权发行期限8.5个月,前一周为8.6个月,其中,国有行上升,股份行、城商行、农商行下降。主要发行期限是6M和1Y,占比70%,6M以上期限存单占比57.0%(相对前一周下行1.1pct),其中,国有行6M以上期限存单发行占比升至73.6%(相对前一周上行9.0pct);股份行6M以上期限存单发行占比升至76.1%(相对前一周上行4.2pct)。

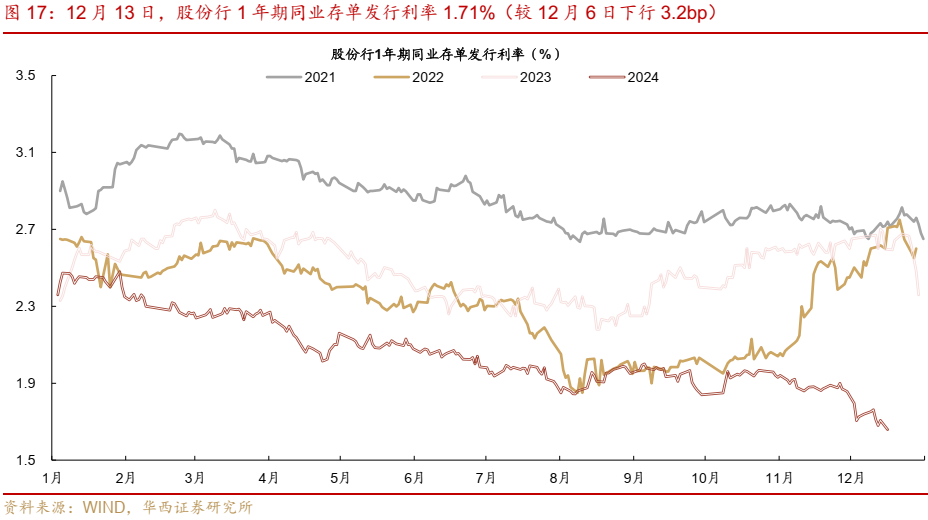

长期限存单利率明显下行。一级市场方面,12月13日相对12月6日,1年期、9个月、6个月、3个月、1个月股份行存单发行利率分别变动-3.2bp、-1.7bp、-2.7bp、+1.0bp、+9.3bp至1.71%、1.71%、1.71%、1.69%、1.71%

未来三周到期压力先升后降。下周到期7152亿元,高于前一周3569亿元,其后两周分别为7127亿元、536亿元。

风险提示:

流动性出现超预期变化。如国内经济数据持续超预期,流动性相应可能出现超预期变化。货币政策出现超预期调整。如国内经济超预期放缓、或海外货币政策超预期变化,国内货币政策可能出现超预期调整。