App内打开

App内打开

10秒看完全文要点

10秒看完全文要点

来源:华泰睿思

核心观点

本轮周期中,受核心城市房价和去化速度下行的影响,房企拿地强度和股价表现之间的正相关关系在23-24年一度出现波折。但我们预计25年核心城市住房量价有望“止跌回稳”,尤其核心地段地价和新房房价有望“稳中有升”,这意味着房企拿地强度和销售、业绩之间的连接有望重新打通,拿地逻辑有望继22年之后再次回归。我们建议投资者以“三好”逻辑来甄选地产股,具备“好信用、好城市、好产品”等元素的房企有望在这轮结构性复苏中脱颖而出。

本轮周期中,房企拿地强度和市值之间的关系一度出现波折

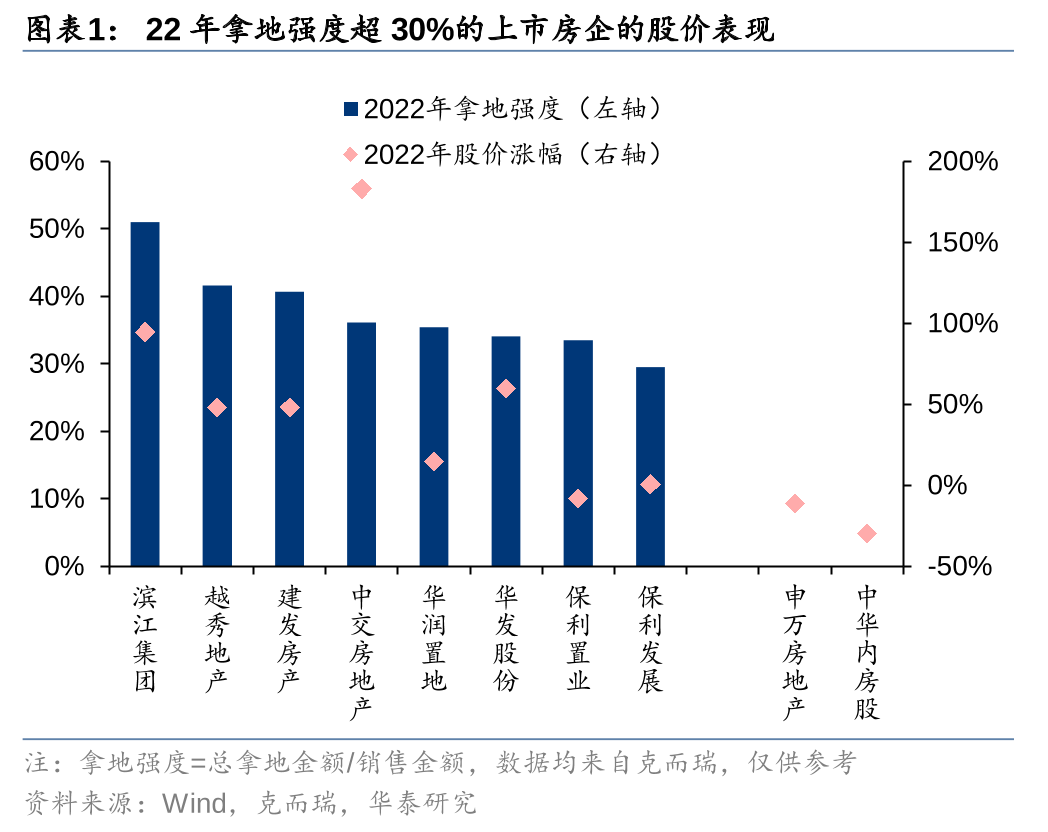

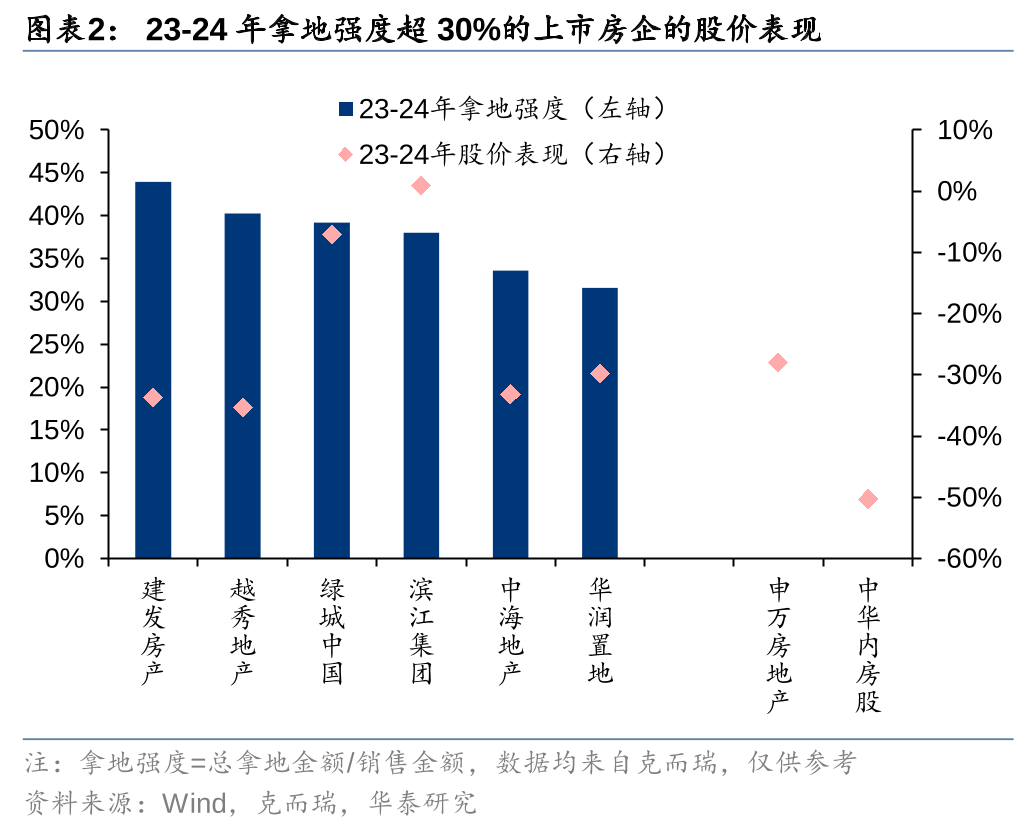

长期以来,拿地强度是市场用于评估房企投拓强度和未来销售、业绩弹性的关键指标,其领先于房企未来的销售乃至业绩,因此往往与房企的发展预期乃至市值存在关联。近年以来,我们观察到拿地强度与房企市值的对应逻辑发生了几次变化:1、第一阶段——21-22年:21下半年开始由于部分民企遭遇信用风险,核心城市土地市场竞争烈度降低,能够在核心城市获取土地的企业一方面能够强化投拓规模,另一方面能改善拿地利润率,市场预期拿地强度高的房企能够兑现更好的销售和业绩表现;因此,22年滨江集团、越秀地产、建发国际、华发股份等房企(拿地强度34%-51%)股价涨幅达到48%-95%,显著跑赢申万房地产指数(-11%)。2、第二阶段——23-24年:由于核心城市房价调整和去化速度逐步下行,房企拿地时预期的销售和利润率兑现难度加大,该选股逻辑逐步失效;我们观察到,23-24年股价调整较大的是拿地强度锐减的民企或混合所有制企业,但主流房企中拿地强度超过30%的6家企业,也有4家23-24年累计跌幅跑输房地产指数(-28%)。

核心城市量价回暖有望推动拿地强度逻辑回归

我们在《积极信号共振,迈过“最坏时刻”》(25.2.26)中指出,25年核心城市有望实现住房量价的“止跌回稳”,尤其核心地段地价和新房房价有望“稳中有升”。这意味着房企拿地强度和销售、业绩之间的连接有望重新打通,拿地强度和市值表现的正相关也有望回归。在“止跌回稳”预期下,我们建议以“三好”逻辑甄选地产股——“好信用、好城市、好产品”:聚焦好城市且具备品质产出能力的房企才能在此轮结构性复苏中脱颖而出,而好信用则是这一切的支撑。

哪些房企近期在积极拿地?

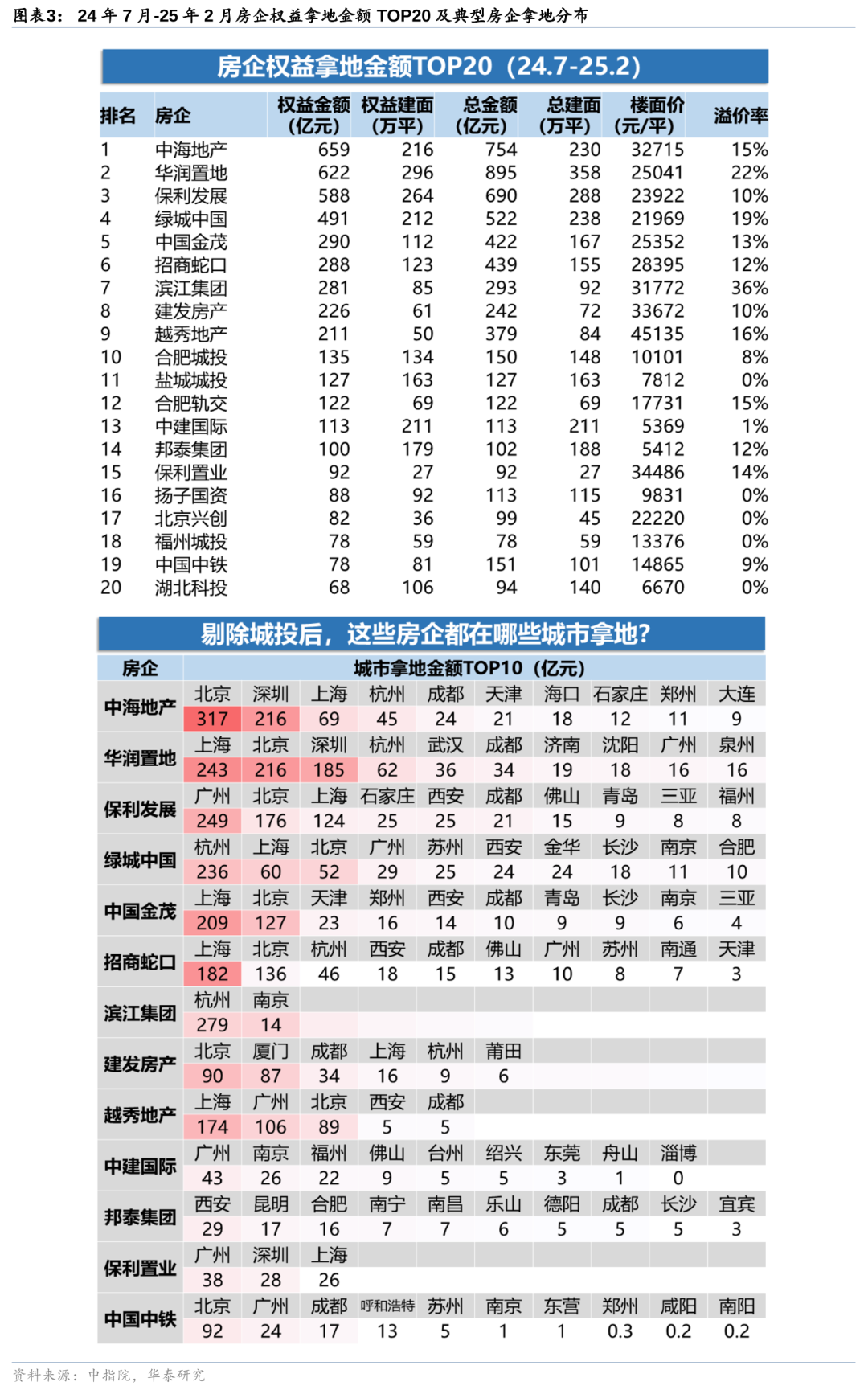

我们根据中指院的数据,统计了24年7月-25年2月房企拿地的情况。权益拿地金额位居前列的主流房企包括中海地产、华润置地、保利发展、绿城中国、中国金茂、招商蛇口、滨江集团、建发房产、越秀地产等。这些房企拿地布局高度集中于核心城市,靠前的城市包括北京、上海、杭州、广州、深圳、成都,6个城市占到总拿地金额的84%。

投资建议

我们看好重点城市区域市场的量价回升,以及在对应区域拥有储备或新获取资源的“三好”房企的估值修复,同时业绩与现金流稳健的物管公司亦有望受益于市场止跌回稳。

风险提示:地产政策波动的风险,地产基本面复苏不及预期的风险,部分房企面临经营风险。

风险提示

地产政策波动的风险:地产相关的货币和财政政策、因城施策的调控政策存在不确定性,在房地产发展新模式的框架下,住房、土地、金融、财税等房地产相关领域的基础性制度存在调整优化的可能,都可能对房地产行业和房企经营造成扰动。

地产基本面复苏不及预期的风险:2024年9月以来的政策组合拳推动房地产量价表现出现改善,但若经济环境的复苏程度、已出台政策的落地效果不及预期,地产基本面的复苏程度和持续性也存在不及预期的可能。

部分房企面临经营风险:若地产基本面复苏低于预期,部分房企仍可能面临较大的资金链压力,进而出现经营困难等问题。