10秒看完全文要点

10秒看完全文要点

近日,A股市场放量上攻,突破3800点整数关口,距3900乃至4000点仅一步之遥。伴随多项“反内卷”政策在各行业密集落地,建材、钢铁、化工、煤炭、有色等板块轮番上涨,表现强势,成为带动市场人气的重要推力。

对此,市场难免联想到2016年声势浩大的供给侧改革行情。然而时过境迁,中国经济和产业环境均已发生巨变,故不可以简单套用当年经验,其能否如2016年般接棒市场主线,尚需深入研判。

一、为什么政策反复强调要“反内卷”?

根据《求是》杂志的定义,“内卷式”竞争是指经济主体为了维持市场地位或争夺有限市场,不断投入大量精力和资源,却没有带来整体收益增长的恶性竞争现象。

在成熟市场机制中,良性竞争是效率提升的核心驱动力,通过优胜劣汰机制持续优化资源配置,提升经济运行效率。然而,“内卷式”竞争难以发挥类似效果。由于技术突破停滞,行业增长潜力几近枯竭,此时市场主体若持续追加投入,其边际收益将显著递减甚至趋负,新增投入的产出无法覆盖成本。因此,此类竞争非但无法优化资源配置,反因过度竞争加剧错配,最终引致社会总福利的净损失。

“内卷式”竞争可能引发多重负面影响:其一,盈利承压抑制就业与消费,过度价格战极大压缩企业合理利润空间,导致其缩减招聘、冻结薪资,居民收入预期下滑与消费景气下行形成负向循环;其二,现金流恶化加剧债务风险,过度竞争甚至可能导致产品价格跌破现金成本,企业陷于“负现金流经营”,此时企业资产负债率高企,发展不可持续;其三,研发投入不足削弱创新动力,由于主营业务利润与现金流下滑,致使企业研发意愿与能力均不足,产品同质化加剧,严重制约行业技术进步与发展后劲。

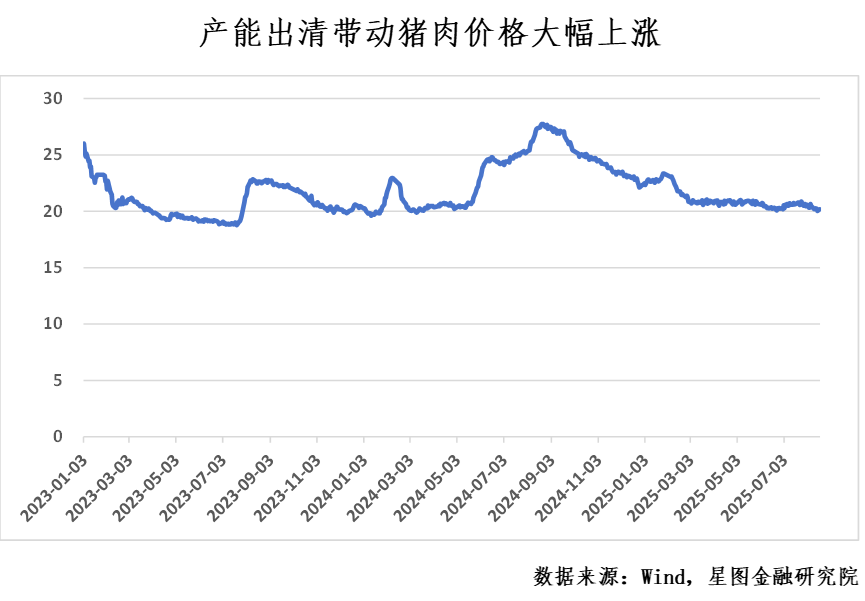

依靠市场力量打破“内卷”循环十分困难,企业陷入典型的“囚徒困境”,主动减产的企业都将立即丧失市场份额,导致当期营收下降,而坚持不减产者却能同时受益于产品价格上涨和市场份额扩大,所以理性企业绝不会主动减产。唯有当落后企业因无法获得外部融资支持而破产退出时,行业过度竞争的现状才可能扭转,典型例子如生猪养殖业在数家上市公司破产清算后迎来猪周期逆转。然而,单凭市场力量实现这一调整,不仅耗时更长,代价也过于高昂。由政府协调监督共同减产,是更为可行的办法。

二、“反内卷”和“供给侧改革”有何不同?

正如之前所述,当前中国经济与产业环境已发生深刻变革。因此,“反内卷”必然不会简单重复“供给侧改革”,而需对症下药、精准施策,预计在方法、力度与节奏上都将呈现显著差异。具体来看,相较上轮“供给侧改革”,“反内卷”在整体和结构上均大不相同:

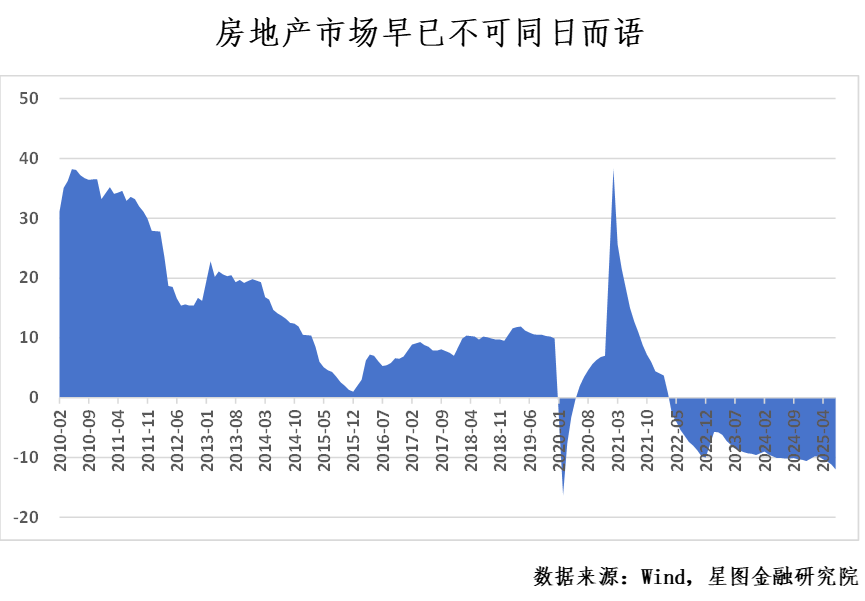

整体上,“反内卷”面临的总需求压力更为显著。2016年,中国经济仍处高速发展期,尽管PPI下行导致物价承压,但反映居民消费的CPI多数时间维持在2%-3%的健康区间。彼时总需求韧性较强,关键在于棚改货币化及地产宽松政策驱动房地产快速发展:2016年商品房销售面积达157,349万平米(+22.5%),销售额117,627亿元(+34.8%)。房价快速上涨带来的财富效应外溢,支撑了居民消费与企业投资信心,同时房地产开发投资加速直接提振了改革聚焦的中上游传统行业景气度。当前,房价持续下行导致居民购房意愿低迷,尽管稳楼市政策密集出台,但房地产开发投资增速仍处下行通道,2025年7月累计同比下降12%。

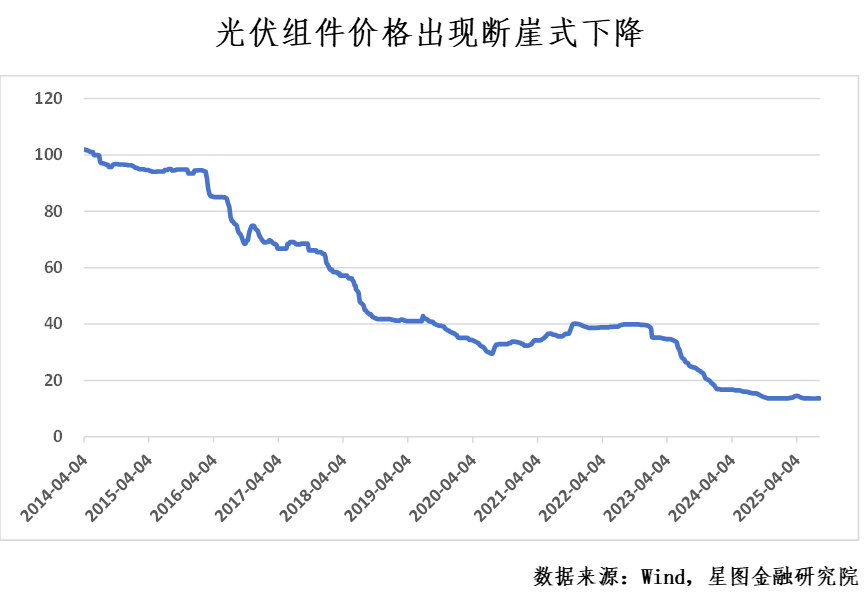

结构上,“反内卷”面临的去产能形势更为复杂。2016年“供给侧改革”聚焦钢铁、水泥、煤炭、玻璃等传统工业,其本身多为落后产能,就业吸纳能力有限,且央国企占比较高。推动其去产能符合产业升级方向,政策逻辑清晰,执行阻力相对较小,可通过行政指令直接干预生产,政策落地力度与节奏显著。而当前,光伏、半导体、新能源汽车及消费电子等高端制造业也出现结构性过剩。此类行业多为民企主导,且在“自主可控”与“产业升级”战略下,去产能决策更加考验政策定力,避免冲击就业亦构成显著约束,如何在市场化原则下有效引导民营企业,也对政策工具提出了更高要求,因此政策可能更多通过提高行业标准、行业协会呼吁、鼓励龙头企业兼并等软约束、市场化手段推进改革进程,这将导致“反内卷”政策推进节奏更加蜿蜒曲折,产能去化速度也可能有所放缓。

三、本轮“反内卷”行情将会如何演绎?

参照历史经验,“供给侧改革”启动之际,商品价格率先反应、快速上涨,而股票价格迟至2016年年中方启动,滞后大宗商品约两个季度。主因在于供需变化能直接影响商品定价,且大宗商品市场的高杠杆、高投机属性使其对政策信号更为敏感。股票市场则需基本面持续改善的确立信号。待2016年中报业绩显著改善及9月PPI转正后,以“聪明钱”著称的公募基金大举加仓,带动相关板块强劲上涨,供给侧改革行情持续展开。

而在本轮“反内卷”行情中,得益于市场对供给侧改革的深刻记忆和学习效应驱动,股价上涨显著前置:大宗商品价格于6月初启动,相关行业股价大多于6月末即开始上行。不过,商品行情持续性偏弱,已转入震荡,但价格中枢明显高于启动前水平,相较而言,股票维持长期上涨趋势,且近期有加速迹象,表明市场仍在持续交易“反内卷”政策对未来企业基本面的利好。

我们认为,鉴于物价持续低迷已成为宏观经济核心矛盾,且决策层定调后各部门政策正有序铺开,方向明确,未来“反内卷”行情仍有可观上行空间,有很大概率成长为牛市主线。但需注意,本轮“反内卷”政策大概率采用市场化、软约束手段,企业基本面复苏路径存在较大不确定性。在此背景下,综合考量胜率与赔率,主要有两大操作思路:一是交易思维主导的前瞻布局,捕捉政策催化下的短期快速上涨机会,及时兑现收益;二是配置思维主导的长期持有,等待基本面拐点驱动的持续上行趋势,分享长期增长红利。

具体板块上,考虑到PPI自2022年10月开始进入负值区间,因此我们选取2022-2024年年报,分别从三个角度来筛选行业,一是净利率下降幅度最大的板块,包括体外诊断、园林工程、玻纤制造、其他生物制品、磨具磨料、产业地产、光伏电池组件、焦炭、疫苗、电池化学品等等;二是资产负债率上升幅度最大的板块,包括特种纸、其他种植业、品牌消费电子、有机硅、蓄电池及其他电池、保健品、焦炭、印染、鞋帽及其他、通信工程及服务;三是研发费用率下降服务最大的板块,包括会展服务、培训教育、游戏、商用载客车、其他计算机设备、品牌消费电子、有机硅、火电设备、商用载货车、资产管理。