股市转机到来?为什么十月总被称为“熊市终结者”

金融界 2022-10-01 04:16:42

尽管9月一直被誉为股市的残酷月份,但10月往往是“熊市杀手”。10月因其历史上的强劲回报而闻名,尤其是在中期选举年。

不过,怀疑论者警告投资者,随着股市传统上最艰难的时期接近尾声,负面的经济基本面可能会压倒季节性趋势。

道琼斯市场数据显示,截至周四收盘,标准普尔500指数的月跌幅有望达到7.9%,道琼斯工业股票平均价格指数的月跌幅为7.2%,纳斯达克综合指数的月总跌幅为9.1%。

由于8月通胀数据几乎没有显示物价上涨放缓的迹象,投资者已完全消化了联邦公开市场委员会在9月底会议上大幅加息的预期,因此本月前半月股指小幅上涨。然而,央行在货币政策上比预期更为强硬的立场,让股市回吐了最初的所有涨幅。道指在2020年3月的最后一周进入了自2020年3月以来的首次熊市,而大型股指数则下滑至2022年的另一个低点。

根据Stock Trader ’s Almanac的数据,10月的记录可能会给人一些安慰,因为这是一个周转的月份,或者说是“熊杀手”。

“二战后的12个熊市在10月份结束:1946年、1957年、1960年、1962年、1966年、1974年、1987年、1990年、1998年、2001年、2002年和2011年(标准普尔500指数下跌19.4%),”《股票交易员年鉴》(Stock Trader ’s Almanac)编辑杰夫•赫希(Jeff Hirsch)在周四的一份报告中写道。“其中有7年是中期的底部,2022年也是中期选举年,国会选举将在11月举行。

根据赫希的说法,中期选举年的十月是“非常出色的”,通常是四年总统选举周期开始的“最佳时机”(见下图)。

赫希写道:“中期选举年份的第四季度与选举前年份的第一和第二季度相结合,是股市连续三个季度表现最好的时期,道琼斯工业平均指数为19.3%,标准普尔500指数为20.0%(1949年以来),纳斯达克指数为29.3%(1971年以来)。”

持怀疑态度的人不相信这种模式会在今年10月继续下去。资产管理公司abrdn的投资主管拉尔夫·巴塞特(Ralph Bassett)表示,这种情况只会在“更为常态化的年份”出现。

巴西特周四在接受采访时表示:“由于很多原因,这是一个非常不典型的时期。”“许多共同基金在10月份结束财年,因此往往会有大量的买卖,以管理税收损失。这是我们正在经历的事情,你必须对如何处理这一切非常敏感。”

10月份的季节性趋势

华尔街有句古老的格言,“5月卖出,然后离开”,指的是市场在5月至10月这六个月的历史表现不佳。这一说法的提出者是《股票交易员年鉴》(Stock Trader ’s Almanac)。该杂志发现,从1950年开始,在11月至4月期间投资股票,然后在其余6个月转向固定收益产品,可以“产生可靠的回报,降低风险”。

财富管理公司Stifel的策略师认为,标准普尔500指数正处于触底阶段。该指数较1月3日的创纪录收盘点位下跌了23%以上。他们认为,在2022年第四季度到2023年初之间将出现积极的催化剂,因为美联储政策和标普500指数的负季节性因素都是阻力,到那时应该会消退。

以首席股票策略师巴里•班尼斯特(Barry Bannister)为首的策略师在最近的一份报告中写道:“货币政策有六个月的滞期期,在11月2日至12月14日的美联储2022年最后两次会议期间,我们确实看到了美联储暂停加息的微妙动向,这将有利于投资者关注(改善的)通胀数据,而不是政策。”“这可能会加强积极的市场季节性,标准普尔500指数从11月到4月的历史表现是强劲的。”

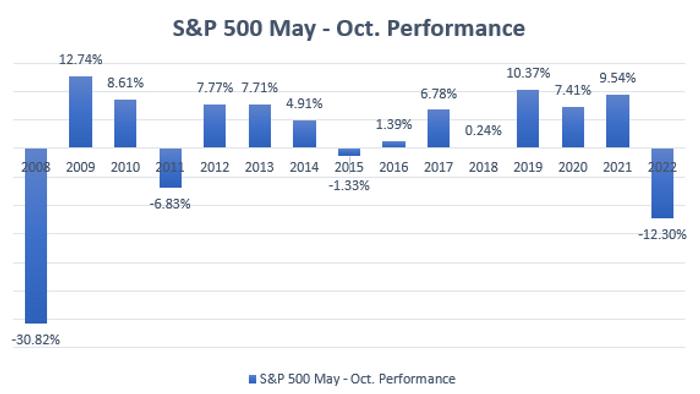

然而,季节性趋势并不是一成不变的。道琼斯市场数据(Dow Jones Market Data)发现,过去6年里,标准普尔500指数在5月至10月期间实现了正回报(见下图)。

Ameriprise Financial首席市场策略师Anthony Saglimbene表示,历史上有过10月可能引发华尔街恐慌的时期,因为一些历史上的大崩盘,包括1987年和1929年,都发生在10月。

Saglimbene周五表示,"我认为在任何股市经历非常艰难的年份,季节性因素都不太可能,因为还有其他一些宏观因素在推动股市,你需要更清楚地看到那些推动股市下跌的宏观因素。"“坦率地说,我认为至少在未来几个月,我们不会看到太多的能见度。”