李蓓最新回应:“做个好人吧”!半夏投资业绩究竟如何?

私募排排网 2023-05-23 16:03:00

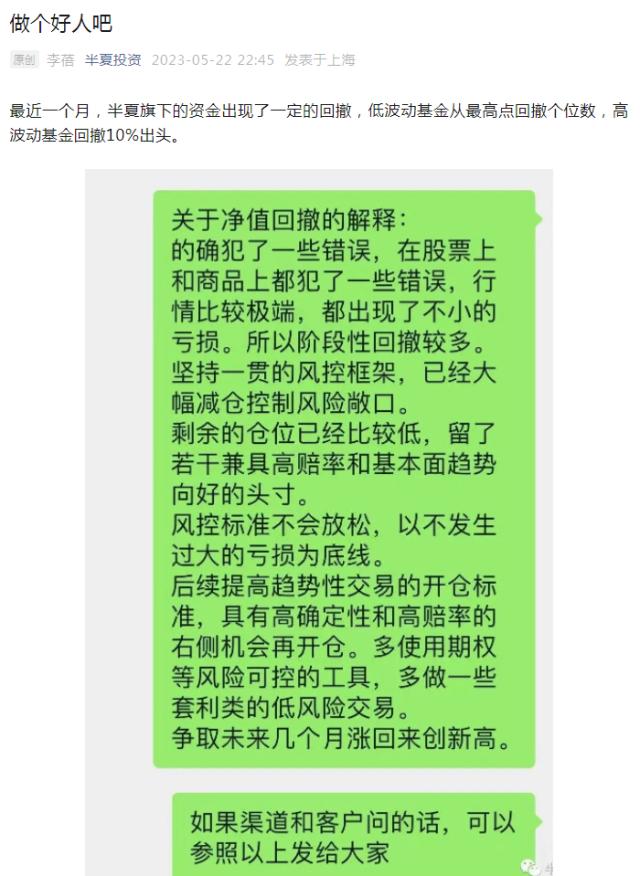

近期,市场传言半夏投资李蓓旗下的一只产品“单周净值暴跌”,5月22日,李蓓深夜发文《做个好人吧》回应,李蓓表示:

的确犯了一些错误,在股票上和商品上都犯了一些错误,行情比较极端,都出现了不小的亏损。所以阶段性回撤较多。坚持一贯的风控框架,已经大幅减仓控制风险敞口。

剩余的仓位已经比较低,留了若干兼具高赔率和基本面趋势向好的头寸。

风控标准不会放松,以不发生过大的亏损为底线。具有高确定性和高赔率右侧机会再开仓。多做一些套利类的低风险交易。争取未来几个月涨回来创新高。

图源:半夏投资官方账号

5月4日,半夏投资公告,半夏旗下的宏观对冲系列基金,含半夏宏观,半夏稳健,半夏平衡,自5月8日起均不再对新投资人开放认购,仅接受存量投资人追加。

对于此次封盘行动,半夏投资“掌门”李蓓解释道“作为以绝对收益为目标的宏观对冲基金,我们一直都希望实现与股市不相关的长期绝对回报。所以,一方面我们需要经常使用一些权益类衍生工具,比如期权等,对于个股持仓进行保护,规避大盘下跌的风险。另一方面我们需要在其他的资产类别,比如国债和商品上,寻找机会创造收益”。

“现在半夏宏观对冲系列的规模已经超过了100亿,如果规模再扩大较多,我们经常使用的对冲工具,就会面临交易所的持仓限制,对策略的实现和长期收益率水平就会产生一定的影响”。

“我们希望维持一直以来的风险收益特征,维持与股市的低相关性,努力实现长期较高的绝对收益。跟第一梯队的规模和滑落到二流的业绩相比,我们宁肯选择维持第二梯队的规模并争取维持一流的业绩”。

从李蓓的解释当中,不难发现,半夏投资此次封盘更多是为了投资者的利益着想。同时,她也道出了基金规模过大并不利于宏观对冲策略的发挥。

封盘行动引发投资者对多资产策略的关注

李蓓是国内宏观对冲投资领域的先行者和领导者,其近些年来的演讲内容被广泛传播,鼓励了若干机构发行宏观对冲基金,实践宏观对冲策略。对国内宏观对冲行业的发展起到了较大的推动作用。

据私募排排网对私募投资策略的分类,半夏投资的宏观对冲策略属于多资产策略的一种。半夏投资的此次封盘事件,也再次引发投资者对于多资产策略的关注,其封盘原因解释也道出了多资产策略的特征。

多资产策略旨在通过投资多种不同类型的资产来实现收益和风险分散。这些资产可以包括股票、债券、商品、金融衍生品等。多资产策略可以帮助投资者在不同的市场环境下实现更加稳定的投资收益。

相较于单一资产或单一策略,多资产策略的优势在于:风险分散;捕捉各类资产上涨机会;资产组合切换灵活。

多资产策略的核心思想是将投资组合分散到不同的资产类别中以降低风险。当一个资产类别表现不佳时,其他资产类别的表现可能会更好,从而平衡投资组合的表现。例如,在经济衰退时,股票市场通常表现不佳,但是债券市场可能相对稳定,因此一个多资产投资组合中包含一定比例的债券,可以减轻整体投资组合的风险。

私募排排网将多资产策略又细分为宏观策略、复合策略、套利策略等三个子策略。其中,宏观策略是指资产管理人根据对宏观经济周期变动趋势的把握,以及宏观经济趋势对股票、债券、外汇以及商品等大类资产的不同影响判断,从而调配大类资产进行投资。

复合策略是指管理人同时使用两种甚至多种投资策略的组合进行投资,达到降低风险、平稳收益的作用。

套利策略聚焦于两个或多个品种之间存在的稳定相关性,利用价差回归的原理做空高估品种,做多低估品种,在降低价格风险的同时获取价差收益。

多资产策略私募约占9%

那么多资产策略在我国私募行业到底发展如何呢?笔者根据私募排排网数据统计发现,截至2023年5月5日,核心策略为多资产策略的证券私募有585家,约占所有类别策略证券私募的9%。其中,百亿私募有11家,准百亿私募有9家,5亿以下私募有476家。

从多资产策略不同规模组的平均收益来看,近半年,百亿私募平均收益相对落后,但在近一年和近三年均高于平均水平。而10-50亿规模的多资产策略私募,其平均收益在近半年、近一年、近三年均是领先水平。

多资产策略百亿私募有11家,半夏投资领衔

具体来看,以多资产策略为核心策略的百亿私募有11家,包括半夏投资、玖瀛资产、旌安投资、盛泉恒元、黑翼资产、博润银泰投资、深圳凯丰投资、通怡投资、敦和资管、昌都凯丰投资、艾方资产等。

其中,半夏投资在近三年、近一年、近半年收益均居第一。

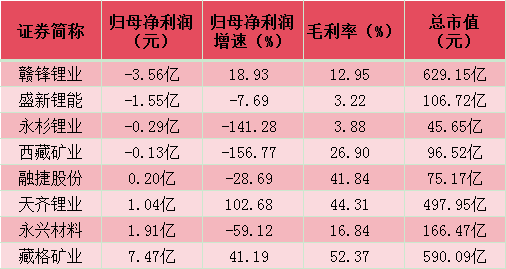

在最新的月报当中,半夏投资表示“后续,我们在个股和商品领域,会持分化的思路,买竣工链条和后端装修占比高的品种,规避出口,前端新开工和基建占比高的品种”。

此外,盛泉恒元、黑翼资产两家私募在近三年、近一年、近半年的收益也均居前5名。

盛泉恒元是来自南京的百亿私募,其成立于2014年,于2020年成为百亿私募。公司现有员工近40人,均毕业于国内外名校,核心投研团队均为投资管理、策略研究、量化交易和平台构建等领域的专业人士。公司高管团队平均具备金融行业二十年以上从业经历和成功的投资业绩。

黑翼资产成立于2014年,是国内顶尖量化对冲私募证券投资基金管理人之一,具有丰富的投资管理经验。研发是黑翼资产的核心,目前公司投研团队均毕业于国内外顶尖高校,核心团队60%以上具有博士学历。

两位女掌门旗下私募公司在近三年表现亮眼

为了给读者更好的参考,笔者从“管理规模在5亿以上、核心策略为多资产策略”的私募当中,筛选出了近三年收益居前10的私募公司。

半夏投资位列近三年收益第5名,成进入前10强的唯一百亿私募。此外,半夏投资在近一年、近半年收益均居多资产策略私募的前列。从这个层面来看,虽然过大的规模限制了多资产策略的发挥,但半夏投资的业绩与中小规模私募相比,也是相当“能打”的,这也是投资者广泛关注半夏投资的重要原因之一。

此外,由另一知名女性基金经理庄琦创办的殊馥投资,位列第6名。

殊馥投资创始人庄琦女士,是美国密歇根大学金融工程硕士,曾任职于雷曼兄弟,野村证券,汇丰银行;庄琦在国际投行拥有丰富的二级市场金融产品交易知识,产品包含债券,股票,期权以及其他衍生品;同时庄琦也有丰富的一级市场投资经验。

半夏、殊馥等7家私募持续领先

而在近半年、近一年、近三年收益均居前20名的多资产策略私募仅7家。其中,康祺资产在近三年收益领先,殊馥投资在近一年收益领先,华美国际投资在近半年收益领先。

此外,半夏投资、泰舜资产、思晔投资、钧富投资均是持续领先私募。其中,泰舜资产成立于2015年4月,公司在深耕固定收益领域投资的同时,积极拓展宏观对冲、多因子量化、大类资产配置等策略,在不同经济周期内实现穿越牛熊。公司核心理念是:追求长期稳健的绝对回报。